- 城市:全国

- 发布时间:2020-09-09

- 报告类型:企业监测分析

- 发布机构:克而瑞

自2019年行业利润增速拐点得到确认,叠加2020年上半年疫情对房企竣工、交付节奏的影响,给企业的经营和结算带来较大压力。2020年上半年,行业整体营收增速显著放缓,利润规模出现负增长。同时,目前政策调控持续,行业盈利空间持续受到挤压;伴随着前期高地价项目进入结算,也进一步推高了营业成本、压缩了利润空间。2020年上半年,房企各项盈利指标均延续了近年来的下行趋势,且利润率降幅进一步扩大。

整体而言,疫情下营收增速的显著放缓及利润规模负增长大概率是阶段性的,随着下半年市场进一步恢复,房企加快竣工、交付及结算节奏,全年的利润增长预期仍然向好。但从长期盈利预期来看,在地价上升和政策调控背景下,行业利润空间将持续面临下行压力,盈利指标将呈现下降趋势。未来将更考验房企的运营管理效率和产品打造能力。

01

行业整体营收增速显著放缓

盈利指标延续下行趋势

1、疫情影响下营收增速创历年最低,利润规模负增长

自2019年利润增速拐点得到确认,标志着房企盈利进入瓶颈期,行业增速放缓为房企带来了诸多挑战。同时,叠加2020年上半年疫情影响,给房企经营带来了更为严峻的冲击,营收和利润压力倍增。

上半年受疫情影响,房企项目竣工及交付结转进度普遍延缓,收入无法如期确认,营业收入增速较去年同期进一步明显放缓。行业179家样本房企整体营业收入为23056亿元,较2019年同期仅增长6.2%,创历年来最低。其中,部分规模房企如碧桂园、华润置地、中国金茂等,营收规模均出现不同程度的同比下滑。与此同时,行业整体营业成本增速也相应放缓,179家样本房企整体营业成本达16600 亿元,同比增长12.4%,增速放缓6.8个百分点。

在营业收入增速大幅放缓,同时营收增速放缓幅度高于营业成本的双重作用下,2020年上半年房企利润空间大幅收缩,行业整体利润规模出现负增长,继2019年利润增速拐点确认后增速继续明显下行。2020年上半年,179家样本房企实现毛利润6456 亿元、归母净利润2116 亿元,分别同比下降7.0%、16.0%。

总体来说,今年上半年行业整体营收与利润规模增长受疫情冲击较大,但营收增速大幅放缓以及利润规模负增长的走势大概率是阶段性的。随着下半年疫情稳定、市场逐步恢复,房企势必会加快施工进度、抓紧结算,力争全年利润规模的实现,整体利润增长预期向好。对于房企来说,一方面,营收规模是利润规模实现的保障,在增速放缓的市场背景下,更应提高抗风险能力、增加收入增长的确定性,减少阶段波动性,保证企业的稳定经营;另一方面,市场困境下,更加考验企业成本管控能力的提升,房企应双管齐下,保障利润的实现。

2、盈利指标全面下行,毛利率、净利率降至2015年水平

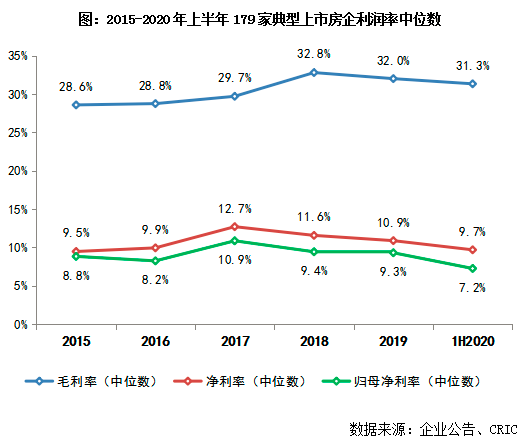

从利润率指标来看,2020年上半年房企整体的毛利率、净利率及归母净利率水平均延续近年来的下行趋势,且降幅进一步扩大。上半年,行业179家样本房企毛利率中位数为31.3%,同比下滑2.4个百分点;净利率中位数为9.7%,同比下滑2.6个百分点,且与历年相比,净利率中位数降至2015、2016年水平。此外,归母净利率中位数达到历年新低点,为7.2%。

整体来看,近年来行业盈利指标的持续下行,主要还是要归因于政策持续调控和高地价项目结转影响。一方面,从目前政策环境来看,调控基调仍以企稳为主,局部地区政策调控持续趋紧,特别是一二线城市限价政策难放松,存在地价房价比率高的问题,企业的盈利空间受限。房企在区域布局上,要充分考虑当地政策调控力度,积极采取措施,减少政策因素对于结转利润的影响。

另一方面,上半年不少房企前期获取的高地价项目进入结算,压缩了利润空间,也是导致企业盈利指标下降的重要原因。同时我们也发现今年二季度以来,土地市场火热,高溢价土地成交不断,这些项目将在未来一到两年陆续体现在企业营收和盈利上,继续对企业利润率实现产生影响,企业应更加关注如何提升自身的产品打造能力,以提升高地价项目的产品溢价。

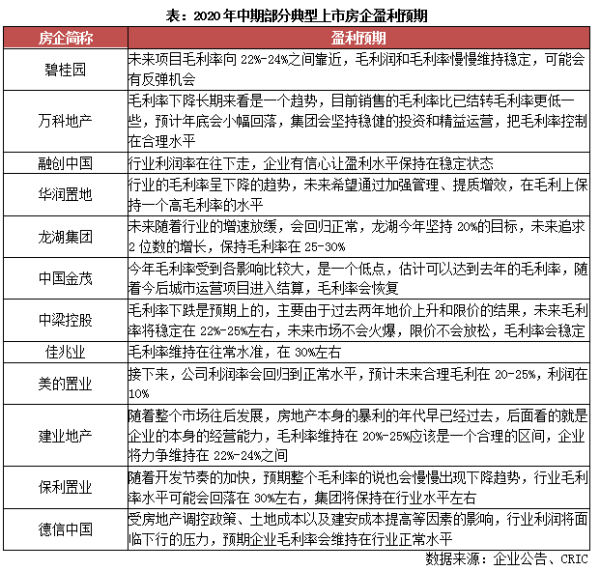

3、房企普遍认同毛利率下行趋势,未来更加考验经营能力

由于今年上半年行业整体盈利表现不佳,引发投资者对房企利润率的高度关注。从各大房企对行业毛利趋势的预期来看,大部分认为在地价上升和限价政策调控背景下,长期来看行业利润将持续面临下行压力,毛利率将呈现下降趋势。其中,万科表示中长期毛利率下降是一个趋势,但企业可以通过运营管理效率与效益的提升对冲下行影响。而短期来看,就今年而言多数企业表示全年毛利率仍会维持在合理、稳定的水平。

我们认为,在行业盈利下行趋势下,房企“稳利润”主要还是要从运营管理以及产品品质方面着手。提升运营管理效率和产品品质及溢价率是实现盈利的有效突破口。其中,经营管理中最重要的一环即成本管控,特别是土地成本控制,在土地市场火爆期,适当减少招拍挂拿地,以多元化方式获取地块,谨慎获取高价地,同时也要更科学地评估地块价值,测算地价房价比,保证预期收益。产品方面,持续优化产品结构、提高产品溢价,实现项目增值。总结来说,未来房企盈利主要依靠提质增效。

02

近半数房企利润增速、利润率双降

少数企业逆市提升

2020年,在行业利润增速拐点确认、叠加疫情影响下,上半年多数房企营收增速显著放缓、利润规模负增长,盈利指标延续近年趋势继续下行。但同时,在行业整体盈利面临下行压力的大背景下,2020年上半年仍有部分房企实现了利润规模同比增长,利润率水平也保持行业领先。其中以中海、龙湖、旭辉、龙光、雅居乐、宝龙、中骏、合生创展等规模房企为代表的企业盈利表现相对突出。

1、部分房企受益业绩释放,利润规模实现逆势增长

2020年上半年,在行业增速放缓、叠加疫情影响下房企竣工、结算延迟,76家行业典型上市房企整体利润规模负增长。整体实现毛利润5769.4亿元,同比下降5.8%;净利润和归母净利润为2551.2亿元和1941.7亿元,分别同比下降12.2%和14.4%。从增速变动情况来看,上半年76家典型房企中近七成房企营收增速放缓,近六成房企归母净利润规模同比下行,仅有力高、新城、滨江等16家房企在实现营收增速提升的同时,归母净利润规模实现同比增长。

[1]76家典型上市房企证券简称:万科A、大悦城、金融街、金科股份、阳光城、泰禾集团、中南建设、招商蛇口、荣盛发展、滨江集团、保利地产、城建发展、华发股份、华夏幸福、首开股份、金地集团、蓝光发展、绿地控股、信达地产、光明地产、新城控股、北辰实业、金隅集团、迪马股份、中国恒大、碧桂园、融创中国、中国海外发展、华润置地、龙湖集团、世茂集团、中国金茂、旭辉控股集团、正荣地产、中梁控股、富力地产、融信中国、绿城中国、龙光集团、雅居乐集团、远洋集团、佳兆业集团、美的置业、中国奥园、新力控股集团、合景泰富集团、时代中国控股、中骏集团控股、路劲、禹洲集团、建业地产、越秀地产、建发国际集团、宝龙地产、首创置业、弘阳地产、保利置业集团、德信中国、当代置业、花样年控股、景瑞控股、力高集团、瑞安房地产、天誉置业、国瑞置业、朗诗地产、大发地产、合生创展集团、银城国际控股、阳光100中国、港龙集团、正恒国际、三盛控股、佳源国际、北大资源、仁恒置地

虽然受疫情影响,大部分房企上半年竣工、交付结算规模受限,从而影响到结算收入及利润规模,但76家行业典型房企的具体表现来看,仍有部分房企的结算利润实现同比增长。其中,中南、新城基于高增长期的业绩开始释放,竣工结算面积的大幅增长带动上半年营业收入同比大幅增长,上半年归母净利润分别同比增长56.2%和23.6%至20.5亿元和32亿元。力高集团、弘阳地产和滨江集团得益于上半年结算收入的量级的跨越,毛利润同比增幅超过100%。

……部分略……

(表略)2020年上半年76家典型房企毛利润及归母净利润TOP10

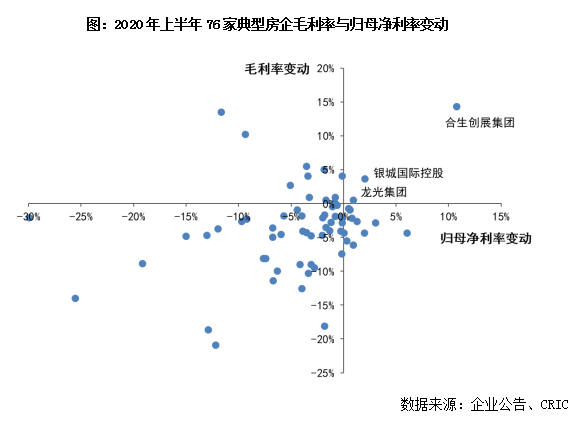

2、近8成典型房企盈利指标下行,少数企业利润率维持行业高位

2020年上半年,在76家行业典型上市房企中,近8成企业利润率呈不同程度下行,其中毛利率、归母净利率下行的房企分别达到55、58家。整体来看,76家典型房企中,净利率中位数10.2%,较去年同期下降4.8个百分点;归母净利率中位数7.2%,同比下降4.2个百分点。

虽然总体盈利指标呈下行趋势,但76家典型房企中仍有超半数房企的净利率超过行业平均水平,部分房企毛利率、利润率保持在较高水平。其中,华润置地基于多年来立足一、二线高能级城市的发展战略,资源优质叠加良好的成本管控,尽管上半年净利率较去年同期小幅下滑2.4个百分点至29.5%,但依然维持在行业较高水平。中国金茂凭借城市运营模式获取优质且低价土储,以及健康科技住宅带来的较高产品市场溢价,上半年净利率和归母净利率分别同比提升5.8和6.1个百分点至38.3%和31.2%。

……部分略……

(表略)2020年上半年典型76家房企毛利率及净利率TOP10

3、龙光、奥园、中梁等房企ROE水平保持行业领先(略)

03

疫情下多数房企投资物业租金收入降低

销管费率提升

1、合营联营收入:碧桂园、中海合营联营收入最高(略)

2、投资物业重估收益:中海、华润投资物业重估收益规模领先(略)

3、投资物业租金收入:6成房企租金及酒店运营收入同比降低

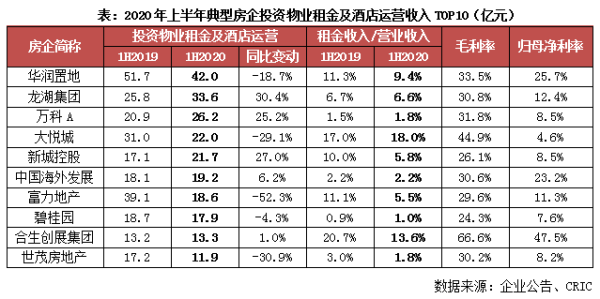

2020年初,疫情的爆发对房企商业及酒店运营板块影响较为显著。同时,多数房企疫情期间实行部分免租抗疫,也导致了板块收入的同比降低。上半年,典型房企中近6成企业的投资物业租金及酒店运营收入同比降低,同比变动中位数近-5.8%。

其中,华润置地上半年受疫情影响,投资物业租金及酒店运营收入同比下降18.7%至42亿元。大悦城上半年投资物业租金及酒店运营收入也分别同比下降24%和60.7%至20.3亿元和1.7亿元。不过同时,上半年也有部分房企如龙湖、万科、新城,投资物业租金及酒店运营收入实现增长,同比增幅均在25%以上。其中,龙湖上半年在进行租户租金补贴的前提下,投资性物业收入33.6亿元,同比增长30.8%。截至上半年末,龙湖商场已开业商场达到40个,累计开业面积达到387万平方米,整体出租率95%,出租率较期初下降4个百分点但仍属高位。

4、销管费用:45家典型房企销管费率同比提升

销售和管理费用作为房企期间费用的组成部分,直接影响企业当期损益。对应的,我们将销管费率定义为销售及管理费用与期内房企销售操盘金额的比值。销管费率是房企运营成本管控能力的重要体现,销管费用管控能力越强、销管费率越低。

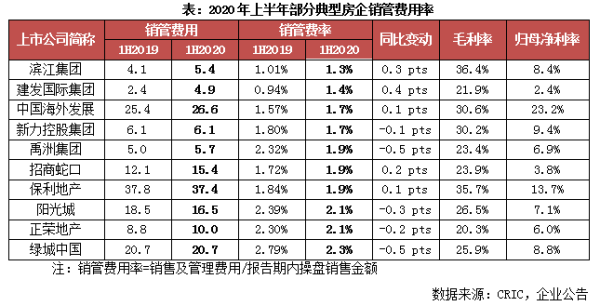

2020年受疫情影响房企去化压力较大,二季度线下营销活动增多、企业销售力度加大,76家典型房企中有45家企业的销管费率同比提升,整体销管费率的中位数为4.0%,较去年同期略有提升。从企业来看,2020年上半年房企销管费率继续保持分化。一方面,部分房企如滨江、建发、中海等在规模增长的同时,销管费率保持在行业低位,整体经营成本管控能力较强。另一方面,随着行业竞争加剧叠加疫情影响,中小规模房企面临着更大的项目推广、销售去化压力,上半年销售及运营管控成本也有一定提升。房企如瑞安房地产、北辰、阳光100、合生创展等上半年销管费率较高,达到10%以上。其中,北辰、合生创展的销管费率较去年同期分别明显提升4.4和3.2个百分点。

总结:2020年上半年,行业整体利润空间持续受到挤压,营收增速显著放缓、利润规模负增长、各项利润率指标进一步下行。当前,在行业增速放缓以及政策调控下,房企在拿地以及融资端的成本压力持续,经营利润空间长期来看仍然承压。这样的背景下,如何提升成本管控能力、经营管理效率、加强自身的产品打造实力,提质增效成为行业共识。