- 城市:全国

- 发布时间:2015-12-25

- 报告类型:宏观报告

- 发布机构:

行业销售回升得益于政策推动,2016年政策红利仍将持续

全年成交接近历史峰值,2016年销售难再惊艳,平稳为常态

开发投资“跌跌不休”,企稳迹象或在2016年下半年显现

新开工低迷致未来新增供应减少,为消化存量赢得宝贵时间

土地市场总量锐减与深度分化并行,2016年整体规模维持今年水平

“十二五”收官之年,中国经济在“稳增长”和“调结构”平衡间一改以往“高增长”态势,经济增速下行的压力有增无减。在经济新常态下,处在“白银时代”变革风口的房地产业表现差强人意,开发投资、土地购置面积、新开工等指标早早进入“寒冬”,在全年宽松政策推动下购房需求开始释放,商品房销售显 著好转并创新高,但销售与投资背离的现象并没有扭转,高居不下的库存问题仍是2016年制约房地产开发投资回升的阿喀琉斯之踵,着力解决城市间的供求关系 不平衡以及产品结构性供应过剩的问题仍将是行业调整的核心。

2015年总结

一、行业环境:稳增长是第一要务,房地产行业受益于政策青睐

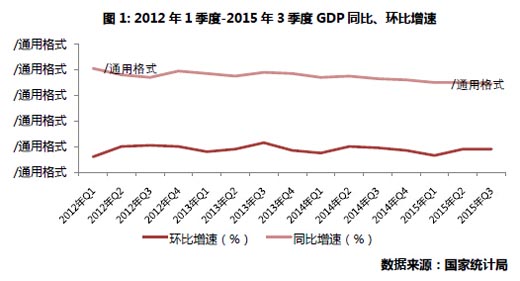

纵观2015年经济,政府致力于经济转型,将投资驱动、以制造业为主导转变为以服务为导向、由消费驱动,但服务业增速不足以弥补投资增速放缓所带来的空缺。数据层面上,中国三季度GDP同比增速为6.9%,创2009年第一季度以来新低,六年来首次跌破7%。

在经济增速下滑之际,房地产行业依旧是被作为拉动经济增长的重要抓手,成为经济增长的“稳定器”。以往来看,每年中央对于房地产态度将直接成为 行业未来走势的风向标。2010、2011年,中央称部分城市房价上涨压力仍然较大,限购大幕全面执行,行业政策收紧,进入全面调整期。2012年中央在 强调调控主基调不变的其情况下,政策面上有所放松,在行业基本面出现好转。2013年,政府对市场调控态度“模糊”,房地产行业政策大环境持续缓和,行业 迎来顶峰。而在经济增速的下滑,压力加大的2014年,放开限购,行业进入筑底回升的时期;2015年全面支持自住和改善型购房需求。

政策在向房地产行业不断倾斜的情况下,尤其是“330新政”之后的二季度,在降息、降准辅助下,一线城市、部分二线城市房地产市场出现好转,全 国的商品房销售面积增速也开始转正,三季度在出现小幅向下调整后,市场继续走高。 可以说,经济增速超预期部分与房地产市场回暖有莫大关联。

二、商品房销售:面积或略低于2013年峰值,金额规模将再创历史新高

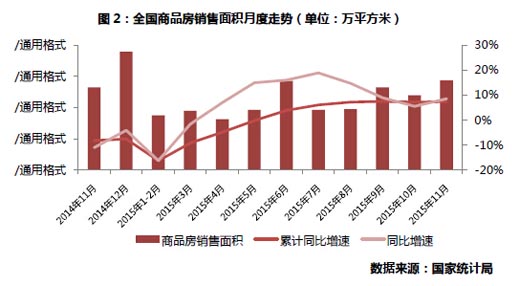

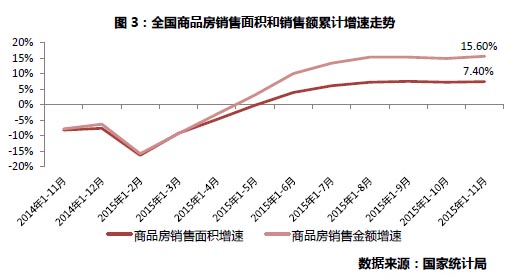

利好政策不断落地,促使改善型需求集中释放,今年商品房销售筑底回升。1-11月份,商品房销售面积109253万平方米,同比增长7.4%, 增速比1-10月份提高0.2个百分点。 从全年走势看,在3月商品房销售降幅持续收窄,1-5月销售额同比由负转正后,三季度销售面积开始同比正增长,实现了2014年年初以来的首次双双正增 长,四季度在政策刺激力度加码作用下,销售面积增速加速上行。

据此推算:往年统计数据结果看,12月份往往是全年最高,通过对2012-2014年12月销售面积占全年的平均占比16%测算,预计2015 年12月销售面积为2.08亿平方米,2015年全年销售面积将达到13.01亿平方米,略低于2013年最高峰,但全年商品房销售面积达到13亿平方米 几无疑问。

在商品房销售增速不断回升的推动下,1-11月商品房销售额达到74522亿元,累计同比增长15.6%,已超过2013年同期,与之相比增长 了6.5%。按目前趋势来看,2015年商品房销售金额有望刷新历史纪录。与销售面积测算方法相同,按2012-2014年12月销售面积占全年的平均占 比16%测算,12月销售额为14194亿元,全年将达到8.87万亿元。今年销售金额规模将超过2013年的8.14万亿元,再次创下历史纪录。

与此同时,我们注意到,商品房销售额与销售面积同比增幅的差距越来越大,说明整体销售均价持续上涨。在交易逐步回升情况下,一线和部分二线城市 库存去化加速,供求关系开始倾向于平衡甚至供不应求,同时改善型需求大量释放带动整体市场升温,此类城市房价涨幅高于其他城市,多数二线城市房价止跌反 弹。三、四线城市由于前期库存过高、需求相对疲软,房价相对稳定,使得整体销售均价呈现结构性上涨。

三、房地产开发投资:累计增速屡创新低,连续4个月同比负增长且跌幅加速

1-11月份,全国房地产开发投资87702亿元,同比名义增长1.3%。全年走势来看,房地产开发投资累计增速从年初开始下滑,屡创新低,已 经连续22个月下滑,并无企稳迹象;从单月房地产开发投资额看,自8月跌入负增长区间后,连续四个月负增长,11月更是同比回落5.11%,跌幅较10月 扩大2.57个百分点,有加速回落之势,并无企稳之意。

房地产开发投资下滑因素较多,从市场供求角度来看,一是供应端是招拍挂土地紧缩所致。自今年3月份定调土地“有供有限”以来,土地购置面积持续下滑,前11月房地产土地购置面积同比下滑33%,购置金额同比回落26%;二是需求端方面房企投资谨慎所致。目前企业更青睐去化情况更好的一、二线城市,对于在三、四线城市开发投资还是持以相对谨慎的态度,而当下土地市场的火热,也仅集中在京沪等少部分一、二线城市。

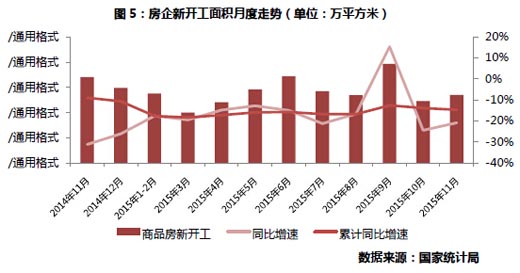

四、房企新开工:降幅继续扩大,全年维持低位负增长

整体来看,虽然商品房销售市场回暖明显,增速不断走高。但开发企业加快去化仍然是的主要任务,新开工积极性不高;对于库存压力较大的地区,除了 高企的待售库存,巨大的在建面积潜在供应量也是阻碍房地产新开工的关键。1-11月,房屋新开工面积140569万平方米,同比下滑14.7%,其中住宅 新开工面积97077万平方米,下降15.3%。11月单月新开工面积较去年同期回落20.89%。

与房地产开发投资表现相同,四季度新开工投资增速表现依然低迷,增速维持在-20%左右,相比前三个季度,降幅有扩大趋势,新开工面积与市场新 增供应量高度相关,新开工面积的持续回落,实际上代表着行业新增供应规模的下滑,表明目前企业对新增供应的谨慎。在一定程度上,2015年新开工大幅减 少,未来供应会相应下滑,未来新增可售货量和可售货值减少。

五、商品房待售量:库存持续增加创新高,结构性过剩矛盾突出

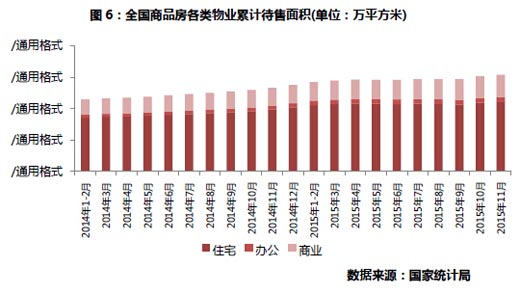

11月末,商品房待售面积69637万平方米,比10月末增加了1005万平方米。其中,住宅待售面积44093万平方米,占比约 63.32%,办公楼待售面积3136万平方米,商业营业用房待售面积7310万平方米。从库存结构看,住宅库存在5月到10月得益于销售回暖而持续下 降,但四季度又开始大幅增加,库存严重程度有增无减;而办公楼和商业营业用房库基本处在不断增加之中。由此来看,房地产行业整体库存高企、结构性过剩的问 题依旧。

临近年末商品房待售面积持续增加,包括住宅、办公楼、商业营业用房的待售面积都有所增加。主要是当前的非重点城市销售仍处下行通道,拖累整个市场的库存去化,再加上前期投资和建设规模的高速增长,待售面积仍会持续增加。

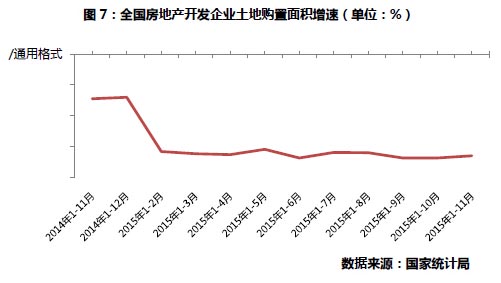

六、土地购置:购置面积持续负增长,城市分化加剧是最显著特征

受到土地供应减少、行业库存高企和行业转型的影响,今年房企土地购置面积增速一直处于低位,并长期负增长。前11个月,房地产企业土地购置面积 19894万平方米,同比下降33.1%,土地成交价款6409亿元,同比下降26.0%。四季度土地市场略有回温,但整体依旧平淡,单月购地面积环比回 升10.3%,同比仍下降33.8%。

今年以来土地市场持续低迷,企业对于行业前景不确定性正在增加、拿地较为谨慎。但与此同时,一线及少数市场热度高的二线城市土地市场却频繁呈现 高溢价的地块,北京、上海等城市面粉贵过面包成为常态,而三、四线城市土地市场则无人问津,城市分化加剧也是今年土地市场最显著的特征。

2016年展望

展望2016年,明年政策红利仍将延续,房地产行业或有更大力度政策出台,包括贷款利息抵扣所得税、进一步降低首付比例等大招。而城镇化进程和鼓励农民购房等政策执行不断深入,行业政策面更加宽松毋庸置疑。

但在人口红利逐渐减退的环境下,且需求旺盛的区域仍仅集中在部分一、二线城市中,预计在去库存的大环境下,行业各指标强势反弹可能性不大,销售 出现大幅增量或者缩量的可能性都极小,而是维持高位,开发投资、新开工以及土地购置面积仍将维持一个底部震荡的过程,整体维持平稳和分化的趋势。

一、“大消费”与“去库存”,房地产行业延续转型新格局

2016年行业发展的外部环境将非常有利。一方面,在经济下行压力下保持宽松格局。虽然当前经济增速较低,经济仍存在一定的下行压力,后续必然 会出台更加利好政策。另一方面,在“大消费”概念下,经济着力于“供给侧改革”形成有效供给, 促进消费总量提高和消费升级,推动家庭对居住及其服务需求的升级,从而进一步拉动房地产市场景气度。

房地产行业库存问题就是供需错位,没有形成有效供给,这也是“供给侧改革”的一个重点。如何化解广大三、四线城市的房地产库存,尤其是在常住人口净流出、存量住房需求饱和的城市,将成为明年甚至未来二、三年行业不得不面对的现实。

因此,即便有资金面史无前例宽松、全面放开二胎、刺激农民进城买房等利好支持,2016年房地产行业也不会出现“大V型”反转,仍是以去库存、调结构为核心,呈现出小幅震荡、稳步前行态势。

二、行业指标并不会强势反弹,以平稳运行为主

从趋势来看,在去库存背景下,明年上半年行业开发投资、新开工等指标在惯性影响下,仍将延续回落格局,下半年,随着市场预期和信心都有所回升, 加之贷款宽松格局,行业将持续“盘整”,平稳运行。但部分指标也会在的整个宏观背景的变革下,率先反弹复苏,开发投资增速将维持在10%左右,新开工面积 降幅也将呈现平稳收窄态势,商品房销售也会与今年基本持平,维持在12亿平方米左右。

1、销售总量仍将维持相对高位,同比增速将显著放缓

从2015年全年的市场表现来看,政府所采取的一系列政策支持对今年行业整个销售面起到了很大的拉动作用,持续的政策放松和充足的购房者信心将 继续支持行业稳步发展,我们预计,明年全国房地产行业销售面积和金额会保持平稳,总量维持相对高位,与2015年水平持平或略有下降,预计年销售面积维持 在12-13亿平方米,销售金额预计在8-9万亿元之间。在2015年的高基数水平下,明年销售同比增速将会显著放缓。

2、开发投资增幅将在下半年有所回升,但不会大幅度扭转颓势

根据目前的房地产行业开发节奏和库存情况来看,2016年上半年房地产开发投资额仍会继续回落,维持低位运行。预计到下半年开发投资增速将会触 底回升,一方面虽然高位库存会延迟投资传导效应,但良好的销售行情势必会带动房地产开发投资额在下半年增加。尤其是一、二线城市存量房快速去化后,住宅开 发投资活动必然会逐步增加;另一方面,在于2015年的开发投资持续下滑,造成可比基数大幅下降,出现同比增幅回升。但毕竟市场表现好的城市的拉动作用有 限,整体开发投资同比增速并不会大幅上升。

3、新开工量将缓慢复苏,整体仍维持低位

一方面,经过一年的政策托底,市场销售有了显著好转,同时当前宽松的信贷环境,为房地产开发企业注入新开工的动力。另一方面,在房地产销售情况明显改善下,新开工面积持续过低会导致部分供应增量不足。因此,新开工面积不断下滑的态势将得到缓解,但整体仍是相对低位。

城市间的分化特征在新开工量上同样会有所体现,即一线城市和部分基本面较好的二线城市新开工量仍有上升的空间,尤其是在房价上涨的拉动下;而多 数三、四线城市会经历一个长期的调整过程,短期来看,在库存压力下依然会新开工不足,整体新开工面积会维持低位水平。但由于今年新开工规模已达到近两年低 位,预计明年新开工同比增幅由负转正的可能性也是存在的。

4、土地市场分化特征进一步加深,整体规模维持2015年水平

在高库存的现实压力和“有供有限”政策指导下,预计土地购置面积指标并不会出现起色,整体企业土地购置规模维持2015年水平。由于2015年基数较低和销售回升的影响,同比增速或将转正。

从企业土地购置意愿和投资热点来看,土地购置指标会在城市间加深分化特征,尤其是在二线城市中分化特征显著。在一线城市和部分二线城市,市场需求基础较好,地王频出,明年政府也会继续加大土地供应满足企业拿地需求;而在市场供求仍存在去化压力的二线城市和三、四线城市,即便在鼓励农民进城买房等 等一系列政策的刺激下,无论是从企业资金出发,还是从去库存考虑,土地购置面积和金额并不会出现较大规模的上升。