- 城市:全国

- 发布时间:2020-05-27

- 报告类型:宏观报告

- 发布机构:克而瑞

导 读

迫于融资需求,将会有更多的房企开始恢复发行海外债。

◎ 作者 / 房玲、羊代红

[文艺简约页脚图分割线]

随着4月底时代中国拟发行债券的公告发出,冰封近2个月的中资房企美元债发行重新恢复,那目前房企中资美元债发行情况怎么样,恢复情况几何?

1

房企美元债“断档”超50天后重启

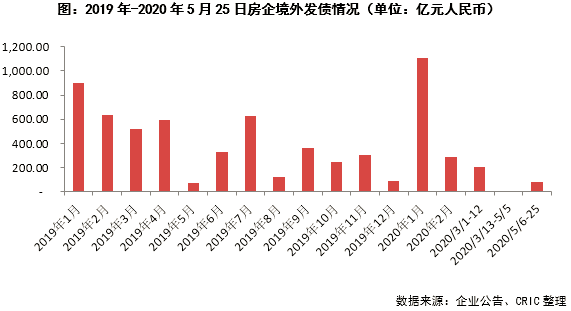

受新冠疫情的影响,国内房企年后复工复产受到较大的影响,彼时内房中资美元债发行由于外资对中国市场未来恢复悲观等原因受到一定的波动,到3月随着疫情的全球扩发,境外资本市场波动较大,由美股熔断等危机引发的债券市场抛售使得中资美元债发行也受到较大的影响,3月12日-5月5日,我们监测的95家典型房企无美元债发行,房企美元债发行“断档”超过50天,2020年4月是自2017年房企海外发债潮以来美元债首次出现的单月清零的情况。

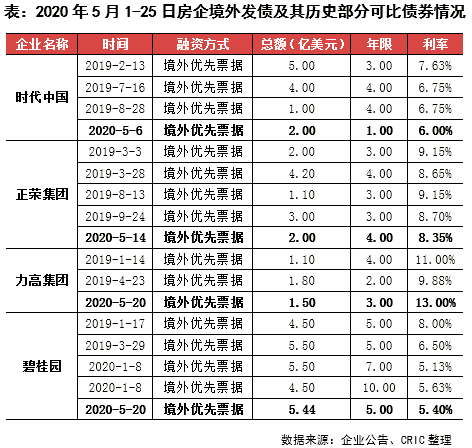

而随着国内疫情逐步得到控制,国内外出台的多项稳经济的措施,短期内市场经济流动性得到部分恢复,4月底中资房企美元债发行开始蠢蠢欲动。时代中国于4月24号公布计划发行364天的海外短债2亿美元,融资利率6%,并于5月6日起息并实现上市买卖,这标志着中资美元债的重新启动,实现破冰。截至5月25日,正荣、碧桂园以及力高集团也陆续成功发行了境外美元债,房企重启了美元债进行融资,这四家房企美元债发债总额达到10.94亿美元。

2

融资环境不放松

规模房企发行成本更具优势

由时代中国、正荣集团、碧桂园、力高地产的发债用途来看,其中时代中国发行的是364天的短债,主要用于公司的一般用途,其余的碧桂园、正荣、力高三家企业均是拟用于将于一年内到期的现有中长期境外债务的再融资,他们2020年将陆续有美元债到期。

而融资成本来看,相对于房企历史同年限或同规模等可比美元债,碧桂园及正荣有稍许下降,其中碧桂园本次发行的美元债相较于2019年的3月发行的5.5亿美元的5年期美元债利率下降1.1个百分点,而力高集团则相较于其计划替换的2020年11.0%票据成本高出了2个百分点。整体来看,由于龙头房企在偿债能力方面体现出优势,目前在经济短期流动性宽松下,龙头房企融资成本相较于中小房企成本更优,较以往的降幅更大。

3

多重压力下更多房企尝试恢复美元债发行

新冠疫情的爆发使得房企的销售端受到了较大的影响,2020年1-4月TOP100房企全口径销售业绩规模同比下降14.5%,排名靠后的房企销售受到的影响更大。而房企的资金来源很大一部分则来自销售回款,在此背景下,房企的融资压力加大。

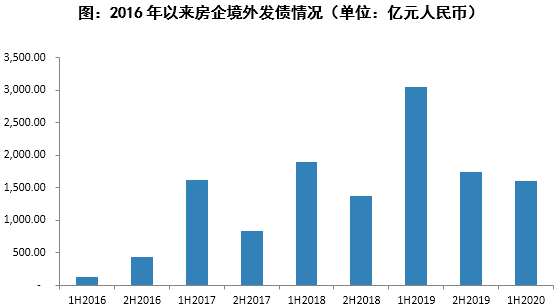

除了销售端回款下降带来的压力,近两年的境外债偿债高峰的到来,也是房企融资压力加大的重要因素。2016年三季度末“930”政策以来,房企的境内环境多渠道受阻,房企从2017年开始转战海外发债,掀起海外发债潮,当年海外发债总额约达到2459亿元人民币,增量接近2千亿元,接下来的几年海外债一直是房企补充公司运营资金的重要渠道,年增量均超过800亿元人民币。

外债的年限集中在在2-5年左右,近两年房企达到偿债高峰期。根据95家房企的美元债到期情况来看,2019年全年到期额约达1700亿元人民币,2020年房企的境外债到期额仍持续高位,2020年上半年到期约1020亿元人民币,下半年虽稍有下降但仍在高位约有937亿元人民币;2021年上半年房企到期境外债达到近几年的第二高峰,到期额有1782亿元,高过2019年的全年到期额。

到期压力下,加上年初信贷额度充足,2020年伊始房企便掀起了海外发债潮,1月份95家房企发行合计约1106亿元人民币海外债,为房企发行海外债以来发行数额最高的月份。疫情爆发后,对房企的现金流提出了挑战,加上房企中长债发行用途的限制,海外短债发行也一度受到房企青睐,一时成为房企现金流的“救舱石”。

总的来看,近两年房企海外债集中兑付,加上疫情全球扩散带来的负面影响仍在持续,房企的销售和再融资压力都相对较大。目前中资房企实现境外债破冰后,未来这段时间虽仍属于较为不稳定阶段,但迫于融资需求,将会有更多的房企开始恢复发行海外债。