- 城市:全国

- 发布时间:2020-05-09

- 报告类型:土地交易分析

- 发布机构:克而瑞

导 读

8家房企总土储货值破万亿,百强房企总土储平均去化3.8年。

重要说明

本榜单中企业总土储是指企业所有已确权土地中未售部分。

多数上市企业在财报中会公布其总土储面积甚至货值。但是由于主要存在如结算口径、确权与否、以及货值计算标准等三方面的差异,不能直接用于比较。为了保证榜单的公正性和客观性,我们予以统一调整。如下:

部分企业公布的是按结算口径的土地储备,包含“已售未结转”部分,不能反映未来可售资源,统一去除该部分数据。

随着城市更新的深入,很多企业的土地资源来自于城市更新,这类项目由于拆迁难度大,权益关系复杂,因此我们采取确权为标准。

对于土地货值判断,每家企业采取的估值标准不同。我们统一采用当前周边可比房价为标准,不加入未来预期。

另外,由于全口径的范围不包含代建业务,因此本土储统计也不包含代建土储。

榜单解读

1

5家房企总土储货值破两万亿

碧桂园、融创、保利位居三甲

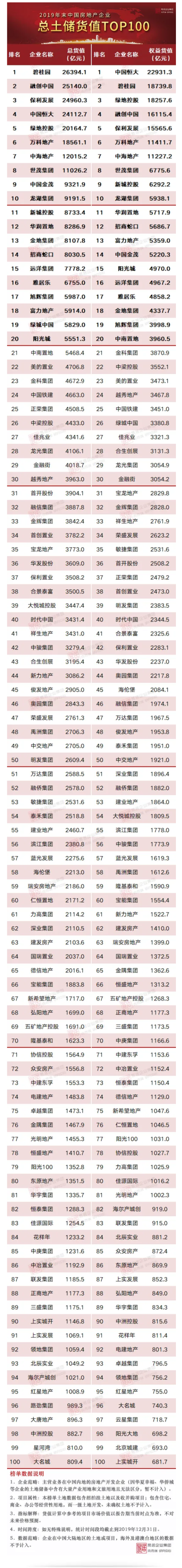

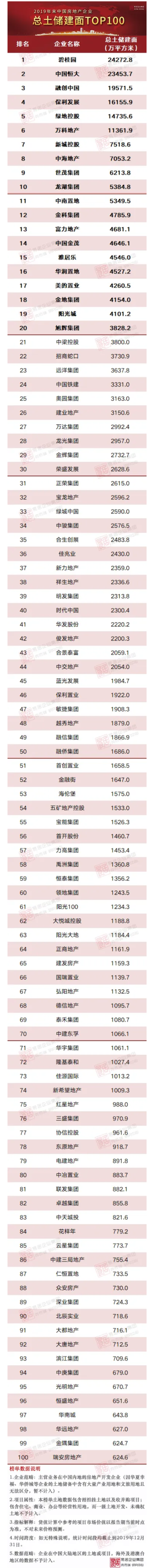

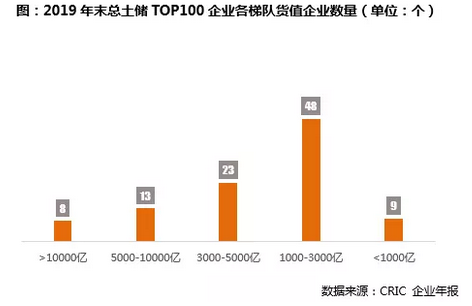

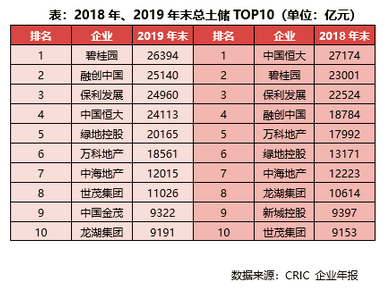

截止2019年末,总土储TOP100货值总量达到44万亿,较2018年末的40万亿上涨10%,门槛值为809亿元,较2018年上涨5%。

从各货值梯队企业数量分布来看,总货值超过万亿的企业为8家,其中碧桂园、融创、保利、恒大、绿地土储货值已突破超2万亿,大幅领先其他企业。总货值在3000-5000亿的企业达23家,较2018年末新进8家,而48%的房企总土储货值集中在1000-3000亿元。

总土储货值TOP10中,坚持全覆盖布局的碧桂园和持续进行收并购的融创分列前两位,且总货值均已突破2.5万亿。金茂凭借积极践行布局二线的战略,总土储货值首次跻身前十,相应的,新城在出售部分项目之后,总土储下降至第11位。

2

销售百强总土储货值同比涨幅逾10%

TOP10货值占百强43%

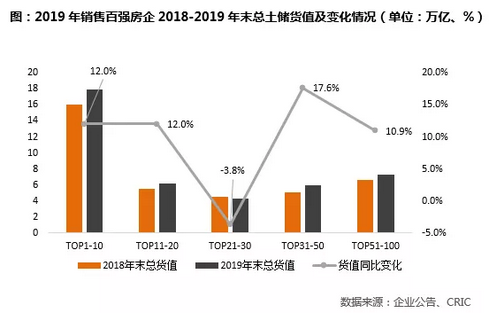

销售百强2019年末总土储货值超过42万亿,同比上涨11%,其中超过五成房企货值同比增长。除TOP21-30梯队房企同比小幅下跌以外,其他各梯队企业总土储货值均有不同程度的上涨。

销售TOP1-10龙头房企总土储货值同比涨幅达到12%,过半数同比涨幅超过20%,其中绿地涨幅最大,超过50%,龙头房企的规模优势仍较显著。此外TOP11-20和TOP51-100强房企货值也分别有12%和11%的涨幅。整体涨幅最大为TOP31-50企业,达18%,在行业生存压力和生存红线之下,囤粮冲规模的势头不减。

整体而言,总土储依旧呈现强者恒强、集中度较高的特征。

首先,TOP10房企货值占百强总货值的43%,与2018年末持平,而前20的房企则占据了百强货值的半壁江山。其次,销售和总土储前二十房企TOP20房企与总土储货值TOP20企业高度吻合。

3

百强土储去化周期3.8年

TOP11-20房企去化最快

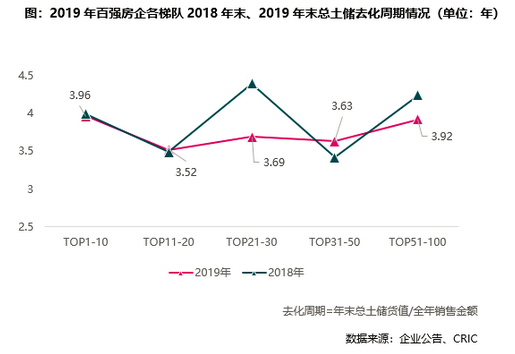

2019年末销售百强总土储去化周期为3.8年,较2018年末的3.9年小幅下降,各梯队表现差异显著:

销售TOP1-10和11-20房企土储去化周期与2018年末相差无几,分别为3.96和3.52年,其中TOP11-20企业在冲规模、快周转之下整体土储去化在各梯队中最短。

TOP21-30企业销售攀升、总土储下降之下,去化周期较2018年显著下滑,但仍可保证4年的销售;TOP31-50名梯队的去化周期提升幅度较大,从3.42年提升至3.63年,源于金辉、新力、正荣、蓝光等企业2019年末总土储货值大幅跃升。

后50强房企去化周期达3.92年,仅次于第一梯队。相较而言,销售的困境依然不容小觑,仍应以促销售为工作重心。

从各企业的去化周期变化情况来看,主要有三:

第一,四成房企去化周期维持在较健康水平,土储货值能支撑企业2.5-4年的发展,包括碧桂园、中海、万科等龙头房企,而阳光城、旭辉等企业纳储与销售速度相对均衡,去化周期小幅波动。

第二,有部分企业去化周期不足2年,此类房企需要加速纳储,以保证未来可供货量足以支撑企业业绩持续增长;

第三,去化周期始终维持较高水平的房企,例如宝龙、保利置业等,如何在土储充裕的情况下,通过运营、机制体制的完善提高销售转化率为第一要务。

4

融创、绿地、世茂收并购带动土储增长

弘阳、新力等积极扩张

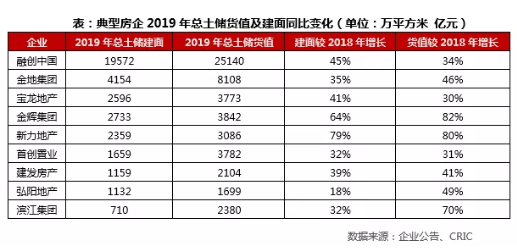

2019年百强房企拿地整体趋于谨慎,因此有近半数企业总土储建面较2018年有所下滑。但仍有部分典型房企总土储增长显著,例如融创、金地、金辉、新力等2019年总土储建面、货值均较2018年显著增长。

规模房企中,融创、绿地、世茂总土储较2018年增长快,与三家房企2019年收并购项目较多不无关系。如融创收购了泛海和阳光100的项目,世茂同样收购部分新城的项目。绿地除收购董家渡项目外,2019年在广州、苏州、宁波等二线城市拿地较多,且随着“城际空间站”项目价格上行,整体货值持续走高。

对于本就身处销售前十的三家房企而言,总土储的充裕也将成为其规模再上一步、实现更高行业地位的基石。

此外,近两年上市的德信、弘阳,以及老牌房企金地、金辉等,凭借2019年积极的拿地扩张,总土储同样增长迅速。如金地2019年拿地销售比接近0.6,德信、弘阳等区域深耕的企业投资力度也显著高于行业平均。

积极拿地一方面补充了原本相对薄弱的土储根基,为规模持续增长和进阶打下基础。除金地外,这些房企销售排名基本高过其总土储货值排名。另一方面,对于金地、金辉这样的老牌房企而言,丰富土地储备、调整土储结构更有利于其冲击更高的规模。

5

金茂、绿城、雅居乐等土储排名高于销售

规模增长动力强劲

对比百强房企总土储货值排名以及全口径销售业绩排名来看,货值排名远高于销售的房企更值得关注:

第一,销售三十强中金茂、绿城、雅居乐等表现突出,无论是土储排名还是和销售排名均上升较快,且总土储货值排名基本较销售高6-8名。其中金茂、雅居乐均较2018年大幅增长。尤其是中国金茂,2019年总土储货值达到9322亿元,首次排进货值TOP10,较多的二线优质地块或将助力金茂业绩再攀新高。

第二,美的置业、中国铁建、中交地产、越秀等土储排名远超销售,短期业绩增长动力强劲。其中中铁建、中交作为国企背景,资金能够穿越周期的优势使得其在土地市场操作更加灵活,中交2019年总土储建面较2018年增长15%。而2018年上市的美的置业,凭借着长三角的充裕土地,土储货值排名22,较其2019年全口径销售金额高出14名,短期业绩扩张动力强劲。

第三,销售TOP100以外的房企如众安、明发、中庚等土储相对充裕,将成为其规模进阶冲进百强的支撑和跳板。短期来看,如何通过在内部运营机制、体制中继续苦炼内功,提升土储和销售转化率是关键。值得注意的是,当代、九龙仓等销售百强企业甚至没有排进总土储货值榜前一百名,未来销售业绩不仅可能会被部分供货充足的企业追上,更面临业绩增长后劲不足、拿地策略被迫调整的问题。

6

百强中西部土储占31%

聚焦重庆、武汉核心二线

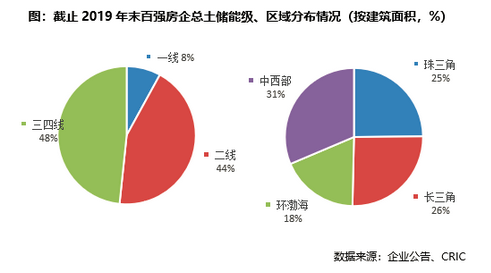

2019年房企拿地以回归高能级城市为主,截止2019年末,百强房企一二线城市总土储占比达到52%,三四线城市占比48%。

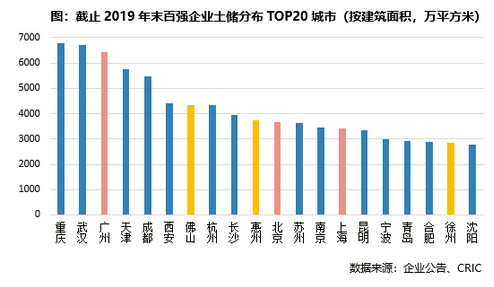

从区域分布来看,中西部二线城市土地供应持续高位,2019年末百强房企土储中3成建筑面积位于中西部区域,长三角和珠三角土储占比均在25%左右,环渤海区域占比18%,较2018年末再降3个百分点。

从城市层面来看,百强房企囤地最多的城市仍然以货值较高的二线城市为主,总土储TOP20城市中有14个二线城市,此外一线和三四线城市各占3席。重庆、武汉、广州是房企囤地最多的城市,百强总土储超过6000万平方米,未来市场竞争将较为激烈;三四线城市中佛山、惠州和徐州入榜,均为受到整体区域经济红利辐射较明显的城市,三四线城市的分化还将持续。

7

投资态度谨慎乐观

收并购将成为扩储重要手段

从上市房企的年报发布会来看,谨慎投资仍然是当前企业拿地的主流态度,且在谨慎之下企业对于城市的研判会进一步加深,“聚焦”、“深耕”被频繁重提,经济基本面良好、都市圈大环境优质、人口基数较大的城市会更加受到企业青睐,城市之间的分化预计将加剧。

除城市层面以外,企业之间的分化也在发生:在大部分房企投资态度谨慎的同时,10强房企中有一半企业预计将在今年整体冷淡的情形下加速纳储,增厚土储实力,第一梯队的房企竞赛也十分激烈;鉴于土地成本日渐提高,越来越多房企将目光转向收并购渠道,过去“大鱼吃小鱼”的局面正在逐渐转变为“大鱼吃大鱼”,行业分化持续进行。

整体来看,2020年将是“前低后高、平稳发展”的一年,与2019年相比部分企业的拿地态度会有所回温,这一点从近期部分城市土拍热度走高也可见一斑。在土地获取渠道愈发重要之下,收并购在2020年将成为重要的纳储通道之一,建议有需求的企业提早行动,以获取更优质的现金流资源。

此外,值得警惕的是,一二线城市的土地主要存在价格过高的风险,企业在一二线纳储更需要注意控制成本,而三四线城市的风险源于价格和需求空间有限,应当谨慎选择进入城市及进驻时机。

- 1[克而瑞]二轮土拍寒潮持续蔓延,三轮集中供地门槛适度放松(2021年10月)

- 2[克而瑞]集中供地下的典型城市地价发展指数研究

- 3[克而瑞]宁波:地价下调难挡二轮土拍“寒流”,城投托底下流拍率仍达40%

- 4[中房研协]第三轮集中供地土拍拉开帷幕, 多地下调竞拍门槛

- 5[易居研究院]2021年10月40城土地市场月报

- 6[克而瑞]土地周报 | 土地成交规模环比缩减,四城挂牌第三批集中出让宅地

- 7[克而瑞]三轮土拍第一城无锡:地价显著下调、地方托底依旧

- 8[中房研协]深圳第三批集中供地发布公告,地块质量高,土拍细则略有宽松

- 9[中房研协]2021年第三季度房地产市场运行情况(土地篇)

- 10[克而瑞]“两集中”城市供地计划平均完成率52%,三轮土拍规模将明显增加