- 城市:全国

- 发布时间:2016-02-26

- 报告类型:企业监测分析

- 发布机构:克而瑞

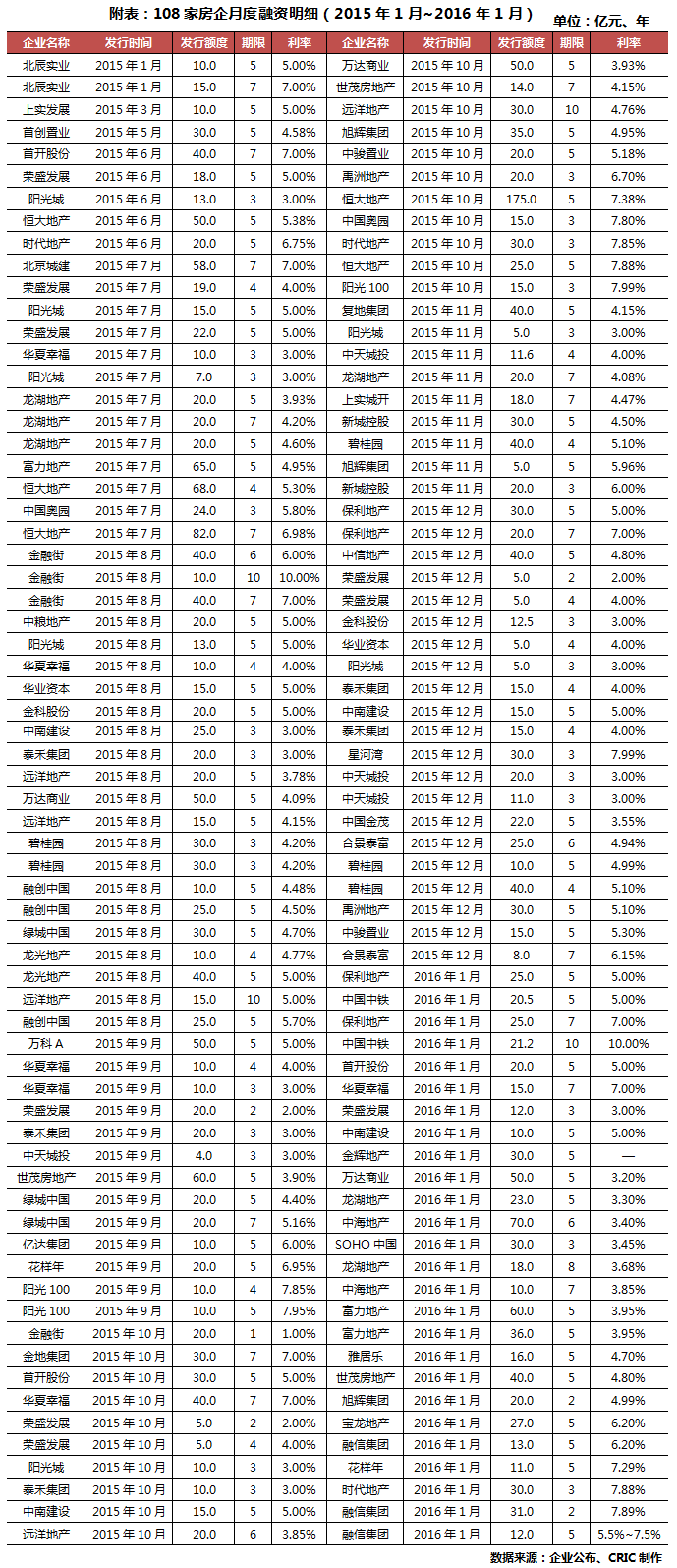

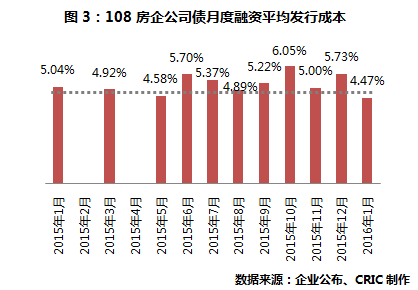

2016年伊始,房 企公司债发行量再创新高,据CRIC监测,2016年1月108家房企已完成的公司债发行量就已达到了675.7亿元,较2015年12月环比上升了 78.5%。事实上,房企发债早在2015年便成为了主流的融资方式,占据了募资总量的半壁江山,究竟房企此次发债潮有何显著特点呢?公司债会成为解决房 企融资难的万能药吗?下面我们将通过对房企公司债融资情况的分析来为您解惑。

融资总量呈现爆发式增长,港股房企成为中坚力量

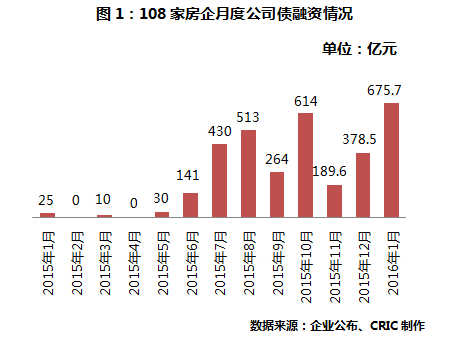

据CRIC监测,2015年1月~2016年1月,108家房企公司债的发行规模为134笔,融资总量已达到了3270.8亿,从月度数据对比中我们不难发现,此次发债潮起始于2015年下半年,108家房企的公司债融资总量逐月增加,2015年10月达到了全年单月融资的最高点:614亿元。并且通过对发债结构的分析,我们发现,港股房企在公司债融资总量中占比64%,成为了发债的中坚力量。主要有以下两方面原因:

一是政策放宽了国内的发债门槛。自 2009年国内债券融资暂停后,至2014年7月新城发行第一笔用于保障房的公司债,再到2015年1月15日证监会发布《公司债券发行与交易管理办 法》,时隔六年,公司债经历了管制-宽松-放开三步走,此次公司债发行的主体范围由原来的限于境内证券交易所上市公司、发行境外上市外资股的境内股份有限 公司和证券公司扩大至所有公司制法人。并且2015年5月27日国家发改委还发布了《关于充分发挥企业债券融资功能支持重点项目建设促进经济平稳较快发展 的通知》来营造较为宽松的融资环境,拉动经济增长。

二是海外融资空间在收窄。2014年年末佳兆业债务违约事件使得房企的国际信用评级降低,境外“找钱”难度在不断增加;同时美元升值和人民币贬值意味着境外融资成本上升,海外借债将付出更为高昂的代价,房企更倾向于以利率较低的公司债逐步置换成本较高的海外债。

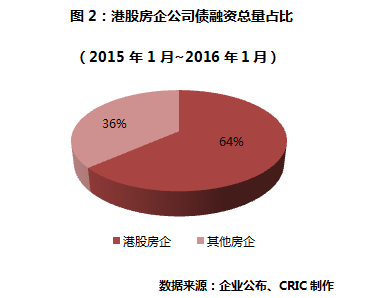

平均融资成本在5%左右,不同资质房企分化较大

就108家房企发债期限的集中度来看,以3~5年居多,发行数量达到了75笔,发行额度为1977.1亿元,占公司债融资总量的60.45%,我们以加权平均法初步估算了房企月度的融资成本可以看出基本维持在5%左右,2016年1月有了明显降低,低至4.47%,从目前发债的情况来看,融资成本呈下降的走势。

备注:房企月度平均融资成本=(公司债1发行量*利率1+……+公司债n发行量*利率n)/月度融资总量

与此同时,上市房企 间的分化还是比较明显的,部分房企凭借良好的声誉以及较强的综合实力,在发行规模和发行成本方面均显示出较强的优势,以房企普遍发行的五年期公司债为例, 有国资背景的保利地产在2016年1月一笔25亿元债务发行利率仅为2.95%,而阳光100的10亿元公司债融资成本却高达7.95%。

预期公司债热潮将持续,房企应妥善规避债务风险

就108家房企2015年1月至2016年1月公司债获批的情况来看,目前仍有844亿的额度有待释放,可以预期,若国内宽松的融资环境保持不变,未来公司债的热潮还将持续一段时间。

但值得注意的是,虽然公司债拥有着发行额度大、期限灵活、成本低、审核效率高等诸多优势,但房企以此方式开展融资活动时也应当注意以下几点:

一是发债额度仍有上限,且 会受到房企规模的限制。具体细则为发行人累计发行的公司债余额不超过最近一期净资产值(含少数股东权益)的40%,大型房企和中小房企差距还是比较明显 的,例如:花样年发行31亿元就已逼近上限,而恒大目前发债规模则已达400亿元。所以对于部分中小房企而言,不得不谋求新的融资方式。

二是伴随借债增加,后 期还款压力考验着房企运营能力。房地产行业进入白银时代以来,房企的利润空间明显收窄,两极分化加剧,大型房企凭借规模效应,拥有着市场占有率高、融资成 本低等先天优势;在这样的背景下,中小房企借债增加如同一把双刃剑,到底可以利用充足资金创造更大收益,还是债台高筑面临信用危机,这一切都依赖于企业自 身的运营能力。

三是融资成本日益压低,易受到外部其他因素的冲击。目前万科等信用良好的公司债利率已逼近国债,但这也意味着债券收益率的溢价在逐步降低,日后对投资人的吸引力也会减弱,考量到未来会出现货币政策紧缩或者股市反弹的可能,后期房企公司债的发行是否还会有如此良好的效果仍有待商榷。