- 城市:全国

- 发布时间:2016-08-25

- 报告类型:企业监测分析

- 发布机构:克而瑞

销售:增长相对缓慢,2020年4000亿港元目标保守

2016年上半年中海实现合约销售金额港币952.6亿港元,同比上涨11.48%。相对于同等规模的企业,中海的销售增幅相对较为缓慢,上半年已经跌出TOP5。且TOP5房企上半年销售均超千亿,差距越拉越大。这一方面是因为中海地产一直以稳健著称,更加追求利润质量,另一方面也可能是因为企业整合动作较多所致。

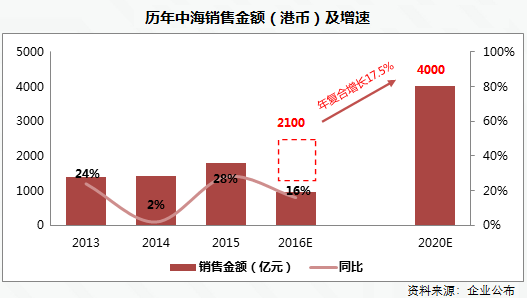

从目标完成率来看,中海于1-7月已累计完成销售额1080亿港币,完成年初制定的全年销售1850亿元目标的58%。在上半年房企销售业绩普遍大幅增长的情况下,这一目标完成率并不算高。但是由于收购中信的地产业务即将完成,中海获得了大量的土地,全年可售资源提升到了3000亿港币,中海将全年销售目标提升至2100港元。这一目标与2015年中海实际销售相比,同比增长16%,增幅并不高,在充足的货源支撑下,目标完成压力不大。

此外,中海计划十三五规划内(到2020年)合约销售达4000亿港元(按照0.85的汇率算约合3400亿元人民币),如果按照2016年2100亿港元的合约销售算,未来四年保持17.5%的年均增长速度就能实现目标。但是与其他超大规模房企相比,差距可能会进一步加大。按照目前的销售速度,2016年上半年销售TOP5的房企到全年皆有望超过2000亿元,万科、恒大甚至都能超过3000亿元。

拿地:整合获取大量土地储备,企业仍需伺机而动

2016年上半年,中海拿地较少,只拿了四幅地块,分别位于济南,香港,南昌和长春,建筑面积共228万平方米,总计拿地金额99亿港元。

拿地较少一方面是因为企业发展比较稳健,不抢高价地,而核心一二线城市土地市场竞争激烈,拿地难度和成本都在加大。另一方面,也是因为中海通过增发配股的方式收购了中信楼面面积3155万平米的土地资源,这些项目主要分布在一二线城市,合计权益建筑面积2352万平米,折合地价3,550元每平米。上半年末中海总土地储备为3600万平米,中信整合完成后土地储备将进一步大幅增加。

从拿地金额来看,收购中信项目主要以股权增发方式支付,中海上半年拿地金额支出不多。企业持有资金相当充足,可以在下半年伺机抢购一二线城市的优质地块。

财务:最稳房企现净现金状态,资金使用效率待提高

2016年上半年中海地产持有现金达1179.73亿港元,现金短债比7.11,现金总额甚至超过了企业的总有息负债额,呈现“净现金状态”。

中海拥有如此多的现金,主要是企业拿地较少,上半年拿地需现金支付金额仅99亿港元,且企业销售增长缓慢,建设规模等相应增加也比较缓慢。此外中海上半年还通过公司债发行融资80亿元,企业资金自然更加充裕。

在资金如此充裕的情况下,中海完全可以考虑充分利用资金,进一步增加优质土地储备、增加企业建设规模,以进一步促进企业销售的快速增长。且中海融资能力较强,融资成本较低,扩张资本更加雄厚。8月中海又发行了60亿的公司债,其利率下降到了3.10%。

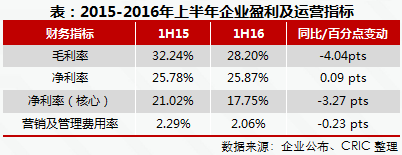

利润:业务调整利润率出现波动,但仍处于行业领先水平

2016年上半年,中海的毛利率为28.2%,虽然同比下跌了4个百分点,但还是保持在行业的较高水平,毛利率的下跌一方面是行业大势所趋,另一方面也可能是因为中海自身业务的调整所致。近两年中海业务整合方面动作较多,企业于去年10月拆分物业管理业务上市,造成企业今年上半年其他业务收入大幅降低,为2.7亿港元,相比去年上半年13.8亿港元,同比下滑了80.4%。

上半年企业净利率为25.87%,上升了0.1个百分点,企业净利润增加主要是因为中海出售了相关的投资物业以及附属公司,例如今年5月11日中海以48亿港元出售的怡茂环球有限公司,在与中信整合的过程中中海也剥离了部分商业地产。除去公允值变动收益、投资物业以及附属公司出售收益,中海的核心净利润为17.75%,同比下滑了3.27个百分点。