- 城市:全国

- 发布时间:2020-03-06

- 报告类型:企业监测分析

- 发布机构:克而瑞

导 语

疫情重灾区内市场复苏、销售回暖都讲面临更巨大的挑战,哪些房企短期所承压力更大?又要哪些成功“躲避”?

◎ 研究员 / 谢杨春 吴嘉茗

目前来看,疫情已经进入攻坚战,防控取得了显著的成效,部分城市已陆续开始复工,但疫情严重的区域,病情的复杂性会导致抗“疫”时间进一步延长,其复工时间会较一般城市推迟,相对应的城市购房信心的恢复也会滞后。

这就到导致在重灾区内重仓的房企面临一定的销售和资金压力。在重灾区内的总土储占集团的比重虽不能完全反映企业面临的风险,但一定程度上代表企业的战略压力;最关键的、压力最大的来自近一年房企在重灾区内的新增土储,回款、周转速度都将被滞后,影响企业当前的规模增长和战略落地。

因此,我们从总土储、新增土储和区域销售三个层面来探讨房企短期的压力如何。

01

疫情重灾区内销售

复工将受到更大影响

(本节有删减)

因疫情的急速蔓延,房地产行业休眠,企业销售停摆。这点和其他服务业,诸如餐饮、旅游面临的困境基本相同。叠加复工延迟,更加大了企业资金压力。尤其是疫情严重区域,无论市场信心的恢复、还是复工时间都比一般城市要长,因此负面效应也会进一步放大。

1、疫情导致房企销售、在建项目几乎停滞1个月

作为资金密集型产业,房地产企业最大影响来自于疫情影响下假期停工、复工推迟而导致的”支出仍旧、收入剧减”局面,资金链面临巨大考验。

在疫情蔓延与防控加码下,湖南、江西、广东、海南,以及武汉、重庆、福州、南京、合肥、杭州在内的60余省市再次下发通知,明确要求暂停售楼处销售活动。

而过年期间房企售楼处全部暂停营业,导致大部分城市返乡置业潮“爽约”,销售也几乎停滞。供应层面,据CRIC监测的84个城市中,95%的城市新增房源“零供应”。因疫情防控措施不断严厉,春节销售出现断崖式下跌,88个城市成交量仅37万平方米,部分三四线城市甚至无成交。

即便房企为了减轻疫情造成的影响,纷纷开启了网上看房、网上售楼处等一些列新型营销手段,但效果与线下相比差距颇大,仅少数零星城市在春节期间通过网络成交了1-2套房源。

因疫情而带来销售停滞,对房企影响最大的还是现金流问题。若没有销售回款,实际上房企面临的现金流压力无疑是非常巨大的,尤其是中小企业,资金面趋紧叠加兼并收购潮来袭,发展前景不容乐观。

2、重灾区“解禁”仍需时日,房企复工、销售压力巨大

疫情给房企带来的影响一方面是销售锐减导致现金流压力陡增;另一方面则是复工延迟带来的经营风险,对于原本并不充裕的资金而言,更是雪上加霜。尤其是疫情重灾区,受到的影响更大、时间更长。

随着疫情正在逐步得到控制,越来越多的疫情相对较轻的城市已经开始复工。截止至2月20日,全国31省市陆续发布关于复工生产的管理要求,虽多以鼓励为主,但整体情况仍然不乐观。

从企业集团层面复工来看,最早复工的一批单位复工时间为2月10日,据调研显示60%的房企在此段时间复工,而2月17号复工的房企则占到33%。从复工形式来看,半数房企已经全面复工,另一半则以居家办公和分批复工为主。

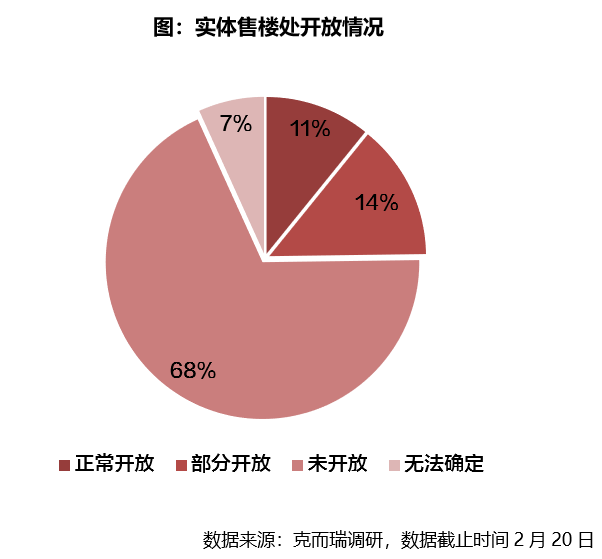

若从直接影响销售的售楼处开放程度来看,整体复工情况依然严峻。截至2月20日,克而瑞调研的48个城市近7000个项目,其中69%的项目售楼处尚未开放。尤其是疫情相对较重的城市如武汉、南昌售楼处复工率在6%以下。

此外,从广东、山西、贵州、云南、辽宁、甘肃等六省,分别将新冠肺炎疫情防控应急响应级别由重大突发公共卫生事件一级响应调整为二级或三级也可以看出,疫情相对较轻、控制相对得当区域市场已经开始逐步放松,但疫情重灾区湖北依然防控严厉。

因此,对于复工最核心的两大问题,市场信心的恢复和复工时间,我们认为,疫情重灾区受到的负面效应会比一般区域更大,尤其是中心区域,疫情结束的时间、恢复的时间将更为滞后。这意味着重灾区内总土储较多、近一年新增土储比例较大的房企面临更大压力。

02

涉及七成百强房企近万亿土储

主要集中在武汉

由于重灾区受疫情负面影响效应持续放大,也给区域内超过八成百强房企复工、销售带来一定困难。此外,疫情重灾区总土储比重及总量能一定程度反映企业当前的战略风险,若其比重过高、总量过大,压力和风险都会叠加。

1、重灾区内七成百强房企受影响,区域销售前十损失或超300亿

……略……

2、百强重灾区土储占集团平均比重5%,近八成土储货值集中武汉

疫情重灾区总土储比重及总量能一定程度反映企业当前的战略风险,虽然不能完全客观反映短期的压力,但若比重过高、总量过大,仍需要警惕潜在的经营压力。

根据克而瑞统计的百强房企总土储货值来看,疫情重灾区“地主”主要集中在规模房企之间和少数区域深耕的地方性企业。

百强土储集中度非常高,超过5成的土储货值集中于10家房企,其中有6家来自销售TOP10,碧桂园、恒大、保利土储货值均超过千亿。

相对而言,规模房企早已开启全国化布局,且自身资金实力相对雄厚,因此整体风险不大。另,中建三局、福星等国企以及大型地方企业,虽手握大量土储,但凭借地缘优势和资金优势,压力也相对较轻。

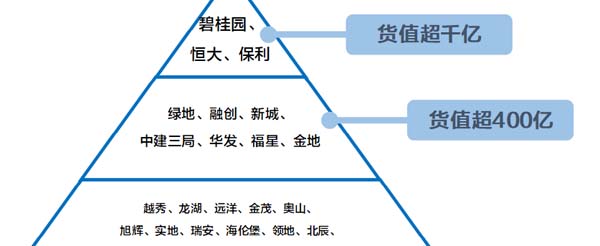

细分来看,按货值总量可分为3个梯队:

第一梯队为土储货值在千亿以上的碧桂园、恒大和保利,均为龙头房企,碧桂园、恒大进驻湖北省较早,而保利近两年才进入湖北,发展速度较快;

第二梯队包含绿地、融创、新城等规模房企,以及中建三局、福星这样的湖北本地房企,这部分企业或在湖北深耕多年,或是近两年快速扩张的企业;

第三梯队包括越秀、龙湖、远洋、金茂等规模房企,还有奥山这样的武汉本地房企,整体来看企业规模不如前两个梯队。

值得注意的是,从城市层面来看,典型企业的土地储备分布,呈现极度聚焦的情况:武汉作为省会及唯一单核心,聚集企业在湖北77%的土储货值。相较而言,武汉经济基本面、房地产基本面尚佳,购房需求基数庞大,城市风险较低,土储集中在武汉的房企虽然短期面临无法复工的影响,一旦疫情过后,市场报复性反弹可期,从这一点看企业的布局风险并不大。

从疫情重灾区总土储占集团的比重更能反映当前企业的战略风险。

根据统计的百强房企土储分布的情况,疫情重灾区土储占集团比重平均在5%左右,其中占比超过30% 的仅4家企业,占比超过10%企业超过7成。

因此,重灾区土储占集团的比重来看,绝大多数房企在疫情重灾区的总土储处在可控的风险范围内。

其中占比较高的主要是重灾区内地方性房企和专注区域深耕的企业。疫情重灾区总土储占集团比重在80%以上的企业中多为湖北当地的企业。但相较而言,这些土储总量并不大,合理分配好资源,能够有效分散风险。

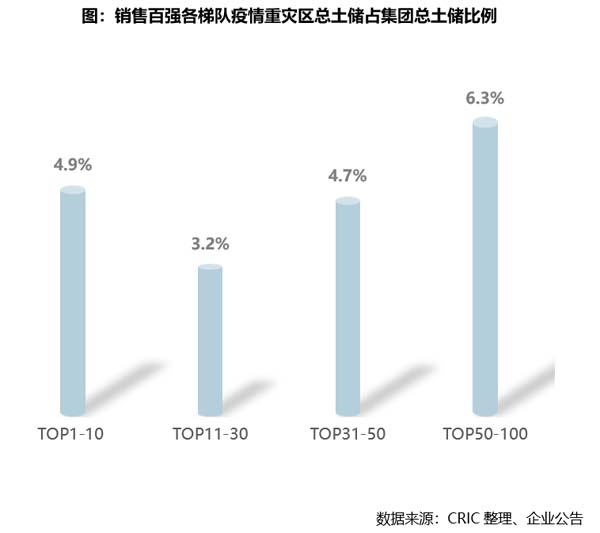

分梯队而言,销售前30强房企整体占比较低,随着企业规模扩张,城市布局也愈加分散,更重视风险,因从大部分企业在疫情重灾区所受影响比较轻。销售TOP50-100 的房企多数都是采取区域深耕的战略,因此虽然总土储货值不高,但比重较大,占比达6.3%。

综合来看,疫情重灾区内大部分房企土储风险可控,少数地方性房企和区域深耕的企业面临的压力会凸显。但考虑到地方性企业的地缘优势和资源,以及部分深耕的企业位于大湾区的深圳和广州。因此,在保证销售的基础上,整体的运营风险并不大。

03

近一年百强5%新增土储位于重灾区

50-100强短期压力较大

基于疫情重灾区复工延期、交通停滞,城市景气度恢复都需要更长时间,因此短期来看,近一年新增土储在重灾区的比例比总土储更能反映行业、企业整体的风险,毕竟新增的项目原本需要在2020年上市并形成业绩。目前来看,百强房企疫情重灾区新增拿地的风险仍可控,仅短期布局较重会房企承压。

1、百强疫情重灾区新增土储为5%,整体风险仍可控

爆发于2020年初的疫情,对于房地产行业来说,延迟复工带来了工期拖延、销售停滞、回款缓慢等诸多问题。更重要的是,对于2019年在湖北省新增拿地的项目来说,预计未来较长一段时间不能正常复工,会影响2020年的销售节奏以及最终业绩,也对企业资金链提出了更高要求。因此,通过对2019年新增拿地中位于湖北省的占比,可以看出不同企业面临的风险程度有所不一。

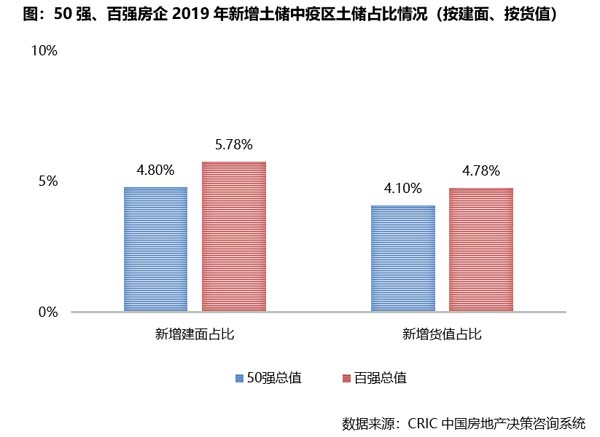

从2019年房企的新增拿地来看,50强房企2019年新增拿地中仅4.8%的建面和4.1%的货值位于本次疫情严重的湖北,湖北省新增土储的整体占比不足5%;将样本放宽至百强来看,湖北新增土储占比有所升高,换而言之,50-100强房企2019年新增拿地中湖北省的占比相对较高,受到本次疫情影响会更加明显。

整体来看百强房企2019年新增土储中,位于湖北的土储货值占5%左右,突发疫情对百强企业今年在湖北的供货、销售显然将有消极的影响,但比例不高。从全国层面来看,布局广泛的企业仍可通过加大省外的销售力度或促销等方式来填补疫情带来的销售空档。对大部分房企而言疫情带来的影响是一时的且比例较低的,整体风险仍可控。

2、规模房企新增土储较为分散受疫情影响小,50-100强压力较大

……略……

3、新增土储占比超3成、单项目体量过大企业压力不容小觑

……略……

04

压力指数较高多为区域深耕、战略聚焦房企

三类企业短期风险需警惕

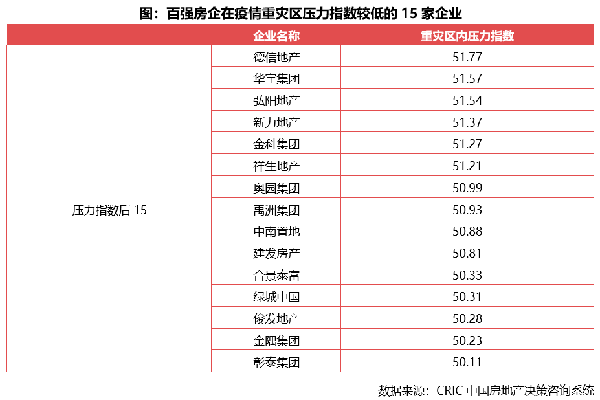

为了更客观的体现房企当前在疫情重灾区的压力情况,我们根据新增土储分布、总土储比重和销售占比的三个指标得出百强房企重灾区“压力指数”。

其中总土储分布主要体现了企业在战略方向上的风险,新增土储分布则主要表现企业的短期压力,销售分布则可以看出企业对某一地区或城市的依赖程度。分数越高,代表在疫情爆发期间面临的压力越大,需要注意和控制潜在风险发生。

1、销售前30房企压力指数最低,区域深耕的、战略聚焦的房企压力指数高

按销售排名分梯队来看,Top11-20、21-30两个梯队房企的压力指数低于百强压力指数的中位数,规模房企由于布局相对分散和广泛,其投资战略和土储压力较小。

10强房企平均压力指数较高于TOP11-20和TOP21-30,主要是因为其中融创2019年通过收购新增了大量武汉土储,10强中其他企业的风险指数保持在中位数左右,而龙头房企碧桂园、恒大的风险指数明显较低,因此,整体来看10强房企在疫情重灾区的布局压力并不大。

而31-50名、51-100名的房企平均压力指数高出中位数较多,主要由于区域深耕型的布局导致风险集中,一旦踩中本次疫情严重的城市,则运营压力大幅上升,另一方面中下游房企一年内拿地的总量普遍不及TOP30房企,疫区占比高的偶然性较大。例如联发、大悦城2019年在武汉新增的地块建面较大,导致新增拿地建面中疫区占比在3成左右。

具体企业来看,压力指数最高的企业主要是疫情重灾区内的地域性房企以及近一年在区域内投资加码的房企。

本土地域性房企不仅近一年新增投资过于集中在重灾区,其土储多、比重大,且销售多依赖于此,短期所受影响更大。例如电建2019年电建收购了武汉地产集团的大量项目,存货周转压力不小。

融创、当代近一年在重灾区内投资加码的企业,在疫情影响下,短期项目变现能力缩减,对于高周转的融创而言,虽然土储和销售在重灾区占比并不高,但战略落地的情况将大打折扣。此外,北辰等布局压力上风险不大,但重灾区销售比重占比过高,短期会对其一季度销售业绩产生较大影响。

整体来看,压力指数比较高的企业虽然短期存在一定的战略和销售风险,但布局上多数以武汉为核心,考虑到作为湖北省会,武汉的经济、人口等基本面尚佳,购房需求仅被抑制尚未消失的大背景下,一旦疫情结束,市场热度恢复之后,大部分房企风险会回到合理范围。

百强房企中彰泰、金隅、绿城、俊发等房企在投资战略方面的压力指数较小,这些企业布局城市避开了本次疫情严重的城市,所以除了受到全行业共同的延迟复工、不得开放售楼处等影响以外,受影响程度微乎其微。

另外,浙系、苏系以及粤系等专注区域市场企业如德信、弘阳、奥园等,战略投资和销售相对集中在自己所熟悉的区域内,因此在疫情重灾区所受影响也相对较轻。

2、本土区域深耕企业面临”三高“,短期压力来自销售停滞、工程延后

……略……

3、近一年将重灾区作为布局重地房企,战略落地面临阻力

……略……

4、销售过于依赖重灾区的企业,现金流将受到更大影响

……略……

05

抓住疫情结束后的修复期

重灾区周边二线及武汉仍具投资价值

总体来看,“新冠”对房地产市场、对房企的影响首先仍取决于疫情的持续时间,处于重灾区内的市场、房企压力相对较大,市场复苏、销售回暖都将被推迟。尤其是在疫情重灾区进行区域深耕的地方性房企以及部分在押注三四线的高周转的企业,资金压力仍是悬顶之剑。长远而言,疫情结束过后,此前局面相对严峻的区域市场都将经历一段复苏期,企业竞争格局也将出现“洗牌”。

1、疫情过后企业、城市都需要修复期,警惕重灾区内部分三四线的市场风险

(本节有删减)

当前市场和企业的销售恢复主要取决于疫情持续和有效控制时长。悲观预计,若是到上半年才能得到缓解,对于部分房企来说是致命性打击。乐观估计,若疫情在一季度得到有效控制,无论是城市经济发展和房企销售均可得到喘息空间。

但对于企业而言,当下面临的困境就是疫情的持续时间和有效控制时间,这些因素推迟了企业开工、复工,直接影响企业销售和资金链。疫情过后的市场变化,我们认为城市市场恢复活力、房企运营步入正轨都需要一定的修复期。虽然从1月份融资来看,房企资金面较为宽松,且目前部分城市也出台了有利于企业的土地出让金延迟缴纳等政策,但在疫情下售楼处关停、停工等会导致一季度销售惨淡,管理费用、利息成本的支出也会让房企”伤元气“。因此,若疫情警报早日解除,房企也需要一段”修复和喘气期”。城市角度来看,由于疫情重灾区采取的行政措施十分严苛,不乏封城、战时管制等手段,因此地方经济、财政压力巨大,也意味着需要一段触底回升的期间。

2、重新审视城市周期发展,重灾区周边二线及武汉仍具投资价值

(本节有删减)

全国层面来看,即便疫情突发性打乱了房企原有的投资节奏和城市调整的周期节奏,但对于企业而言,我们认为全年都是土地投资的窗口期,二季度会迎来一波土地市场小阳春,但不会出现2019年3、4、5月那样的疯狂。对于疫情重灾区的房企投资而言,五、六月份同样是一个补仓的好时机。

一方面是经过疫情之后,地方财政压力会凸显,土地出让的节奏会加快,不乏优质地块推出吸引市场热度。另一方面,疫情过后房企的资金面会有一定损伤,竞争激烈程度会大打折扣,底价为主的市场中不乏抄底的好时机。

当然首先还是要避免在三四线城市过多囤地,尤其是郊区、郊县市场。一方面从目前布局来看,疫情重灾区三四线主要被碧桂园、恒大以及绿地等航母级企业所占据,和这些企业去抢市场,难度颇大;另一方面三四线库存风险和购买力透支的风险不容小觑。