- 城市:全国

- 发布时间:2020-03-31

- 报告类型:企业监测分析

- 发布机构:克而瑞

【可售货值充足,2500亿目标可期】2019年绿城实现销售金额2018亿元(自投项目1354亿元,代建664亿元),顺利完成期内销售目标2000亿元,全年销售回款率约为87%。2020年绿城销售目标同比增长25%至2500亿元,可售货值3583亿(其中自投可售货值2674亿元,代建909亿元),若算上2020年新增土地当年可转化的销售货值,预计全年完成销售目标压力不大。

【加大收并购力度,计划新增货值2500亿元】2019年绿城拿地比较积极,拿地销售金额比约为0.63,全年新增土储建面1236万平,新增货值2057亿元,权益货值占比约为53%,合作比例依然较大。此外,绿城2019年加大了收并购拿地力度,收并购拿地建面约为520万平米,对应货值约为858亿元,同比增长332%。2020年绿城计划新增货值2500亿元,权益投资金额不低于600亿元,前两月已经新增货值约为586亿元,占到全年计划的23.4%,预计绿城还将继续保持相对积极的拿地态度。

【减值拨备及永续债严重稀释净利,盈利能力有待提升】2019年绿城实现营业总收入615.93亿元,同比增长2.14%;其中,物业销售收入544.33亿元,同比减少1.52%,主要是前几年自投项目销售增长放缓所致。综合毛利率为25.39%,同比增长2.6个百分点。受减值拨备及永续债的影响,剔除永续债分红后的实际归母净利约11.93亿元,对应实际归母净利率不到2%,盈利不及预期。【融资能力尽显优势,加大杠杆但风险可控】2019年绿城融资成本仅5.3%,融资优势持续凸显。融资渠道通畅,绿城以低息的银行及其他贷款、公司债为主,以永续债为辅,另以境外优先票据作少量补充。2019年绿城净负债率为63.2%,若将永续债记为负债,调整后净负债率则同比增长26.63pct至135.44%,期内绿城加大了杠杆。现金短债比为1.49,长短债务比为1.74,较2019中期有所下滑,但是短期流动性与债务结构并不忧虑,整体风险可控。

1销售

可售货值充足,2500亿目标可期

2019年,绿城中国实现合同销售金额为2018亿元(自投项目销售1354亿元,代建销售664亿元),实现合同销售面积1027万平,分别同比增长29.03%和26.48%,销售回款率87%。重资产方面,2019年绿城自投项目实现合同销售金额和面积分别为1354亿元、522万平,分别同比增长33.79%和31.16%,销售增速明显高于TOP30的平均销售金额增速14.37%。尤其下半年,绿城实现高达60%的销售金额增速,主要是下半年加大供货节奏,全年近六成可售货值都集中在三四季度。受一二线限价政策影响,绿城自投项目的销售均价从2018年的25455元/平微增至25939元/平,基本与前期持平,虽处于行业前列,但对于以产品溢价为护城河的绿城而言,对下游议价优势逐渐减弱。

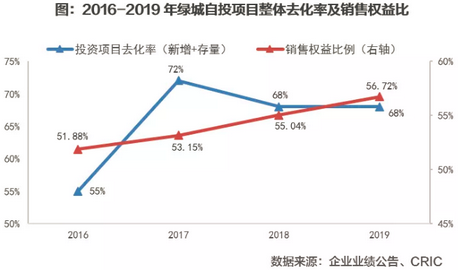

此外,2019年绿城自投项目整体去化率为68%(其中新增去化率达71%,一二线去化率70%),与2018基本持平。权益方面,按销售金额计,绿城2019年销售权益比同比增加1.68pct至56.72%,逐年回升。

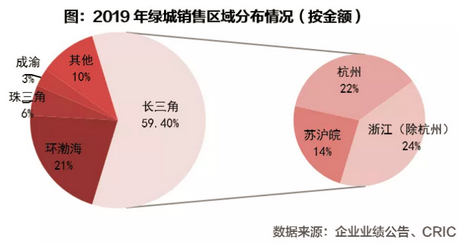

2019年绿城自投项目在一二线合同销售金额为1021亿元,占比达75%。区域分布方面,战略重点区域长三角销售贡献达59.4%,其中浙江贡献45.3%(大本营杭州占比21.7%),而苏沪皖占比14.1%。另外,环渤海、珠三角、中部成渝占比分别为21.1%、5.6%和3.3%。

2020全年绿城拥有可售货值3583亿元,其中自投项目约2674亿元,代建项目909亿元。76%的可售货值中将来源于2020年新推盘项目,且近八成来源于一二线项目,加上目前绿城自投和代建项目开盘率已恢复至80%以上,长三角重仓区域复工率实现100%,预计全年去化率能有保障。假设实现销售目标2500亿元,自投项目占比七成,则对应自投的整体去化率为65%(2019年自投项目去化率68%)即可。此外,还有2020年当年新增可转化销售的货值(计划当年转化比例30-40%),预计全年目标压力不大。

2 代建

合作助推规模增长,分拆上市未来可期

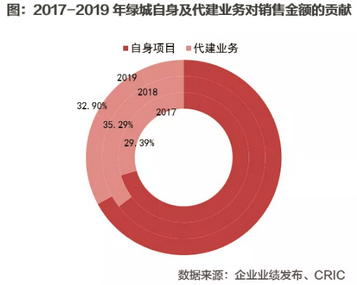

2019年初,绿城将原先“11+5”架构调整至“8+3”的同时,战略导向也从原来“轻重并举”的业务模式改为“轻重并举,以重促轻”,突出重资产的领先地位。轻资产方面,代建业务对销售金额贡献率逐渐走低。2019年,绿城实现代建销售金额和面积分别为664亿元、505万平,同比分别增长20.29%和21.98%;代建项目对销售金额的贡献率32.9%,同比减少2.39pct。2020年代建项目可售货值为909亿元,再加上当年新增可转化的部分,预计还将继续保持较快增长。

2019年绿城新增代建项目72个,合计拥有260个代建项目,管理总建面约6754万平,预计对应总可售金额3689亿元,是代建行业的绝对龙头。目前,绿城代建已经形成了“绿城4.0模式+星级标准”体系,通过与合营及第三方公司大规模开展合作代建,撬动更大的规模发展,近年来绿城合作代建占比一直维持40%以上。但合作代建模式在外拓规模、增大营收的同时,相应也会稀释代建毛利率。

2020年2月底,绿城分拆旗下代建板块绿城管理冲刺港股IPO,拟募集约2.5亿美元。假如绿城管理首发上市成功,有望成为港股代建稀缺标的,大概率会获取可观的估值,为集团募资的同时,也能提升自身代建品牌效应。上市之后,也能进一步推动企业资本代建的业务扩张。

3 土储

加大收并购力度,一二线可售货值超七成

2019年绿城投资拿地比较积极,全年累计新增54个项目,新增土储建面约1236万平方米,同比增长71.89%,对应新增货值2057亿元,土地成交金额691亿元,同比增加33.54%。2019全年绿城拿地销售比0.63,高于同梯队TOP30平均值0.32。预计42%的可售货值于2020年实现转化,贡献约860亿销售额。

拿地成本方面,2019年绿城平均拿地成本6923元/平,同比大幅减少39%,占同期销售均价的27%,较2018年下滑18pct,土地成本大幅降低,且期内城市能级布局与前期相差不多,主要由于绿城采取多元化投拓渠道,加大合作开发力度和收并购力度。2019年绿城收并购获取17个项目,建面占比42.09%,较2018年全年的16.3%提高25.8pct,收并购项目新增货值858亿元,同比增长332%。

此前,绿城市场化并购能力相对薄弱,近年来通过优化组织架构,推行“扁平化”管控,压缩行政审批链条,持续拓展收并购占比。值得关注的是,绿城并购倾向于小股权收购项目,收购17个项目中就有13个收购股权占比不及51%,介于绿城较好产品力和操盘能力,这些项目大概率由集团操盘,属小股操盘合作范畴。在此推动下,绿城全年拿地建面权益占比约为61%,新增货值权益占比约为53%。

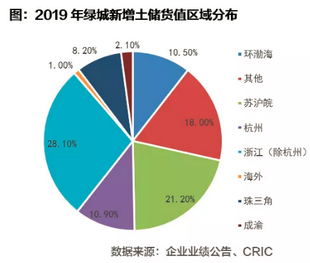

绿城始终坚持“区域聚焦、城市深耕”战略,贯彻“五大城市群+中心城市”的布局战略,持续加大长三角战略区域投资占比。2019全年绿城新增已确权的土地货值为2057亿元,其中一二线可售货值占比达76%;按区域来看,长三角作为战略重点,可售货值达60%,其中杭州、除杭州以外的浙江和苏沪皖货值占比分别为10.9%、28.1%和21.2%,珠三角和成渝占比10%。

截至2019年底,绿城土地储备累计建面达3873万平(权益比57.84%),可售面积约为2648万平米,可售货值约5960亿元;此外,代建项目可售货值3689亿元。可满足未来两三年的发展需求,但若按照绿城2020年2500亿元、2025年5000亿元的销售目标来看,未来还要继续加大土地拓展力度。按货值分布来看,一二线可售货值占比73%;按建面计,区域分布上,长三角土储分布占比46.8%,苏沪皖、杭州和浙江(除杭州)占比分别达10%、9.4%和27.4%,而成渝、珠三角和环渤海区域占比稍上升。

值得关注的是,疫情期间绝大部分房企持谨慎观望态度时,1-2月绿城拿地积极性显著提升,期内实现拿地金额312.8亿元,新增土储货值585.6亿元,摘得“新增货值排行榜”和“新增土地价值排行榜”双料第一。2020年绿城计划新增货值2500亿元,权益投资金额不低于600亿元,前两月新增货值占到全年计划的23.4%,预计绿城还将继续保持相对积极的拿地态度。

4 盈利

减值拨备及永续债严重稀释净利

盈利不及预期

2019年,绿城实现营业总收入615.93亿元,同比增长2.14%。其中,物业销售收入544.33亿元,同比减少1.52%,占比同比减少3.28pct至88.38%,非房板块对收入贡献的比例持续增长。期内物业销售收入同比增速下滑,主要是由于前几年自投项目增速放缓,导致2019年结转面积297万平,同比减少12.5%。

2019年绿城实现毛利润156.4亿元,同比增长13.7%,综合毛利率为25.39%,同比增加2.58pct,其中物业毛利率24.8%,同比微增3.5%,但仍低于行业平均水平,企业的成本控制还有待进一步加强。

净利润方面,绿城2019年依旧计提若干资产减值,计提约13.76亿元,对绿城而言已经计提资产减值三年。减值拨备稀释企业净利润,2019年绿城实现净利润为39.35亿元,同比增长65.63%,其中过多永续债吞噬净利,导致剔除永续债后的实际归母净利约11.93亿元,对应实际归母净利率不到2%,盈利能力有待加强。

扣除汇兑损益、收购收益、减值拨回、公平值变动后,2019年实现核心归母净利润43.36亿元,同比增长14.2%,对应核心归母净利率7.04%,同比增长0.75pct。剔除永续债的分派收益,核心归母净利润约为30.5亿元,同比减少4%。

5 偿债

融资能力尽显优势,杠杆加大但风险可控

2019年绿城融资成本仅5.3%,同比微降0.1个百分点,融资能力较强。在2019年融资环境严峻的背景下,借助大股东中交信用背书,绿城融资渠道通畅,2019年绿城有息负债为955.77亿(同比增长10.42%),若算上永续债212.3亿(同比增长14.31%),有息负债规模将达到1168.07亿元。需要注意的是,永续债加权平均利率约为7%,显著高于其他融资渠道,吞噬绿城净利。

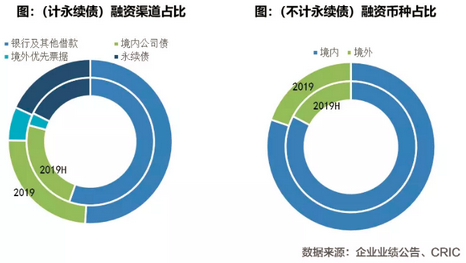

融资渠道上,绿城以低息的银行及其他贷款、公司债为主,近期合计占比近八成,以永续债为辅,占比约18%,另以境外优先票据作少量补充。截至2019年底,绿城累计获取金额机构授信2384亿元,其中尚未使用额度1457亿元,备用流动性充足。

从借贷币种来看,美元走强下,外债存在外汇风险敞口。2019年绿城境外借款189亿,占总借贷比例为19.8%(不计永续债),考虑近期受疫情影响资本市场避险情绪上升,资本外流下美元持续走强,人民币汇率不确定增强,外债存在外汇风险敞口。

2019年,绿城净负债率为63.2%,较期初增加7.91pct,若将永续债计为负债,调整后的净负债率则同比增长26.63pct至135.44%,高于行业平均水平。至2019年底,绿城持有现金为518.94亿元,较期初仅上升7.62%;现金短债比为1.49,长短债务比为1.74,较2019中期有所下滑,但是短期流动性与债务结构并不忧虑,整体风险可控。