- 城市:全国

- 发布时间:2020-06-28

- 报告类型:企业监测分析

- 发布机构:克而瑞

导 语

基于对房企无息债务压力进行进一步测算,以更加全面认识企业整体的债务压力。

◎ 研究员 / 朱一鸣、贡显扬、汪慧、李丹

自2018年以来,面对房地产市场波动和政策持续调控,房企纷纷调整债务结构,优化杠杆指标,转向稳健发展。从2019年财报来看,上市房企的有息债务规模增速呈放缓趋势,多数房企净负债率控制显成效。

然而,当前融资环境趋紧,并且正处债务偿还高峰期,对于房企来说降杠杆显然也面临了一定的压力。在此形势下,越来越多房企通过增加应付款的方式缓解资金压力,实现加杠杆经营。由于应付款主要为无息资金,并不计入房企的有息负债,成为房企的“隐形债务”,因此也是房企达成优化显性负债率指标的有效途径。

但是,应付款“隐形债务”的偿还也会影响到企业的流动性,同样考验房企的偿债能力和项目的周转能力。基于此,本文对房企无息债务压力进行进一步测算,以更加全面认识企业整体的债务压力。

01

研究目的与方法

近年来,受政策调控影响,房企外部融资渠道持续收紧,融资成本高居难下,资金来源在相当程度受阻,加上当前迎来偿债高峰期,流动资金紧张加剧。为对冲外部融资压力,满足自身发展需求,经营性融资方式受到关注。

经营性融资通常体现在应付款中,主要为无息负债。由于净负债率、现金短债比等常见偿债指标仅考虑到有息债务的偿还,并不计入经营性无息债务,因此应付款无息债务资金则成为了企业“隐形债务”。考虑到“隐形”债务的偿还也会影响到企业的流动性,我们认为房企的实际债务压力有待进一步评估,这既有利于更加准确认识不同房企债务风险状况,也对企业自身发展或投资者投资有积极的参考意义。

为综合分析房企的偿债压力,本文通过对84家样本房企[1]应付款中与业务往来相关的经营性无息债务进行分离、测算。主要指标构建如下:

无息债务规模:主要包括贸易业务相关应付款、合作方相关应付款以及收并购业务相关应付款,是贸易应付款、收购股权应付款、应付联营、合营款项、应付土地款、工程款、第三方垫款等业务往来相关经营性无息债务的合计。

无息债务压力:以无息有息债务比反映房企无息债务相对压力,无息有息债务比=无息负债/有息负债,比值越高,说明房企的无息债压力越大,若比值超过100%,说明房企无息债务高于有息债务,更加需要引起关注。

此外,贸易应付比、合作待付比、收并购欠款比为无息有息债务比的衍生指标,是从不同业务角度来反映无息债务压力的来源。

02

“隐形债务”压力评估

2.1、房企资金中应付款占比提升,经营性融资成为房企资金重要来源

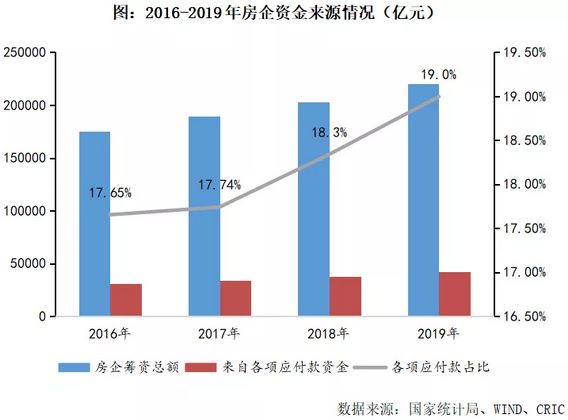

根据国家统计局分类,我国房企资金来源主要有国内贷款、利用外资、自筹资金、其他资金以及各项应付款。从统计数据来看,2016-2019年房企各项应付款规模稳步攀升,且同比增速不断提高。2019年各类应付款项总额达41884.3亿元,同比增长12.4%,占房企筹资总额的19%,占比也呈现持续走高的趋势。可见,应付款已经成为房企资金越来越重要的来源。

与股权、债权等外部融资所形成的债务相比,应付款的特点在于既可以减少资金成本、提高企业ROE水平,同时有助于调整的债务结构。房企可以通过增加应付款项,控制有息债务规模,达到优化显性负债率、美化财务指标的目的,但也可能会导致偿债能力虚高的现象。

2.2、2019年无息有息债务比整体上升,50%-70%区间房企明显增加

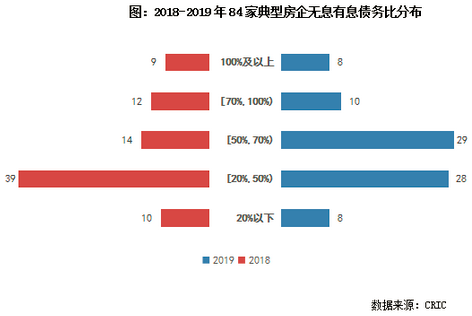

整体来看,2019年84家典型房企平均无息有息债务比为59.1%,较2018年增长3.8个百分点,其中该比值增长的房企家数达55家,占总样本房企的65.5%。

从区间分布情况来看,2019年50%-70%无息有息债务比区间的房企数量显著增加。可见,房企通过无息债务撬动经营性负债杠杆,继而提规模、促发展的模式已逐步趋势化。此外,无息有息债务比的高低值区间的房企数量变动并不大,基本保持稳定。

值得注意的是,新上市房企往往处于迅速成长阶段,融资诉求普遍较高,但大部分于2018-2019年新上市的房企都经历了从净负债率高企到明显改善的过程,这种现象显然存疑。经测算我们发现,净负债率控制有效或显著优化的新上市房企,其无息有息债务比均较高或呈明显上升趋势。无息债务能与房企的财务杠杆形成一定互补效应,起到降低房企的净负债率的作用。特别是,大部分新上市房企本身净负债率向上偏离行业均值显著,无息有息债务比的提升可能加重其流动性负担。

2.3、规模房企贸易应付比普遍较高,通过挤占上下游资金保证流动性

贸易业务债务压力主要产生于房企业务往来过程中的无息债务,包括应付工程款、应付材料款等等。我们通过其与房企自身有息债务的比值,得到贸易应付比,来衡量房企贸易应付债务压力。一方面,贸易应付比越大,说明房企通过贸易业务产生的无息债务比重越高,房企在行业内的竞争优势突出,得以占据上下游资金来支撑自身发展。通过样本房企显示,在贸易应付比较高的房企中,TOP10房企占据7家,包括碧桂园、万科和恒大,印证了规模房企在房地产行业的强势地位。

另一方面,过高的贸易应付比也可能由于房企自身资金周转不周导致,需要引起关注。例如明发集团,2019年以165.1%的贸易应付比位居行业首位,同比增长73.3个百分点;于其自身的总体无息债而言,贸易相关无息债也占据主导。但其居高不下的贸易应付比却很可能传递着负面信号,明发集团至今已停牌4年之久,一直以来通过发新债还旧债方式缓解资金压力,2019年年末现金余额35.9亿元,同比下降36.9%,现金短债比仅0.55,短期偿债压力持续增加。在此背景下,贸易应付比的大幅增长意味着其资金周转情况的恶化,前景堪忧。

(部分略)

2.4、警惕合作待付比与合作收益差双高,或存在明股实债风险

应付款项中除了贸易应付款,应付往来款也是房企筹资的重要体现,主要包括应付合营联营及关联方公司款项、应付少数股东权益款等,这类应付款一般都是合作方投资,也是房企借助无息杠杆扩张的有效渠道。

当前,房企合作开发已经成为常态,也因此推高房企的应付款债务,借助合作开发有助于双方融通资金,一方面房企可以通过联营合营以及关联公司融资,另一方面即以“明股实债”的方式隐性融资。

合作待付比,是应付合营联营等关联方及其他往来资金与有息债务的比值,反映的是合作杠杆带来的债务风险。从样本房企应付账款债务来看,应付合营、联营等关联方及其他往来资金占比普遍较高。特别是,新上市房企的无息债务中,应付合营联营等关联方及其他往来资金比例基本占据主导,所形成的债务压力呈上升趋势。合作待付比超过50%以上的包括中梁控股、德信地产、美的置业三家新上市公司,这些公司还处于规模快速上升阶段,借助合作开发是实现规模扩张的重要途径,由于合作项目的不断增加,产生的应付债务压力也较大。

值得注意的是,合作开发是“明股实债”的重要实现形式,需要警惕借助合作开发之名、实则“明股实债”融资的现象。“明股实债”融资通常计入少数股东权益,通过分析少数股东权益、损益以及往来款项是判断企业隐性债务的方式之一。本文采取合作收益差指标,即归母净利润/母公司权益-少数股东损益/少数股东权益,判定少数股东权益与损益是否存在问题,指标值越趋于0越合理,偏离绝对值越大说明错配现象越严重,需要做进一步分析。

通过计算,我们发现多数的高合作待付比房企也伴随着较为严重的少数股东权益与损益错配的现象。例如中梁控股、时代中国、新城控股、新力控股等合作收益差值均超过20%,偏离程度较为严重,这种情况下存在明股实债以及大量关联交易的可能性均较大。

表:部分典型房企2019年合作待付比与合作收益差(表略)

2.5、部分房企收并购力度大,通过收并购欠款加杠杆(略)

03

四类房企“隐形负债”特征分析

单一的无息有息债务比指标仅仅反映了房企自身无息债务相对于有息债务的规模比重,而对比净负债率可以更直观地看出房企面临的债务压力的总体情况。基于2019年的无息有息债务比和净负债率两个维度,以净负债率75%和无息有息债务比51%(84家房企中位数)为交叉点构建散点图,我们发现样本房企大致可分为四类:稳健型、显性激进型、隐性激进型、风险型。

2019年84家样本房企净负债率与无息有息债务比散点图(略)

3.1、稳健型:无息有息债务相对适中,发展节奏平稳

该类房企分布于第一象限,净负债率和无息有息债务比均处相对均衡的水平,总体债务规模适中。从散点图看出,84家典型样本房企中,有11家属于这一类型,占比并不高。这类房企虽并不激进,但已找到适合自己的发展模式,其中不乏保利、中海等跻身千亿阵队、排名保持稳定、发展较为成熟的规模型房企;同时也存诸如“慢周转”的合生创展、“轻重并举”的花样年等中小规模房企,因自身的战略定位而倾向于保守发展。

3.2、显性激进型:以利用财务杠杆为主,需注意控制有息债务规模

该类房企分布于第二象限,净负债率高,无息有息债务比较低或相对适中。样本房企中的这类房企有26家,占比约30%。这类房企主要通过外部融资支撑发展。一种是以融创为代表的规模型房企,通过外部融资优势积极举债促发展,保持竞争地位的稳定,且规模优势得以缓冲高财务杠杆的压力;另一种是以银城国际为代表的新上市房企,基于业务快速扩张需要,采取相对激进的融资策略。

这类房企无息有息债务偏低,不排除是由于有息债务过高而拉低的,对于净负债率过高的房企,叠加无息债务,显然总债务压力更进一步,面临的财务风险叠加。例如采取“高杠杆+高周转”战略的富力地产,2019年净负债率进一步提升至近200%,而现金短债比仅0.62,现金不能覆盖短期负债,债务风险较高。

3.3、隐性激进型:经营性融资依赖性大,借助无息杠杆优化财务指标

该类房企分布于第四象限,无息有息债务比高,净负债率较低或相对适中。样本房企中的这类房企有30家,占比约36%,所占比例最高。这类房企表面来看财务策略低调稳健,实则通过较大负荷的无息债务促进经营发展。例如,碧桂园、万科等龙头房企均位于该象限,这类房企往往占据较强的行业竞争地位,在行业内信誉度较高,具备稳定的上下游客户资源,议价能力突出。

但同时也可以发现,朗诗、建业这类房企也分布在该象限,这类房企有息负债位于行业低位,例如朗诗以代建业务为主,融资需求本身并不高,因此无息有息比较高的主要原因是有息负债过低,整体来说总体债务规模仍可控。因此,对于隐性激进型房企仍要分类分析,不可一概而论。

3.4、风险型:净负债率和无息有息债务比双高,杠杆风险大

该类房企分布于第三象限,无息有息债务比和净负债率均较高。这类房企有17家,样本房企涉及绿地控股、中南置地等,这类房企本身的净负债率位居行业高位,拥有较高的有息债务规模;同时无息有息债务比也处于较高水平,即形成无息与有息债务双高的局面,需要格外注重控制总体债务规模,以及建立财务风险防范体制。

总的来看,风险型房企与隐性激进型房企占比达56%,这也表明,在行业倒逼房企降杠杆、转向稳健经营和外部融资环境趋紧的背景下,多数房企是通过增加无息债务来加杠杆经营或优化净负债率,但过高的无息债务偿还,房企也将面临更高的偿债压力。此外,还有较多的显性激进房企,尽管无息有息债务比相对较低,但叠加起来,总体债务规模仍然不容小觑。

04

典型房企分析(略)

总结:

考虑到经营性无息债务较少在偿债指标中体现,本文通过对应付款中业务往来相关的无息债进行评估,综合分析了房企的实际偿债压力。结果显示,尽管房企整体净负债率优化向好,但是多数房企是通过增加经营性融资来降低显性负债率的,即考虑到经营性无息债务压力,可知当前房企的偿债能力被高估。

在经营性融资中,贸易赊账和合作未付款占比均较高。规模房企在行业竞争优势突出,贸易往来中议价能力强,通过挤占上下游资金来维持高规模发展。此外,合作开发成为房企扩张的主要路径,特别是加速扩张规模的房企,合作开发比例高,应付合营联营及关联方的账款多,债务压力受关注。值得注意的是,合作开发也是“明股实债”的重要实现形式,需要警惕借助合作开发之名、实则“明股实债”融资的现象。

结合净负债率来看,本文将房企分为四类:稳健型、显性激进型、隐性激进型以及风险型。其中,对于显性激进型房企与隐性激进型房企来说,财务杠杆与无息杠杆存在一定的互补性,显性激进型房企主要通过外部融资解决资金需求,而隐性激进型房企更倾向于通过经营性融资来保持低负债率。而对于财务杠杆与无息杠杆双高的风险型房企来说,要格外注重控制总体债务规模。总的来说,评估房企的偿债压力还是要综合考虑有息债务和经营性无息债务压力,特别是无息债务压力虽然没有资金成本,但该类债务的偿还也会影响到企业的流动资金,同样考验房企的偿债能力。房企在优化财务指标的同时,要慎重考虑无息有息债务的配比,保证自身的偿还能力可控,有利于实现稳定经营。