- 城市:全国

- 发布时间:2020-07-13

- 报告类型:企业监测分析

- 发布机构:克而瑞

导 读

可以预见的是,若物业与酒店业务能双双实现上市,无论是对整体集团还是各自业务板块发展而言,均会起到较大的助推作用。

6月29日,世茂服务正式向联交所递交了上市申请。若世茂服务能成功上市,其将成为许氏家族继世茂集团、世茂股份之后,第三个上市平台。此外酒店方面,世茂自2007年就已表达出了上市意愿,目前也提上了上市日程中。事实上,此前许世坛就曾公开表示:“2021年希望可以分拆酒店和物业单独上市。”然而,其多元板块,尤其是酒店业务能否获得资本市场的青睐,仍然有待时日观察。

01 世茂服务提前上市面临对赌考验

高估值下物业分拆,推动板块更快发展

首先,具有高估值的世茂服务若能成功上市,能够募集到更多资金,从而为物业板块的快速发展提供支撑。

据了解,2020年5月红杉资本及腾讯分别完成了对世茂服务的战略投资,投资总金额达2.44亿美元(其中红杉1.14亿美元、腾讯1.3亿美元)。从股权架构上来看,投资完成后,世茂服务由世茂集团间接持有90%,腾讯4.67%,红杉资本5.33%。以此估算,红杉及腾讯给上市前的世茂服务估值约为24.4亿美元,约折合人民币171亿元。按照计划,待建议分拆及上市完成后,世茂集团将持有世茂服务不少于50%的权益。此前有关媒体预测,世茂服务上市预期集资达5亿至6亿美元(约35至42亿元)。可见,世茂服务的上市将注入较多资金,从而推动物业板块更快发展。

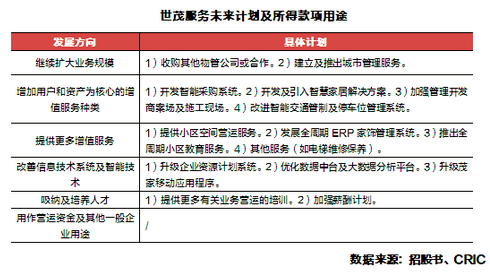

截至2019年底,世茂服务的合约总建筑面积约为10090万平方米,覆盖25个省91个城市;管理184项物业,总在管建筑面积约为6820万平方米。未来世茂服务表示将继续扩大业务规模,收购其他物管公司以稳固自身规模优势,其中重点关注在管建面超200万平米或总收入超0.5亿的物管公司,以及具有较强增值服务实力的公司。此外世茂服务未来计划还包括系统升级、增值服务挖掘等等。

同时,世茂服务的加快发展,也吻合了整个世茂集团的“大飞机战略”,其中物业服务与酒店管理、商业办公、文化娱乐一道均定位为集团的“双翼”,起到了反哺地产主业的作用。

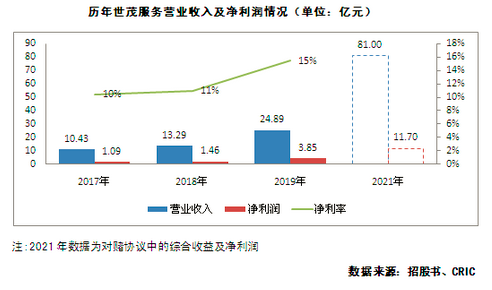

两年目标净利翻两番,对赌协议压力较大

事实上,世茂服务上市前,为吸引红杉资本和腾讯的投资,也承受了相当的盈利压力。据招股书披露,申请上市前世茂服务与投资者签署了对赌协议,若截至2021年底,世茂服务经审核净利润少于11.7亿元、或经审核综合收益少于81亿元,包括世茂服务申请上市前的投资者红杉资本中国基金和腾讯有权要求世茂集团向其转让额外股份或支付赔偿金额。

2019年,世茂服务的营业收入为24.89亿元,同比增长87%;净利润为3.85亿元,同比增长163%。为完成对赌协议,世茂服务大概率将继续通过一系列的收并购,以及母公司输送等方式,大幅扩张自身营收及利润规模。值得注意的是,2020上半年,世茂服务陆续完成了广州粤泰、福晟生活服务等公司的收购,新增在管面积超1450万平方米。但要在2021年实现净利润翻两番的指标任务,对于世茂服务而言依旧是时间紧,任务重。

02 酒店业务何时上市有待观察

世茂酒店盈利与规模皆具上市条件

除了物业板块,作为两翼战略之一的世茂酒店业务也已达到了能够上市的规模,并已具备相当的业务拓展能力。截至2019年末,据世茂集团年报披露,其已开业的自持酒店已达22家,拥有客房数量近7200间。除此之外,世茂酒店轻重并举,其中世茂喜达旗下运营及开业筹备中的酒店共90家,其中已有12家投入运营,78家在开业筹备中。2020年,世茂喜达继续积极开拓新项目,预计有超过40家酒店即将开业。此外世茂喜达2020年还计划签约酒店超200家,2021年达300家。

规模之外,世茂酒店的盈利指标也同样较为可观。据世茂集团年报披露,2019年旗下自持酒店合计完成收入人民币21.0亿元,同比增加9.9%,EBITDA为人民币6.34亿元,同比增加7.7%;EBITDA率为30%。相比于仍是亏损状态的富力酒店,世茂酒店的盈利能力显然维持在行业的较高水平。由此来看,世茂酒店无论在规模方面,还是在盈利能力方面,都已具备了上市的条件。

资产回报率较低或影响酒店上市

但是由于酒店业务属于重资产,从资产回报率来看,世茂酒店或不能如物业管理业务那样能够受到资本市场的青睐。

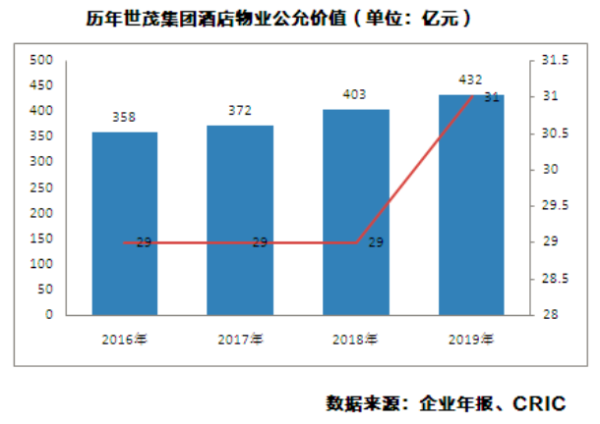

2019年世茂集团旗下31座酒店的公允价值为432亿元,再加上品牌影响力,会员规模,运营体系等因素,实际估值将会大大超过世茂物业。然而从盈利能力上来看,世茂酒店的利润水平或低于世茂物业。2019年世茂集团除去世茂股份部分的酒店业务,除税前利润为1.83亿元,占比收入18.34亿元的10%,可得出其净利润率或将低于10%;而2019年世茂服务的净利率为15%。由此可见,在估值远超世茂服务等情况下,世茂酒店的盈利能力或不及世茂服务,其资本回报率也将远低于世茂服务。对于逐利的资本市场而言,世茂酒店能否得到资本青睐仍然有待观察。此外再加上疫情的影响,世茂酒店业务也受到了一定影响,或将延迟其上市进程。

未来世茂酒店或可以选择轻资产上市,虽然不能提前释放旗下酒店重资产的商业价值,但能够借助资本平台,使其运营团队更好发展;另一方面,世茂可以考虑部分注入优质酒店资产,以提升资本市场的青睐。

整体来看,目前世茂服务已提交了上市申请,预计上市不会遇到较多阻力;而世茂酒店也在积极的筹备中,如深坑酒店分拆从A股平台转移至港股平台,计划为港交所的分拆上市做准备。对于世茂而言,酒店业务的分拆是最好的资本化出路,自2007年来就陆续传出要分拆上市的消息。然而由于酒店其重资产的属性,以及2020年疫情等不确定影响下,能否获得资本市场的青睐仍有待观察。可以预见的是,若物业与酒店业务能双双实现上市,无论是对整体集团还是各自业务板块发展而言,均会起到较大的助推作用。