- 城市:全国

- 发布时间:2020-09-01

- 报告类型:企业监测分析

- 发布机构:克而瑞

导读:

销售增速高于同规模房企,一二线核心城市加速拿地。

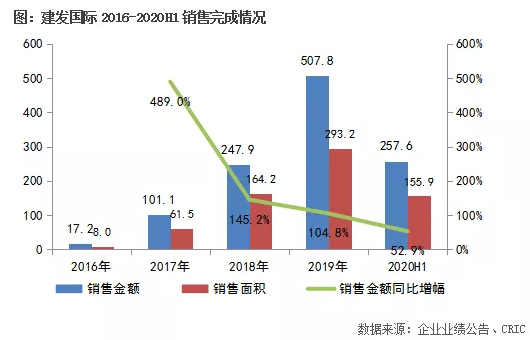

【销售增速高于同规模房企,全年目标压力不大】2020年上半年全口径合约销售金额257.6亿元,同比增速高达52.9%,表现明显好于同规模房企。下半年是建发国际销售业绩的主要发力期,虽然上半年仅完成全年700亿销售目标的37%,但是考虑到其当前销售增速及充足的货值,预计完成销售目标的概率较高。

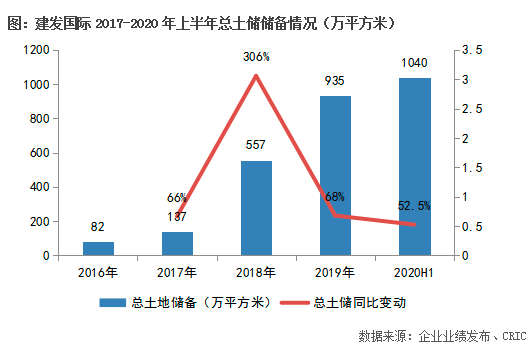

【一二线核心城市加速拿地,注重土储质量】2020年上半年新增土地建筑面积同比增长32%至288万平方米,新增土地货值同比增长145%至667亿元。建发国际调整投资结构,加大一二线核心城市的拿地力度,首次进入北京、上海和贵阳。截至2020年6月30日,建发国际土地储备总可供销售面积为1039.6万平方米,土储能够满足未来一年多的土地发展需求。建发国际拿地以招拍挂为主,未来将重点布局城市更新领域。

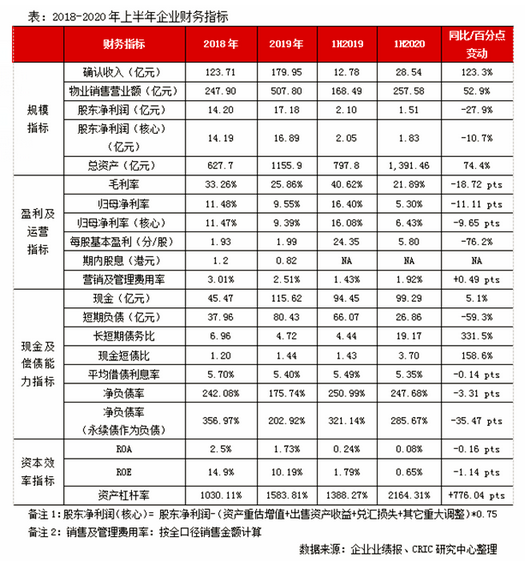

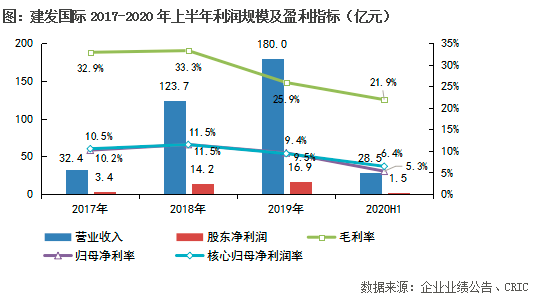

【个别低利润项目结转影响,期间费用率仍可控】2020年上半年营业收入285.4亿元,同比增长123.3%。期间毛利率21.9%,同比下降18.7个百分点;归母净利率5.3%,同比下滑11.1个百分点;核心归母净利率6.4%,同比下降9.7个百分点。公司销售与行政费用随地产开发规模的增长而增加,个别结转项目毛利率水平较低,因而期内公司盈利受到影响。

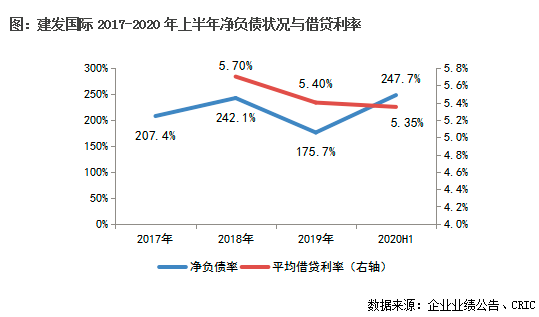

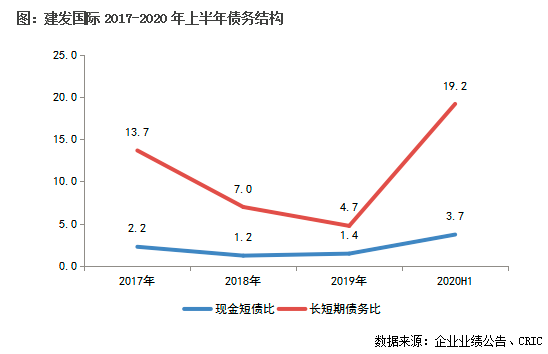

【融资优势明显,短期无偿债压力】在负债控制方面,公司借款总额较期初增长17.7%至541.8亿元,持有现金较期初下降14.1%至99.3亿元,长短期债务比为19.2,现金短债比为3.7.公司净负债率较期初增加72个百分点至247.7%,上半年平均融资成本较去年同期下降14个百分点至5.35%。公司在融资渠道与资金方面的优势明显,能够为拿地与销售规模的继续增长提供资金支持。

1销售

业绩持续高增长

下半年是销售发力期

2020年上半年建发国际实现全口径合约销售金额257.6亿元,合约销售面积155.9万平方米,同比分别增长52.9%和60.8%;合约销售均价16527元/平方米,较去年合约销售均价17317元/平方米下降4.6%。

销售业绩的快速增长,一方面是因为建发国际是建发房产控股的香港主板上市公司,主要负责房地产开发、物业管理及新兴投资业务的三大业务,其控股母公司将主要负责土地一级开发和商业运营等业务板块,业务定位划分明确,控股股东多方面支持建发国际的房地产开发业务。另一方面,母公司建发房产本身也处于规模扩张期,2020年上半年实现全口径合约销售金额380.0亿元,合约销售面积221.8万平方米,分别同比增长36.3%和42.0%。同期TOP 50 房地销售业绩整体下降2.1%,建发的表现大幅好于同规模房企。在此情况下,建发房产全口径合约销售金额行业排名相较2019年上升8个名次至第41名。

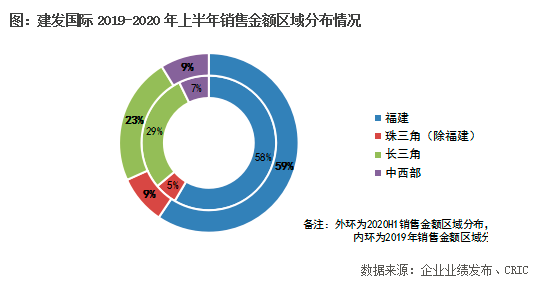

从建发国际销售金额的区域分布看,2020年上半年销售占比最高的是福建省,为59%,相较于2019年全年微增1个百分点;长三角区域销售占比下降6个百分点至23%。依托母公司资源,建发国际在福建省长期深耕,是保证业绩增长的重要基本盘。具体从城市层面看,厦门、莆田和无锡分列业绩贡献度前三位。

2020年建发国际提出全口径销售目标700亿元,目标销售增长率为38%。上半年建发国际完成销售目标的37%,仍有442.4亿的缺口。下半年是建发国际的传统销售高峰期,去年下半年销售额占全年销售额的比重高达67%。只要今年下半年建发国际相较去年同期达到31%的业绩增长,即可完成销售目标。虽然上半年受到新冠疫情的影响,建发国际的销售额增速仍超过50%,相信建发国际有能力达成今年的销售目标。

2土地核心城市拿地加速

首次进入北上筑

截至2020年6月30日,建发国际土地储备总可供销售面积为1039.6万平方米,同比增长52.5%;库存总可售货值为2015亿元,同比增长58%。其中,83%集中于核心一二线城市。从目前建发国际的销售规模与增长速度看,当前土储能满足未来1-2年的土地发展需求,为支持公司继续增长的业绩目标,建发国际已经做好充分的资金和资源准备,将在未来几个月继续把握拿地窗口期,积极拓展土地储备。

建发国际的土地获取方式逐渐优化。当前建发国际拿地以招拍挂为主,大部分项目能够保障8%-10%的利润率。为了保证规模增长,建发国际今年上半年也增加了部分占用集团资源较少的快周转项目,其利润率可能在8%以下。近几年,建发国际在收并购方面已经取得一定成果,与建发房产之间的一二级联动也是土储的重要来源,未来建发将在城市更新领域重点拓展。

3盈利

个别结转项目影响盈利表现

毛利率与净利率呈下降趋势

从收入水平看,2020年上半年建发国际实现营业收入285.4亿元,同比增长123.3%。其中,物业开发收入237.7亿人民币,占营业收入83.3%;物业管理收入38.4亿人民币,占营业收入13.4%;其他收入(商业资产管理、代建等)0.9亿人民币,占营业收入3.3%。收入的大幅增长主要源于交付物业面积增长拉动的物业销售收入同比增长164.1%。目前公司已签未结转的合同销售约人民币576亿元,相较2019年底增长44%,销售规模的强劲增长是未来公司营收的有力保障。

建发国际的物业板块发展稳中提质。截止2020年6月,建发国际的合同在管面积3959万平方米,近三年复合增长率31%;在管面积2615万平方米,近三年复合增长率14%。因为物业销售交付规模的提速、外拓比例的增加、以及增值服务的优化,建发国际物业管理收入同比增长43%,未来业务发展也具备较好的稳定性与成长性。

从利润水平看,建发国际2020年上半年毛利润为6.3亿元,同比增长20.4%;股东应占净利润为1.5亿元,同比下降27.9%。建发国际的毛利润增长而归母净利润下降,主要是因为公司上半年房地产开发规模保持高增速,期间销售及管理费用有所增加。公司营销及管理费用率相较2019年底上升0.5个百分点至1.92%,期间费用率仍然可控。

从盈利性指标看,建发国际毛利率同比下降18.7个百分点至21.9%,归母净利率和核心归母净利率也双双下滑,前者同比下降11.1个百分点至5.3%,后者同比下降9.7个百分点至6.4%。建发国际的毛利率明显下滑,主要是因为上半年结转的个别项目占营收比重较高但是毛利率水平较低所致。近几年,公司的毛利率与净利率下降,主要是因为目前的发展方向以规模扩张为主,不断进入新城市可能面临多方面的挑战,预计未来完成全国化布局后,盈利能力或将有所提升。

4偿债

负债随投资增长

短期偿债压力低

债务结构方面,建发国际的负债总额增长,长期债务占比上升。截至2020年6月底,公司借款总额541.8亿元,相较期初增长17.7%;长短期债务比为19.2,相较期初大幅上升331.5%。

建发国际短期偿债压力低。截止2020年6月底,建发国际持有现金99.3亿元,相较期初下降14.1%;建发国际的现金短债比为3.7,借款总额中约人民币26.86亿元须于一年内偿还,相较期初下降66.6%。2020年上半年,建发国际销售回款266.3亿元,充裕的现金流,不仅能覆盖短期债务,也为公司加快投资速度提供了资金保证。

2020年上半年,建发国际净负债442.5亿元,较期初增加97.9亿元,净负债率较2019年底增加72个百分点至247.7%,主要是因为期内股东贷款与银行贷款增加。公司2020年上半年平均融资成本5.35%,相较去年同期下降14个百分点。得益于母公司的国企背景,建发国际长期以来融资成本处于行业内较低水平。公司在融资渠道与资金方面的优势明显,能够为拿地与销售规模的继续增长提供资金支持。