- 城市:全国

- 发布时间:2020-09-10

- 报告类型:企业监测分析

- 发布机构:克而瑞

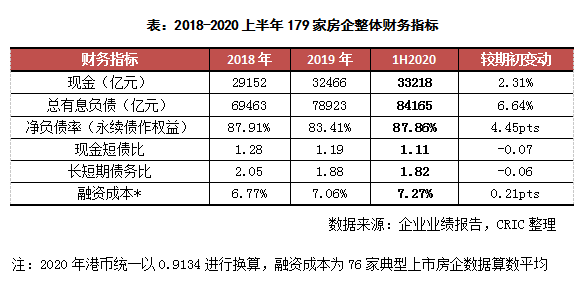

由于偿债潮的到来以及疫情对销售回款的影响,上半年末179家上市房企整体现金持有量较年初增长了2.31%至33218亿元,增速达到了近五年最低;同时总有息负债较年初则增加了6.64%至84165亿元,净负债率较年初提高了4.45个百分点至87.86%,结束了连续三年的下降趋势。各企业之间表现不一,超过六成企业的净负债率有所上升,也有部分高杠杆房企在降杠杆、优化财务结构方面的取得了一定的效果。

为了控制房地产企业有息债务增长,8月20日,住房城乡建设部、人民银行召开了重点房地产企业座谈会,提出了重点房地产企业资金监测和融资管理规则,即之前传出的“三条红线”,包括剔除预收款后的资产负债率大于70%、净负债率大于100%、现金短债比小于1倍。根据“三条红线”触线情况的不同,将房地产企业分为“红、橙、黄、绿”四档,限制其有息负债增速。从2020中报数据来看,76家重点上市房企中触及三条红线的红档企业有16家,未来这些企业降负债的压力较大。

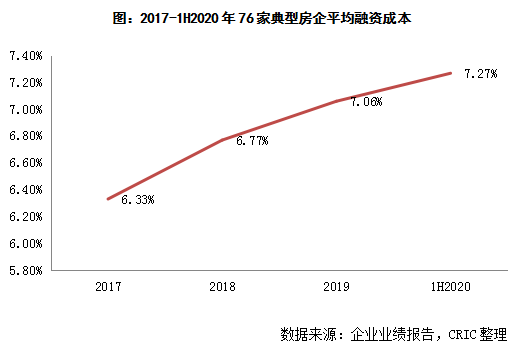

而在融资成本方面,由于整体融资环境持续保持收紧态势,2020上半年房企的平均融资成本继续上升。76家典型上市房企的平均融资成本相较于年初提高了0.21个百分点至7.27%。这主要是由于境内外的融资环境都持续收紧,同时疫情对资金链的影响也迫使部分企业加大融资,因此上半年虽然超过50%的企业融资成本有所下降,但是由于部分中小企业融资成本基本保持在高位,再加上原有低成本的公司债在上半年陆续到期,因而整体的融资成本也只能水涨船高。

01

现金持有量增幅近五年来最低

近半房企现金减少

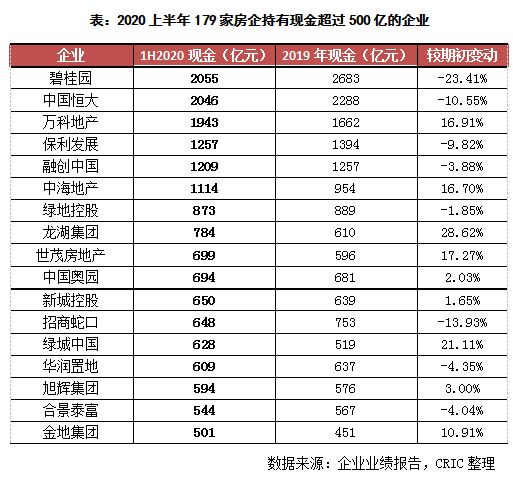

2019年上半年末,179家上市房企的现金持有量为33218亿元,较期初增长2.31%。其中76家重点房企的现金持有量为29437亿元,较期初增长2.13%,增速均为近五年来最低。76家房企的现金总量占比88.62%,较期初略微降低了0.18个百分点。截至2020年中,现金持有量超500亿元的有17家,相比于年初增加1家。整体来看,规模房企在持有现金方面有依然有较大优势。

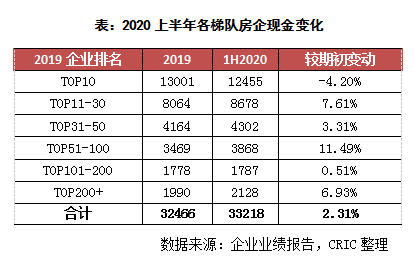

疫情影响下仍有55%房企现金增长

从各梯队来看,持有现金量跟房企规模大体成正比,TOP10房企仍拥有着绝对的领先地位。从增速来看,TOP10房企的现金持有量相比于年初减少了4.2%,是唯一一个现金减少的梯队。此外,TOP51-100的房企现金增幅最为显著达到11.49%。在房企更加重视“现金为王”加大回款力度的背景下,增加持有现金维持资金链稳定成为了行业共识,上半年虽然受疫情影响,但是仍然有近55%的房企持有现金有不同程度的增加;76家重点企业中现金增长的企业占比更高,达63.2%,然而其中仅有4家持有现金的增幅大于50%。随着行业进入存量时代,房企之间的竞争加剧,持有更多的现金对于企业而言也就意味着更多的机会以及空间。

中小规模重点房企现金增幅较大(略)

碧桂园、保利等规模房企持有现金减少(略)

02

房企总有息债增长6.64%

短期偿债压力加大

截至2020年中,179家房企总有息负债规模为84165亿元,较期初增长了6.64%。其中,76家重点房企总有息负债72913亿元,较期初增长6.18%,占比则相较期初降低了0.38个百分点至86.63%。

整体来看,上半年房企总有息负债增长的主要原因在于一月份房企由于融资额度较多而加大了融资力度,此后随着疫情的到来给房企的资金链带来了压力,因此继续增加短期融资成为部分房企的选择。然而由于政府对于房企的融资环境继续维持着较严的监管力度,因此大部分房企有意控制负债、降低杠杆,因此总有息负债的增速继续有所下降。在8月份政府提出房企融资“三个红线”提出之后,预计未来的负债增速仍将低位运行。

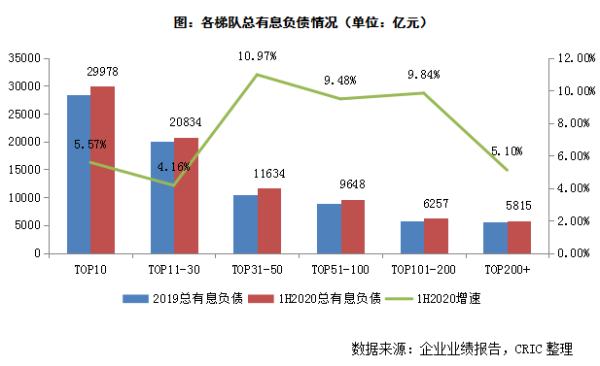

各梯队房企总有息负债增幅基本都在10%以下

从房企各梯队的表现来看,上半年各个梯队的总有息负债相对于年初的增幅都相对较低且较为均衡,最高的是TOP31-50房企的10.97%,最低的是TOP11-30房企的4.16%。可以看出,上半年各梯队房企都没有大举增加负债,但是由于疫情停工给房企的资金链带来了较大的压力,因此为了企业的平稳发展各梯队房企都略微增加了负债规模,增幅不大且较为均衡。

83%重点上市房企总有息负债有所增加(略)

偿债潮+疫情影响回款令房企现金短债比略有下降(部分略)

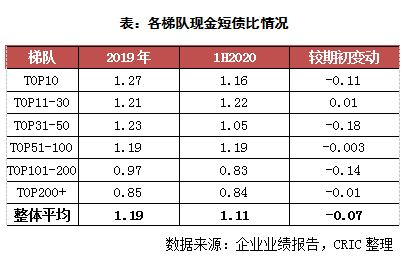

从负债期限的结构来看,2020年中179家房企的短期有息负债为29873亿元,同比增长9.15%,其中76家重点房企为25528亿元,较期初增长8.84%;179家房企长期有息负债为54292亿元,同比增长5.31%,其中76家重点房企为47385亿元,较期初增长4.8%。短期债务增长速度明显较高,主要原因除了偿债潮的到来之外,上半年疫情影响回款促使企业增加短期融资也是一个原因。由于短期负债的增幅大大高过现金增幅,因此2020年中179家房企现金短债比的加权平均值相较于年初下降了0.07至1.11。但是整体来看,房企持有现金仍能够覆盖短债,流动性以及短期偿债压力还在可控范围内,偿债风险仍然不是很大。

从企业梯队来看,除了TOP11-30房企之外各梯队房企的现金短债比都有不同程度的降低,可见疫情及偿债潮带来的影响基本波及了所有房企。而由于TOP11-30房企中部分企业大幅优化了财务状况,因此该梯队房企的现金短债比反而有所提升。值得注意的是,TOP100以外的企业的现金短债比在低于1的情况下还在继续降低,未来有可能爆发债务危机。

03

整体净负债率反弹

超六成企业净负债率有所上升

净负债率连续三年下降后再次反弹

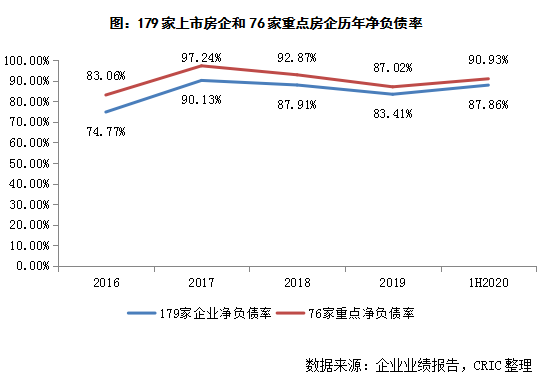

2020年中179家房企的加权净负债率(永续债作为权益)约为87.86%,较年初提高了4.45个百分点,63.7%的企业净负债率上涨。其中76家重点房企的加权净负债率为90.93%,较年初提高了3.91个百分点,两个指标均结束了连续三年的下降趋势,净负债率上涨的企业占比为63.2%。主要是由于2020年中179家房企的总有息负债规模相比于年初增长了6.64%,而2020上半年房企总权益仅增长了4.11%,同时由于上半年疫情+偿债潮的影响令房企现金仅增长了2.31%,因此总有息负债的规模增长相对而言更加显著,从而令净负债率相对于年初有所提高。

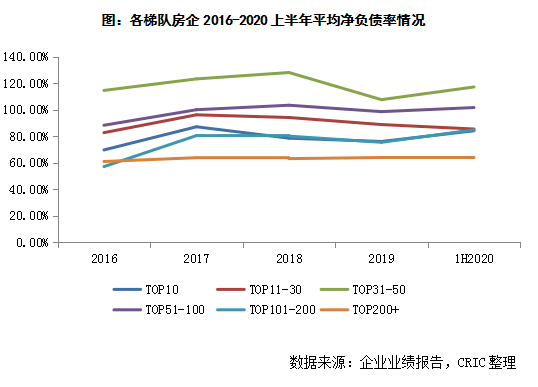

从各梯队的企业表现来看,2020年中TOP11-30的房企净负债率(加权平均)为85.48%,相比于年初降低了3.37个百分点,是唯一一个净负债率降低的梯队,主要是因为处于该梯队的传统高杠杆企业积极调整负债水平、降杠杆,从而使得整个梯队的净负债率有所降低。

部分龙头房企尤其是央企的净负债率保持较低水平(略)

超过六成房企净负债率有所上升(略)

04

融资成本持续涨至7.27%

企业分化更加明显

2020年上半年,房企融资环境整体仍未出现放松,76家重点房企的融资成本较年初增长了0.21个百分点至7.27%。与此同时,房企两极分化现象明显,部分中小房企的融资成本水涨船高,然而还有一半的房企的融资成本出现了同比下降,这类企业多为规模房企。

上半年在新冠肺炎疫情以及中美贸易战加剧等因素之下,国家加大了宏观调节力度;强调积极的财政政策,提出适当提高财政赤字率,发行特别国债,增加地方政府专项债券规模;并指出稳健的货币政策要更加灵活适度,要运用降准、降息、再贷款等手段,强化预期引导,提供充足流动性,引导市场利率下行。下半年,房企更应抓住货币政策逆周期调节窗口,积极展开债务置换,挖掘融资渠道,从而使融资成本得到进一步下降。

国企央企及龙头民企成本持续维持低位(略)

企业分化,积极扩张房企成本增幅最大(略)

05

三条红线下91%房企需改善负债

16家红档企业压力加大

2020年8月13日,有相关报道称,对于房企债务的融资管理政策,将以“三条红线”为标准,包含的三条红线分别为:红线1剔除预收款后的资产负债率大于70%;红线2净负债率大于100%;红线3现金短债比小于1倍。根据三条红线触线情况的不同,将房地产企业分为“红、橙、黄、绿”四档:其中红档企业(三项指标全部过线),其有息负债不得增加;橙档企业(两项指标过线),有息负债规模年增速不得超过5%;黄档企业(只有一项指标过线),有息负债规模年增速可放宽至10%;绿档企业(全部指标符合监管层要求),则有息负债规模年增速可放宽至15%。

此后8月20日,住房城乡建设部、人民银行在北京召开重点房地产企业座谈会,再度强化了融资政策收紧的预期,尽管公布的相关信息较为有限,但对融资实施强监管的信号十分明确,从侧面也相对印证了此前的“三条红线”政策。

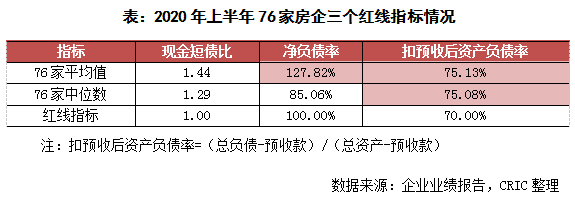

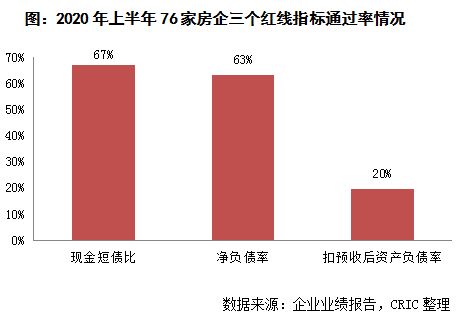

我们对76家重点上市房企数据进行梳理,整体来看,76家房企现金短债比的算数平均值为1.44,中位数为1.29,均能达标;但从净负债率和剔除预收款后的资产负债率来看,76家净负债率的算数平均值达到了128%,而资产负债率无论是算术平均还是中位数都均超70%。

从76家房企在三个指标上的通过率来看,现金短债比的通过率最高,达到了67%,有51家房企顺利达标;此外净负债率也同样较高,通过率达到了63%。值得警惕的是,剔除预收款后的资产负债率,通过率仅有20%,即15家企业通过。相信随着三大红线政策指标的提出,剔除预收款后资产负债率指标将得到足够重视,该指标未来的通过率或将有望提升。

从不同的颜色档次来看,超过一半的房企集中在黄档,即仅有一项指标过线,部分企业仅仅只是踩线,年前调整压力不大;而绿档房企仅有7家,多为央企国企及优质民企;此外红档企业也到了16家,占比21%,对于这类企业而言,年前要全部达标压力较大,建议逐步改善财务指标,向绿档靠拢。

绿档企业仅7家,主要以央企国企为主(略)

黄档企业占比过半,多数房企指标压力不大(略)

橙档企业共有13家,年前达标具有一定压力(略)

红档企业共有16家,有待多管齐下逐步改善(略)

总结:总的来看,2020年上半年房企整体偿债指标都在走弱,虽然整体风险可控,但是偿债压力和融资成本都在加大,三条红线政策虽然还未正式落地,但由于其对房企融资规模进行直接限制,可谓是对房地产行业融资模式的一种颠覆。

在本次新规之下,上半年76家房企中约有91%房企未能达标,尤其是剔除预收款后的资产负债率通过率仅达20%,这也意味着下半年将有更多房企将重视起其资产负债率指标,预计截至2020年底多数房企都能顺利达标。但对于橙档或是红档房企而言,要在年前达标挑战较大,而这次新规的颁布无疑将会进一步拉大差距,高杠杆高负债的运作模式将无法持续。在此背景下,对于那些财务健康、现金充足的房企而言,将拥有更多购地机遇,兼并收购也将愈加激烈。

在三条红线政策下,预计下半年房企联合开发力度更加加大,更多房企将通过增加少数股东权益的方式通过红线指标;与此同时明股实债、增发配股、永续债发行等现象也会增多。但通过增加权益并不能真正降低控制负债规模,未来房企还得从加强销售回款出发,不断提升运营效率,提高盈利水平,以加强自身回血能力。