- 城市:全国

- 发布时间:2020-09-11

- 报告类型:企业监测分析

- 发布机构:克而瑞

01

存货增速持续三年收窄

36家存货规模超千亿

1、存货规模持续提升,但增速仍在收窄

房企存货一般按地产相关存货、非地产存货分类,其中地产相关存货包括已完工开发产品、在建开发产品和拟开发产品,房企的存货规模能够直观反映出目前可供企业发展的资源。其中已完工开发产品是指已建成、待出售的物业;在建开发产品是指尚未建成、以出售为目的的物业;拟开发产品是指所购入、已决定将之发展为地产开发产品的土地。存货按照成本进行初始计量,地产相关存货成本包括土地成本、建安成本和其他成本,符合资本化条件的借款费用,亦计入房地产开发产品成本。

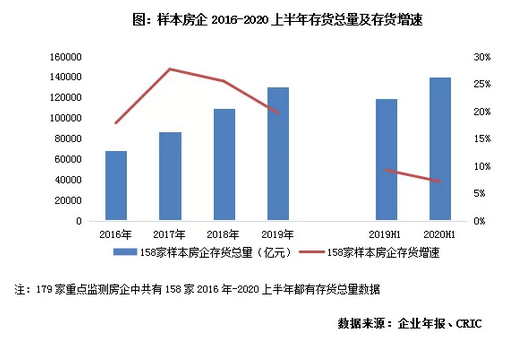

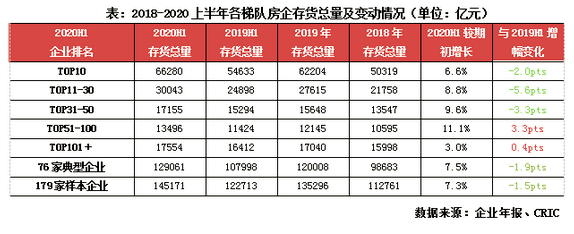

房企存货规模提升,但近三年增速持续收窄。截至2020年上半年末,179家样本房企的存货规模达14.5万亿元,较年初上涨7.3%,比上年同期增幅下降1.5个百分点。其中76家重点监测房企存货规模较年初上涨7.5%,增幅较去年同期下降1.9个百分点。从占比来看,76家重点监测房企存货总量占179家房企存货总量的88.9%,集中度高。从单房企的存货规模来看,上半年36家房企存货规模超过1000亿元,较年初增加了4家。一季度疫情带来的不确定性及近期融资环境的收紧,房企拿地普遍较为谨慎,且开、竣工进度受到一定程度的影响,房企的存货规模虽仍有所上升,但存货增速进一步收窄。

强者恒强在存货中同样体现,梯队内竞争激烈。179家样本房企平均增速为7.3%,我们以百强为分界点,百强内房企存货总量增速更快,而TOP100开外的房企获取资源的能力较差,上半年存货总量增速较期初仅上升3.0%。从百强内各梯队来看,除TOP10增速不及均值,其他各梯队均保持较高的增速。主要是TOP房企本身存货规模体量较大,且头部房企有意调整结构,如TOP3中恒大和万科的存货总量增幅都较上年同期有所下降。其他梯队百强房企则呈现增速的轮动效果,TOP11-30强和TOP31-50强房企前两年存货增速较快,而TOP50-100的房企今年增速达到11.1%。综上可以看出总体来看房企存货规模方面也存在“强者恒强”的局面,但是梯队内仍你追我赶积极补仓扩规模。

TOP3房企存货规模绝对领先,格局将持续维持。存货规模TOP3房企仍为恒大、碧桂园、万科三家,TOP3房企的存货规模较年初增长了7.2%,较去年同期上升了1个百分点。其中第三名万科的存货规模已经超过9000亿元,3家房企的存货总额就占了179家房企整体22.8%,接近四分之一的体量。综上可以看出,TOP3和TOP20的存货规模门槛和集中度仍在进一步升高,尤其是TOP3房企,第三名的万科存货总量超第四名绿地接近3000亿元,规模优势凸显,碧恒万三家稳居前3的态势将仍持续一段时间。

2、拓展土储支撑销售规模是企业存货上涨的主因(略)

3、土储充裕或控杠杆调结构,近三成房企存货微降(略)

02

疫情影响开竣工节奏

存货周转率阶段性下降

1、周转率同比下降0.02,TOP10房企营运效率最佳

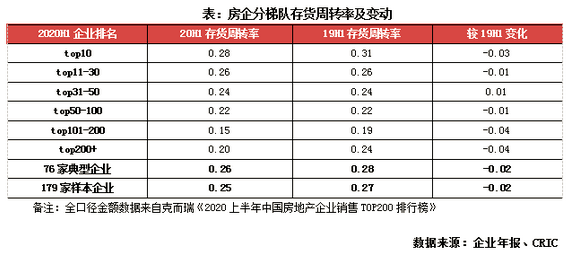

截止至2020年上半年底,179家样本房企的存货总量达14.5亿元,较年初增长7.3%;存货周转次数为0.25次,同比下降0.02次,降幅明显。其中,76家重点监测房企的存货总额达到12.9亿元,较年初增长7.5%;存货周转次数为0.26次,同比下降0.02次。为了方便对比,我们统一将半年度存货周转率年化处理。

房企上半年竣工交付力度普遍较小,叠加疫情影响使得房企上半年存货周转率有明显下降。对于房地产行业而言,多数房企在上半年的结转交付都比较慢,因此以半年度的视角来看,出现存货周转率相较去年全年下降的情况较为普遍。为了排除这种结转节奏的影响,我们将20年上半年数据与19年和18年同期进行同比,可以发现,由于疫情原因,房企的开工与施工进度被推迟,尽管经济生活逐步恢复以后,企业开始追赶工期,但是整体来看房企的存货周转率仍出现了较为明显下滑。2020年上半年76家重点房企的存货周转率为0.26,相较2019年上半年下降0.02。

房企的存货周转速度和规模呈正相关,TOP10房企优势明显。根据克而瑞《2020上半年中国房地产企业销售TOP200排行榜》的全口径排名数据,我们对各个梯队房企以及76家典型房企、179家样本房企的情况作了对比,可以很直观的看到,各梯队之间呈现和规模正相关的分化,规模越大的房企,存货周转率越高,TOP10房企的存货周转率处于行业领先地位。由于TOP10房企存货周转率下滑较多,这一优势有所缩小,不过我们认为这一缩小主要是由于上半年工期受到疫情影响而缩短,因此为阶段性表现,全年来看规模房企在存货周转上仍会有较大领先。

2、控存货赶工期,恒大、佳兆业表现优异(略)

3、工期受阻竣工减少,合生创展等依然面临挑战(略)

03

营销端持续发力

现房库存占比持续走低

1、管控效果持续显现,现房库存占比连续4年下降

由于房地产销售有其特殊的预售制度,所以一般项目在未竣工之前均已进入销售且陆续实现售罄,在竣工后再进行交付结转。疫情之下,房企为了保证经营数据的稳定性,相比以往更加注重竣工与交付的连续性,意味着现房中的已售未结部分影响变小,大部分现房是仍未形成合约的、去化存在困难的物业。这部分现房占用着部分无法及时变现的资金,影响资金周转同时加重了去化压力。故我们通过研究现房库存占比,来了解企业面临的去化压力,同时分析背后的销售结构和运营模式以提出建议。

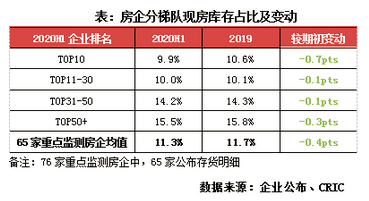

现房库存占比连续4年下降,企业库存去化压力进一步减小。截止目前,重点监测的76家房企中,共有65家房企披露了2020年上半年存货明细。这65家重点监测房企的现房库存总量为1.3万亿元,相比2019年的1.21万亿元上升了3.6%。现房存货总量增长幅度小于存货总量增长幅度,因此平均现房存货占比进一步下降0.4个百分点至11.3%。虽现房存货占比降幅有所缩窄,但延续了近几年下降的趋势。整体来看,企业的去化能力得到提升,库存压力得到缓解。

TOP10房企去库存效果最明显,TOP30房企现房占比均值低于重点监测房企平均水平。分房企梯队来看,各梯队的现房占比均值都实现了不同程度的下降,其中TOP10房企降幅最明显,达0.7个百分点,高于65家重点监测房企0.3个百分点的降幅。除此之外,TOP30房企现房占比均值低于重点监测房企平均水平,且以排名30的房企为分界线,现房占比分梯队均值出现了明显的上涨,从约10%跳到了14%-16%。这说明尽管TOP30的规模房企依然通过招拍挂、收并购等方式积极补充库存,但是凭借存货周转次数的提高,区域结构的优化以及有效消化了较多的现房,更加明显地减缓了库存压力。比如,2019年现房库存占比高于重点监测房企均值的旭辉在2020年上半年库存消化明显,现房库存总量较期初下降28.8%,现房占比下降至均值之下。

2、去化承压或结转延迟,15%房企现房占比仍超二成(略)

3、把控交付节奏、积极营销,金茂、旭辉现房去化效果好(略)

04

总结部分

积极赶工,但追平去年仍需努力

总体来说,上半年疫情对房地产市场造成了短期的影响,主要是在周转方面。179家样本房企存货总量虽然仍然保持上涨趋势但是增速再度收窄约1.5个百分点;现房库存情况持续优化,76家典型企业现房库存占比连续四年保持下降趋势;存货周转率受到工期影响出现下滑。目前房企仍在赶工,积极应对这一问题,拉长至全年来看,疫情影响会持续减弱。

结合政策环境以及市场走势,我们对2020下半年房企存货管控提出展望:

1)”三道红线”政策逐步出台,叠加土地市场政策调控升级,拿地放缓将带动存货总量增速放缓。下半年最受市场关注的热点之一当属“三道红线”政策,这一政策主要是加强对融资和债务的管控,在新的政策框架下,部分债务压力较大房企将会持续加强库存去化,同时缩减投资力度。而针对上半年土地市场较热的情况,南京,广州南沙等多地已出台政策加强管控,从CRIC检测的土地市场数据来看,典型房企在7-8月的投资出现了明显的收缩,预期下半年房企土地投资也将保持审慎态度。因此在土地投资放缓和房企债务管控升级的大环境下,我们预期全年房企存货总量增速相比2019年会有明显下滑。

2)房企下半年将积极赶工提升交付,全年来看存货周转率要达到去年水平难度不小。虽然从上半年来看,房企的存货周转率出现了明显的下降,但是全年来看,通过下半年追赶工期,房企仍有望达到去年同期的存货周转水平。首先,下半年本就为房地产行业预售和竣工的高峰期,如果说上半年不足以完全追回疫情影响的工期,那么拉长至全年来看疫情对工期的影响进一步减小,随着企业竣工量的上升,下半年交付结转速度将会加快。第二,按照房企存货总量增速今年三年持续下降的趋势及变动幅度,我们预估20年179家样本房企的存货总量增速大约在16%左右,若要达到19年的0.33的库存周转水平,全年房企营业成本增速需达到17.0%。而上半年房企营业成本增速为12.4%,所以全年来看如果积极赶工存货周转率会有修复,但想要追平2019年的周转水平还是存在一定的难度。

3)企业去库存效果显现,现房库存占比持续优化,全年将维持在这一水平。从年中数据来看,房企现房库存占比相较期初再度下降0.4个百分点至11.3%,这是连续第四年房企现房库存占比下降,企业去库存效果持续显现。这一数据的改善得益于房企流畅的结转以及持续扩大的营销力度,上半年房企通过打折去化,特价房,直播带货等多种方式持续在营销端发力。不过房企项目竣工和取得交付许可之间存在一定的时间差,因此11%左右的现房占比已经属于较优水准。展望全年我们认为企业现房库存占比将维持在这一的水平。