土地 2021-05-11 08:41:09 来源:丁祖昱评楼市

“五月伊始,房地产市场正在上演楼市、地市相背离的一幕。

一边是“五一”楼市成交降温,CRIC数据显示,5月1-5日58个重点城市成交量同比下降6%,与2019年同期相比增长16%。另一边,“两集中”土地出让城市频频创新纪录,多数地块触及上限价,市场热度再次走高。据不完全统计,从4月15日至5月10日26天内,长春、广州、重庆、无锡、沈阳、杭州和北京七个城市合计共成交233宗地块,成交总金额达到3883亿元,其中广州、杭州两个城市首次集中拍地成交金额破千亿元。

随着各大城市首批土地集中出让已落下帷幕,房地产市场预期、行业走势、地产格局以及企业策略都将发生重大变化。值得注意的是,土地“两集中”新政初衷是为了通过稳定地价从而平抑房价,但从市场表现来看,长时间“零供应”或将加速房企“饥饿感”,并引发恐慌性拿地,土地供应量以及成交量下滑,地价和溢价率却逐月走高,“两集中”供地新政下,仍然留有众多亟待解决的新题。”

01

4月市场热度不降反升

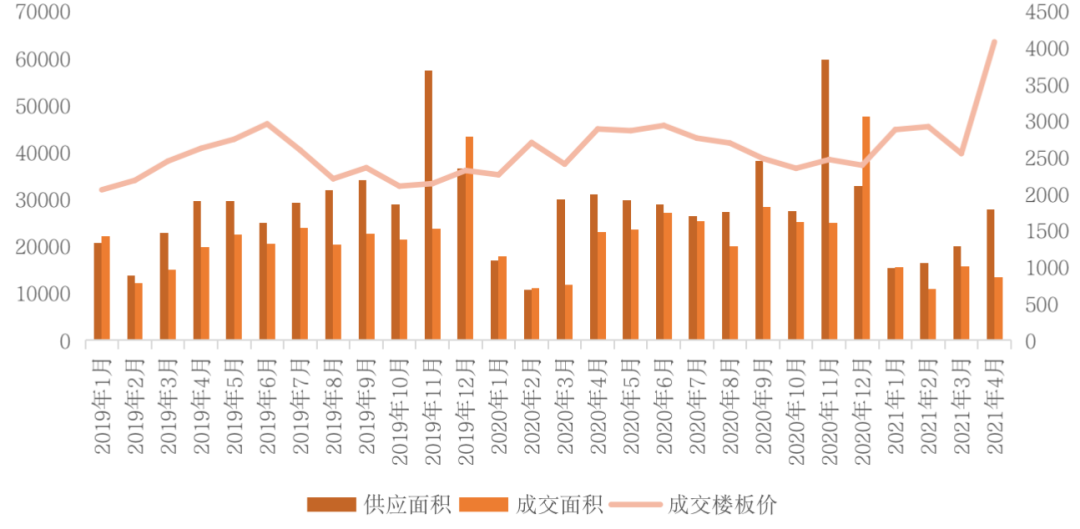

受土地供应“两集中”政策影响,4月份多地供地节奏改变,重点城市土地入市规模大幅缩减,土地成交面积同、环比均出现回落。

据CRIC统计数据显示,全国土地市场经营性土地供应总建筑面积27789万平方米,环比增加39%,同比则下降了10%;成交建筑面积降至13428万平方米,同环比分别下降42%和14%。

供应、成交回落,但成交价格却不降反升。具体数据而言,4月平均楼板价环比上月大涨61%至4082元/平方米,同比涨幅也在四成以上,创下2019年以来的新高。究其原因,主要是受重点城市首场集中土拍开场及热点三线优质土地供应大增的双重影响。

图:重点监测城市经营性用地月度成交量价走势(单位:万平方米,元/平方米)

数据来源:CRIC

02

溢价率刷新近三年新高

同样,受重点城市集中拍地、热点三线优质土地供应持续开闸的影响,4月成交溢价率大幅跳涨至25%以上,平均溢价率达到25.4%,刷新近三年以来的历史新高,而2月、3月平均溢价率也在15%以上。

值得注意的是,溢价率上涨是各能级城市的一致表现。

其中,二线城市溢价率涨幅最高,溢价率环比3月增加14.5个百分点至26.8%,以4月末集中拍地的重庆表现最为突出,成交的46宗地中有22宗溢价率超过50%,平均溢价率高达42%。三四线城市的成交溢价率更是在3月21%的基础上环比大涨突破30%,盐城、徐州、金华、佛山等多个城市的成交溢价率都高达60%以上。而一线城市在广州首批集中供地的助力之下,溢价率也增至11.0%。

与此同时,流拍率转降为升,4月流拍率小幅回升至10.9%。那些楼市表现较差、库存偏高的三四线城市仍为流拍主力,尤其是广西的桂林、北海等城市,土地市场较为冷清。而集中拍地的广州和长春也出现流拍现象,但与三四线市场冷清不同,广州、长春流拍地块区位较为偏远,地块质量一般,房企拿地意愿不强,最终惨遭流拍。

图:重点监测城市经营性用地溢价率及流拍率走势图

数据来源:CRIC

03

首轮集中供地引发恐慌性拿地

从上述已完成首次土地集中出让的城市来看,供应节奏对政策效果将产生非常大的影响。要知道,自2月份集中拍地面世,重点22城市经历了最短长达2月有余的土地供应“空窗期”,零供应下,反而造成房企“饥饿感”,尤其是在此类城市重仓的房企,拿地的紧迫感更为强烈,“饥饿游戏”下热点城市宅地的竞争势头有增无减。

以最新集中拍地的北京为例,截止5月10日18:00,北京共成交12宗地块,成交总价达到516亿元,已成交地块全部触及地价上限,其中7宗地块转入高标准商品住宅建设方案投报程序。房企争抢氛围可见一斑。

此外,刚结束首场集中土拍的杭州也创下“没有最激烈,只有更激烈”的土拍记录。首轮集中供地成功出让55宗涉宅地(不含人才租赁用房),平均楼面价15848.4元/平方米,平均溢价率26.1%。其中,41宗地块拍至自持阶段,占比高达75%,平均自持占比约9.4%,创近4年新高,这一数值也与历史峰值2017年的10.6%所差无几。自持比例大幅提升,可见当下土地市场的热度已达沸点。

再往前追溯至4月末,广州作为四大一线城市首个集中出让的城市,也引来众多房企围猎,其中42宗地块中有4宗最终以摇号方式选出。据媒体报道,黄埔科学城宅地更是出现320个房企马甲进场,保证金就交了1300亿。

据不完全统计,目前长春、广州、重庆、无锡、沈阳、杭州和北京共成功出让233宗地,成交总金额达到3883亿元,考虑到北京仍有半数地块将在5月11日集中出让,首轮出让的25宗地块总起拍价已超千亿元,以此计算7城首轮集中拍地成交总金额将超4300亿元。

表:七城首轮集中拍地成交情况(单位:万平方米,宗,亿元)

备注:北京首场集中拍地数据截止5月10日18:00

数据来源:公开资料整理

04

土拍或将进入“竞品质”阶段

实际上,“两集中”新政出台初衷是为了稳定地价,平抑房价,但从目前来看,该项新规下仍有多个难题待解。

首先,在集中供地的土拍模式下,土地拍卖逻辑与现行模式发生根本性改变,集中大批量的土地出让,对地方土拍管理带来更大的考验。对于那些土地市场相对比较热门的城市来说,一年至多三次的集中供应,还需提前规划管理,如何更好地通过对土拍节奏及地块优劣的安排,引导整个市场的节奏与热度,这是一种挑战。

此外,由于多数城市两次集中供地时间间隔较长,长时间的土地“零增长”更容易造成房企的“饥饿感”,热点城市优质宅地的竞争将进一步升级。难免引发房企饥饿抢地,从而导致地价持续上涨,开发商利润空间被挤压,如何保障品质是地价上涨衍生的一大问题。

对于土地市场相对较冷的城市来说,如何通过集中供地解决土地流拍,结构性供应过剩问题也将是关键。

“两集中”供地作为一种全新的尝试,对于今年整体房地产市场的平稳健康发展,对于各大房企间的有序竞争,对于整体土拍市场降低地价、减少溢价率、增加宅地供应、企业合作等诸多方面都将是一大利好。

尽管如此,在新的土地集中出让制度下,未来或将随着政策深入而进行相应调整。

比如,南京目前规定在一轮土拍中,一家企业只能参与一幅地块的竞拍。而杭州也于近期发布《2021年省政府工作报告重点工作涉杭任务和市政府工作报告重点工作责任分解的通知》,提出实施建筑质量提升工程,出台“竞地价、竞品质”政策。此外,温州将各项造价成本列入出让合同,设置建筑造价成本下限,并制定最低品质保障需求;北京则在土拍过程中施行“三竞”新规,达到地价上限,竞配建公租房、共有产权比例等,达到配建上限,则转入高标准商品住宅建设方案。

“竞品质”新规意在保证新房品质的同时,引导房企理性竞价。在“房住不炒”大基调下,杭州正在建立更精准、高效、适配的土地供应机制,以保障行业健康平稳发展。

由于集中供地影响,部分房企土储告急,加之上半年企业现金流较为充裕,房企拍地积极性较高,也刺激土地市场热度上涨。广州、重庆、长春、沈阳、无锡、杭州和北京七个重点城市迎来了集中土拍,多数城市地价和溢价率双双突破近年新高。

但这种势头能否长期延续仍然有待考验。

自2021年以来,随着市场热度不断上涨,各城市的调控政策也在不断增加,近期调控范围已下沉至热点城市的下辖县市,嘉兴、东莞、南通等多个三四线城市更是在本月再度收紧调控,土地侧调控方向也由单纯的“控溢价”向“控地价、控房价”过渡,如南通要求全市所有的商品住宅用地要实行“双控”。

在热点城市全面控地价的影响下,土地市场热度也会受到影响。对于开发商来说,在调控收紧背景下,高价拿地的盈利压力越来越大,现金流不充裕的房企高价拿地更应该谨慎。

央行行长潘功胜:稳妥化解大型房企债券违约风险

2023-10-23一视同仁支持房地产企业合理融资需求,保持房地产融资平稳。土拍规则生变,或重回价高者得?

2023-10-20土拍规则调整顺应市场变化,4城取消地价限制。最高发放3万元!郑州高新区发布多子女家庭购房补贴办法

2023-10-20二孩家庭给予一次性2万元/套的购房补贴;三孩家庭给予一次性3万元/套的购房补贴。9月份郑州商品房销售8608套,销售均价12304元/平方米

2023-10-20其中商品住宅销售4961套,销售面积60.02万平方米,销售均价11513元/平方米。9月房价:下跌态势有所遏制,一线城市回稳趋势明显

2023-10-19政策效应开始显现。南京出台存量房交易资金监管新政

2023-10-19进一步激发存量房市场活力,保障存量房交易资金安全,维护买卖双方合法权益。上海优化住房公积金个人住房贷款套数认定标准

2023-10-19明确了首套住房和第二套改善型住房的认定。国家统计局:房地产实现高质量、可持续发展仍然有坚实的支撑

2023-10-18房地产的调整是有利于房地产向高质量发展方向转型。

- 12:48

- 12:21

- 11:56

- 11:54

- 11:45

- 11:45

- 11:34

- 11:09

- 11:01

- 10:57

- 10:49

- 10:46

- 10:37

- 10:27

- 10:19

- 10:10

- 10:02

- 09:59

- 09:50

- 09:48

- 09:39

- 09:08

- 09:05

- 08:58

中国城市住房价格288指数

(2023-02)1571.9点

- 0.13%

- -0.91%

| 日期 | 指数 | 环比 | 同比 |

|---|---|---|---|

| 2023.01 | 1569.9 | -0.97% | -0.14% |

| 2022.12 | 1572.1 | -0.92% | -0.11% |

| 2022.11 | 1573.9 | -0.12% | -1.08% |

| 2022.10 | 1575.8 | -0.20% | -1.01% |

| 2022.09 | 1579.0 | -0.02% | -0.87% |

| 2022.08 | 1579.3 | -0.04% | -0.62% |