- 城市:全国

- 发布时间:2015-12-15

- 报告类型:市场报告

- 发布机构:克而瑞

上周末,国家统计局发布了最新房地产行业数据并进行了解读,前11月房地产开发投资增速下滑,再创新低,新开工面积跌幅再度扩大,而销售指标依然表 现良好,增速较前10月有所回升,到位资金增速也有所提高。在行业政策面资金面持续保持宽松,一、二线销售表现持续向好,年末房企冲刺业绩的行业背景下, 本月各指标表现基本都在市场意料之中(具体解读请见附文)。但引人注意的是,本次解读中有一项数据特别值得关注:

重点40城销售面积全国占比40%,开发投资全国占比为54%

在本次数据解读中,国家统计局首次公开公布了重点 、非重点城市实际销售增速:“1-11月份40个重点城市商品房销售面积增长10.1%,增速比1-10月份提高0.9个百分点;非重点城市销售面积增长 5.7%,增速回落0.3个百分点。”通过比对整体销售面积增速(7.4%),可据此测算出前11月重点城市的销售占比约为40%,4.32亿平方米,较前10月提升了大约1个百分点。(一元一次方程太简单就不列出了)而通过同样的方法,我们可以算出目前重点城市的投资占比约为55%,4.85万亿元,也较前10月增加了大约1个百分点。

对比人口、经济数据,40座重点城市人口约占全国人口总量的27%,GDP贡献约为全国的39%,却贡献了超过六成的房地产销售量,单城市销量远远高于非重点城市,投资价值可见一斑。

考虑房价因素,重点、非重点城市之间的房地产销售差距还会更大

对比目前的实际投资比例来看,重点城市的投资规模占比为54%,较销售面积占比高了14个百分点,似乎已经是投资过热,但考虑到重点城市住宅均 价已普遍超过全国均价1.5倍以上,40%的销售面积占比对应的应是60%以上的销售金额占比,以此来看重点城市仍有极大的投资潜力可挖。再联系到目前市 场实际,诸如城市间库存压力差异,土地 “有供有限”的施政思路,开发商的投资态度等现象来看,我们认为在投资收益总量不对等、库存去化速度不对等、利润风险水平不对等、供应需求规模不对等的情况下,重点、非重点城市的土地市场热度差异仍会持续下去,北京、上海、南京等土地供不应求城市的地王潮或仍将持续一段时间。因此对于房企而言,在目前招拍挂市场烈火烹油的景况中,相比竞价拿地,收并购区位不错的“烂尾”项目或是更佳的投资选择。

在销售方面,针对城市之间的不平衡,我们认为政策上一方面应继续引导中小城市购房积极性,在鼓励农民在中小城市置业,通过制度改革促进中小城市本地城镇化之外,更应从根本上加强中小城市的宜居性,加强交通、医疗等基建建设力度,提升行政效率,并为中小城市导入更多相适宜的工作岗位。另一方面对于重点城市,也应继续加大资金支持力度来保障民生改善,加强保障房、廉租房的政策支持力度,譬如上海的公积金ABS试点,应加快推动这一风险较小、且有利于不同城市之间公积金池水资金流动的利好举措。

---------附:2015年11月房地产行业数据解读---------

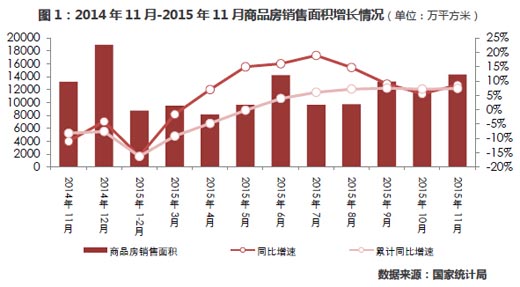

1、销售增速再度回升,全年销售金额有望创历史新高

前11月,商品房销售面积10.9亿平方米,同比增长7.4%,增速比前10月提高了0.2个百分点;销售额7.45万亿元,同比增长 15.6%,增速提高0.7个百分点。11月份当月,全国商品房销售面积14355万平方米,同比增长8.6%,增速比10月份提高3.1个百分点;销售 额9732亿元,增长20.2%,增速提高7.8个百分点。

本月市场成交增速的回升,我们认为主要是基于三方面因素的稳定,其一,行业政策面和资金面的稳定趋宽,11月接连有公积金管理办法大修、上海公 积金ABS试点等重点政策出台,而中央在11月连续喊话房地产行业去库存,更是给市场吃下了一颗定心丸。其二,重点城市销售持续向好,作为楼市销售增速的 “加速器”,重点城市房地产市场表现意义重大,前11月,重点城市销售增速达到10.9%,高于全国增速3.5个百分点。其三,年末营销期如期而至,在年 底企业冲击业绩、回笼资金的关键时期,业绩承压房企进一步加强了营销力度,促进行业销售加速上行。

此外值得注意的是,今年前11月商品房销售金额已超过2013年同期,与之相比增长了6.5%,而销售面积也只比2013年同期低了1%左右。按目前趋势来看,2015年商品房销售金额有望刷新历史纪录,销售面积也有希望冲击新高。

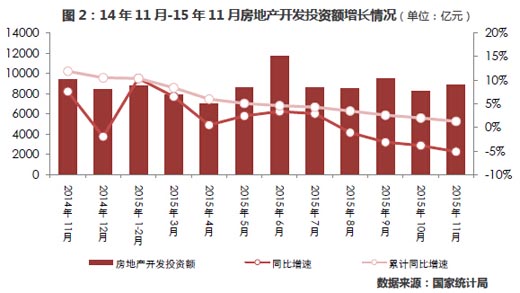

2、开发投资再创新低,施工设备购置同比下跌破7%

据国家统计局披露数据,今年前 11月,全国房地产开发投资8.77万亿元,同比名义增长1.3%,增速比1-10月份回落0.7个百分点,不出意料再创新低。单月房地产开发投资同比回落5.11%,跌幅扩大2.57个百分点,连续四个月负增长。

房地产开发投资下滑的原因来自多方面,从市场供求角度来看,供应端是招拍挂土地紧缩,自今年3月份定调土地“有供有限”以来,土地购置面积持续下滑, 前11月房地产土地购置面积同比下滑33%,购置金额同比回落26%;需求端是房企投资谨慎,目前企业还是更青睐去化情况更好的一二线城市,对于在三四线城市开发投资还是持以相对谨慎的态度,譬如目前不少三四线大盘已经进入了“以销售定开工”的保守开发模式,而当下土地市场的火热,其实也仅仅集中在京沪等少部分一二线城市,只能视作被高度聚焦的少部分特例而已。

从细分指标来看更为直观:首先是及时性最强的指标持续下滑,工地采购设备量应是最能反映开工热度的指标,如2013年房地产设备工器具购置投资同比增长22.6%,2014年同比增长4.6%,均与市场大势较为契合,而今年以来这一指标持续保持负增长,据国家统计局最新披露数据,同比跌幅已经超过7%。其次是土地投资持续回落,土地购置费(不同于成交价款)同比增速已由年初的33%下滑至6.4%,2014年以来的土地购置规模回落效应开始渐渐显现,预计增速未来还会进一步下探。最后是住宅投资持续低迷,作为房地产投资的最主要组成部分,前11月住宅开发投资增速仅为0.7%,较平均增速低了0.6个百分点。

结合以上分析来看,目前房地产开发投资的增速颓势似乎已难回头,但在稳增长的压力下,作为经济增长的支柱产业,房地产开发投资的增长仍不容有 失。不过目前来看,加强“购地+开发”的传统投资模式已不可行,因为这既不符合现在中央的去库存方针,也难以得到房企认同。因此,房地产开发投资若想为 GDP“保7”多出一份力,可能更多的还是要靠新概念地产,即旅游、养老、科技住宅等模式带来新的有质量的增长。

3、新开工跌幅再度扩大,但新开工总量仍高于目前销售规模

1-11月,房屋新开工面积14亿平方米,同比下滑14.7%,降幅较前10月扩大0.8个百分点。11月单月新开工面积同比跌幅收窄3.59个百分点,较去年同期回落20.89%。

在现行的预售证制度中,新开工面积实际上是与市场新增供应量高度相关的,因此新开工面积的持续回落,实际上也代表着行业新增供应规模的下滑,说 明了目前企业对新增供应的谨慎。但从CRIC监测数据来看,目前不仅仅是供大于求的三四线城市供应下滑,甚至在成交情况较好的一二线城市也并不鲜见。譬如 今年市场成交表现优异的北京、杭州、苏州、南京等市供应量均同比下滑,究其原因还是优质土地供应不足,开发商“无房可推”所致。因此,在三四线城市企业关 注度不足,一二线土地供应有限的情况下,我们认为新开工规模的持续回落短期内还是难见好转。但是从市场供求角度来看,对比成交量数据,前11月新开工为成 交量的1.29倍,仍处于供大于求的范围,目前仍不至于影响到销售。