- 城市:全国

- 发布时间:2016-06-22

- 报告类型:市场报告

- 发布机构:克而瑞

15年对于新城来说是一个具有里程碑意义的一年。公司不仅通过B转A实现了融资渠道的拓展,而且在销售、土地投资、商业发展都有比较显著的提升。

销售:业绩实现30.3%增长,完成年度目标114%

2015年,新城实现销售业绩的大幅增长,完成年度目标的114%:销售金额319.29亿元,;合约销售面积345.98万平方米,分别同比增长30.3%、25.0%。

布局:大幅增加土地投资,新收35幅地块

在全国化扩张的战略布局下,新城于15年拿下35幅地块,新增土储建面759万平方米,累计总土储2274万平方米,新进入成都、宁波等8个城市。

融资:换股吸收B转A,整合住宅商业运营于一平台

年内,新城控股通过换股吸收实现B转A,在明确平台分工及角色的同时,也打通国内资本市场的融资渠道,补齐融资渠道单一化的短板。

商业:综合体项目布局19城,累计开业增至6个

截止2015年,新城控股已在上海、南京、苏州等19个城市发展了22座综合体项目。年内,新开业3个综合体项目,累计开业项目达6个,租金收入提升71.7%。另外,公司计划2016年开业的商业项目累计达11个,保持每年至少新增10-15个商业项目;到2017年建起40座吾悦广场;到2020年开业及在建商业项目将达80个以上。

然而这亮丽的业绩表现下,我们发现企业依然存在诸多问题值得进一步关注。

痛点1:项目拓展——离“全国化布局”尚存较大差距

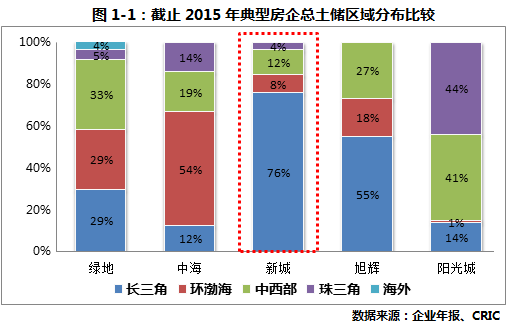

近年来,新城拿地动作不断,以“1+3”(长三角加环渤海、珠三角、中西部重点城市)的扩张路线推进战略布局。然而从目前的发展情况来看,新城离“全国化布局”的目标还有很长一段路。

(1) 全国化布局但土储严重失衡

从区域结构来看,新城2015年在长三角区域的土储量占总土储的76%,远高于其他区域。就2015年内新增土储来看,35幅地块759万平方米的总体量中,中西部、环渤海和珠三角区域仅新增4幅,土储量合计仅占17%。

从公布土储的房企来看,千亿级以上的房企往往拥有较为均衡的土储布局。即使与同规模企业相比,新城虽然在全国四大经济区也都有布局,但是土储分布明显失衡。一方面,企业在拿地扩张上依然保持过于谨慎的态度,选择在发家的长三角地区进行深耕从而稳定区域地位;另一方面,企业也或存资金、人力等方面的问题。因此,布局失衡及扩张局限性难免会对新城在规模突破上造成一定困难。

(2) 三四线库存占比居高难去化

为稳固区域主场地位,新城深耕长三角,城市布局横跨各能级,其中不乏诸多郊区县级的土地。2015年内,从总土储来看,新城的三四线的体量占比就高达39%。

从库存来看,竣工存货占比有20.11%,虽然较2014年有所下降,但依然处于行业较高水平。虽然从新城的竣工库存对比销售及负债情况来看,趋势向好(如下表)但其中竣工存货占比和竣工负债占比依然高于行业平均水平。另外,值得注意的是,三四线的竣工量占比仍高达54%,虽然这和新城商业综合体的布局有一定的关系,但是这也同时反映出新城在三四线的竣工但还未售的项目比例较大,而该类城市存在的市场风险会导致库存积压的问题也是不言而喻的。

另外,2015年,新城在存货上的借款资本化率达8.27%,同比上升0.44个百分点。这反映了,公司所借款用于投资库存资产的综合利率发生上涨。存货的积压,势必会给公司带来财务及资金方面的负面影响。

痛点2:收入与支出——盈利水平不见改善,费用率高企

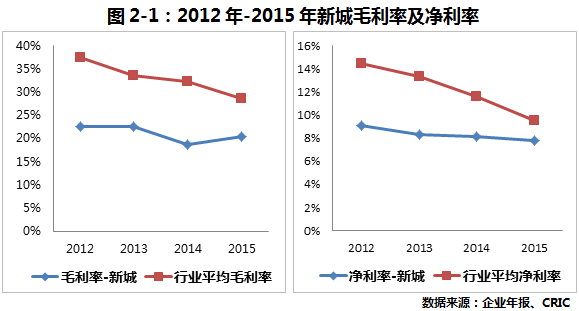

(1) 盈利低于行业水平且持续走低

整体而言,2015年的新城业绩大发展,营收达238.36亿元,同比上升15%,毛利率达20.37%,同比上升1.67个百分点。然而,自2012年上市以来,新城的毛利和净利的增长幅度都不算大,3年复合增长率分别仅为7%和5%。而且,其毛利率及净利率水平持续低于行业的平均水平,尤其是2015年的净利率还依然延续下行趋势,减少了0.32个百分点至7.79%。此外,新城的核心溢利增长基本停滞,2015年的核心溢利为14.97亿元,3年复合增长率为-1.42%。

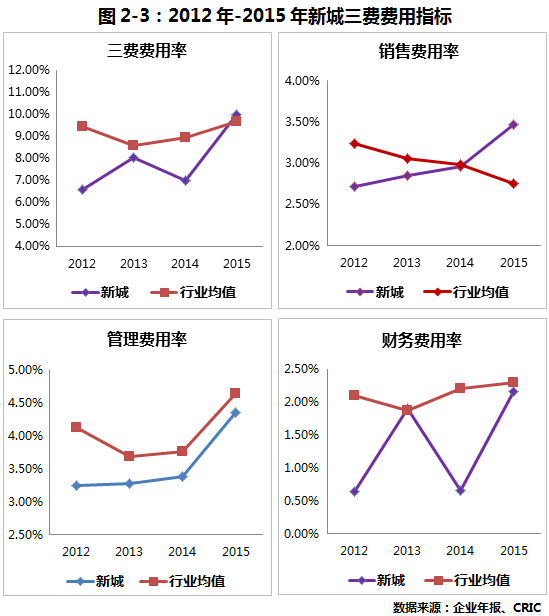

(2) 成本管理能力出现失控现象

成本控制方面,新城过去几年都能将三费费用率保持在良好的水平,基本都低于行业平均水平。但值得注意的是,在新城销售规模(+30%)、土地投资(+99%)等大幅增长的2015年内,销售、管理及财务费用及费用率指标也明显升高(销售费用、管理费用及财务费用分别上升35%、48%和279%),其中三费费用率及销售费用率甚至是转而高于行业平均水平。

公司A股上市后,业绩会有进一步释放的动力,但是在力求规模扩张的同时,企业必须也要关注到成本控制的问题,否则盈利水平将会进一步受损。

痛点3:偿债能力——净负债率飙升,外币债占比居高

(1) 负债大增使净负债率飙升逾83%

从债务方面的指标来看,新城的长短期债务结构及现金短债比都处于健康水平,皆优于房地产百强上市公司的平均水平。另外,受益于境内外融资环境的宽松化趋势,新城的平均借贷成本下降0.5个百分点至7.2%。

而在各项债务指标中,最值得关注的则是突然高企的净负债率。在销售规模及商业发展的需求驱动下,新城于2015年通过境内外各融资渠道大幅扩充资金,从而加大土地储备的补充。因此,有息负债显著提升36%至189.8亿元,导致净负债率突然飙升至83.32%,高于百强上市房企的平均水平。

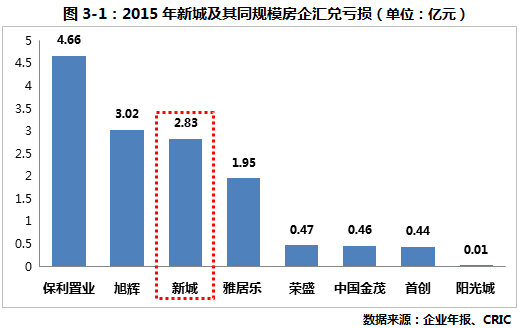

(2) 高外币债占比,却无外汇对冲措施

据15年年报显示,新城的财务成本超过5亿元,同比上涨279%。而导致这项成本大幅上涨的关键原因在于与汇兑有关的亏损,合计达2.83亿元。与同规模企业比较,新城的汇兑亏损也是较大的。一方面,由于企业在面临外汇风险不确定性时未积极采用有效的外币对冲工具进行外汇风险管理,另一方面,近两年来新城的美元债占比较高,占总有息负债额近3成。

2015年以来,多家房企由于受到人民币兑美元贬值的影响而发生汇兑损失。开年至今,融创、SOHO中国、旭辉等房企纷纷进行美元债的赎回,新城也于2月公告已完成了2亿美元债的赎回(10.25%高息的2018年美元优先票据)。未来,在使用“新债替换旧债”方式去改善借贷成本及缓解债务压力的同时,企业一是要适当利用外汇对冲工具,如汇率掉期、其他外币债券品种等,主动规避潜在的汇兑风险,二可减少外币敞口,调整境内外债务结构,寻求境内融资。

痛点4:商业运营——坪效走低,大量供应带来资金压力

(1) 商业坪效处行业较低水平且仍在下降

截至2015年12月31日,新城所持有的已开业投资物业面积达94万平方米,投资物业租金收入(包括短期出租收入)达1.72亿元。经计算得出,新城的持有投资物业坪效约0.5元/平方米/天,较去年下降31%。与其他做商业运营的房企比较,新城0.5元/平方米/天的坪效处于行业较低水平。

新城商业低坪效的主要原因:一方面,与其商业的非一线核心区域的布局有关;另一方面,新开业的物业起初的租金水平不高,而成熟期的商业项目租金增长缓慢,甚有下降,如2012年落成的常州吾悦广场租金收入为0.53亿元,同比下降3.4%。

(2) 重资产模式+大规模供应带来资金压力

从运营方面来看,新城控股的商业还是延续采用重资产模式。目前,公司在商业方面做的基本都是综合体项目,通过销售住宅反哺商业带动一部分现金流。为了加重商业地产在集团战略中的占比,新城目前成立了4个拓展部,组建了一百余人土地拓展团队。对于未来,新城商业的发展方向直指“2020年达到80个以上”的目标。这势必将考验企业的商业运营能力。

一般在商场培育初期(头两年),不仅会有租金回报问题影响到企业的毛利率,而且在净负债率明显高企的情况下,大规模的商业供应(每年至少增加10-15个项目)对新城的资金投入要求较高,需要企业进一步关注。

对于新城来说,大规模发展商业能有效帮助周边项目的去化,利于打响品牌,吸引投资者,然而在获得良好收益之前依然还有很多问题有待关注:一是城市的选择,目前商业供应在多个城市几近饱和,对于进驻的城市选择应审慎考量。二是商场的管理,要对新开物业把控好质量,在业态规划、商家引入、商场管理与维护等方面做好充分的管理工作。尤其是在商场内发展互动性强、儿童类的业态时,质量及安全将是至关重要的因素。三是资金问题,一方面,可借鉴万达和大悦城,引入更多合作合营的轻资产运营模式;另一方面,可积极研究创新金融,如资产证券化,待投资物业进入稳定、成熟期时广泛且深入运用金融工具,改善资金压力的同时,缩短投资回报周期。