- 城市:全国

- 发布时间:2017-12-14

- 报告类型:市场报告

- 发布机构:克而瑞

从2016年9月30日北京出台了“930”限购政策开始,黄金周期间有二十多个城市纷纷出台限购新政,房地产市场进入新一轮的政策调控。与此同时,房地产融资环境也开始收紧。2016年10月,央行召集17家银行开会,要求各行理性对待楼市,强化房贷管理。而后银监会、上交所、深交所、发改委等部门陆续发出新的政策,严控房地产金融业务风险,信贷环境持续紧缩,包括严禁违规发放或挪用信贷资金进入房地产领域、严禁银行理财资金违规进入房地产领域、竞买土地需使用自有资金、控制房企公司债发行审核等等。在此背景下,2017年房企融资出现了怎样的变化,房企未来又该何去何从呢?

一、融资规模整体微降,恒大、阳光城等融资力度较大

据克而瑞监测数据统计,2017年前11月108家房企融资总额为10014亿元,同比下降4%,占2016年融资总量的90%,预计全年融资总额相较于2016年持平或有小幅下滑。2017年全年房企融资总量并未出现明显下滑,究其原因,主要是部分龙头企业融资力度较大所致,比如中国恒大、阳光城等企业,其余超半数企业融资总量较于2016年出现大幅下降,在融资环境日益收紧的情况下,中小房企面临的压力更加明显。

2017年1-11月,中国恒大、阳光城融资总量皆超千亿,创单房企历年融资规模新高,分别融得资金1724亿元和1036亿元。其中,中国恒大通过3轮战略投资获得1300亿元的股权融资资金,此外还发行了多笔海外债,一方面筹集进一步规模发展所需资金,另一方面提前赎回成本较高的旧债。若剔除这两家企业的影响,2017年前11个月的房企融资总额为7254亿元,较2016年全年下降31%。

二、融资成本均有上升,结构性变化进一步拉升境外融资成本

从108家典型房企在境外发债、公司债及中期票据上的融资成本来看,2017年新增融资成本均有所上升。2017年1-11月108家房企的境外发债、公司债及中期票据平均融资成本分别为6.72%、6.05%及5.52%,与2016年全年相比,分别增加1.34、1.03及1.20个百分点。这主要是因为2015年、2016年国内融资环境较为宽松,融资成本也相对较低;但从2016年下半年开始信贷环境逐步紧缩,融资成本也不断被抬高。

境外发债融资成本增加最为明显,除了整体环境影响外,与发债企业的结构变化也有较大关联。2016年由于国内融资环境宽松,企业更偏向于国内发债,境外发债的多为融资能力较强的规模房企,其中TOP10房企境外发债占比从2015年的31%大幅上涨到了2016年的53%。2017年由于信贷逐步收紧,扩张中的中型房企增加了境外发债,TOP30-TOP50的房企境外发债占比从2016年的8%增长到了38%,TOP10房企的比例则缩减到了36%,而一般而言规模房企的融资成本相对较低。

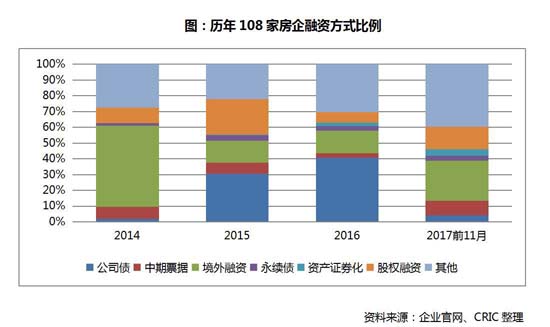

三、融资结构突变,公司债骤减、境外融资大涨

在新的融资环境下,2017年1-11月房企融资方式结构变化显著,公司债占比急速下滑,股权融资、境外融资、资产证券化等创新融资占比则大大增加。据不完全统计,2017年前11月公司债融资总规模为422亿元,较2016年全年大幅下降91%,占比仅为4%。自从2015年1月15日证监会出台《公司债发行于管理办法》降低公司债门槛以来,房企纷纷选择于国内发行公司债,公司债发债规模也于2015、2016年逐月攀升。直至2016年四季度,《关于房地产业公司债券的分类监管方案》、《关于企业债券审核落实房地产调控政策的意见》等政策陆续出台,2017年公司债发行规模的骤减。

2017年前11月股权融资规模增长明显,规模达到了1443亿元,占比为14%,相比2016年全年大幅增长96%。股权融资之所以出现大幅增长,主要是由于恒大集中于2017年以增发配股的方式先后进行了三轮战略性增资,累计引入了27家投资者,让出了经扩大的36.54%股权,共计获得1300亿元资金。

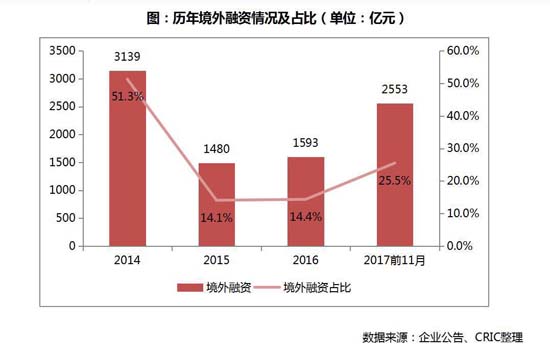

此外,境外融资占比也出现显著回升。2017年1-11月房企境外融资规模达到2553亿元, 占融资总额的25%,较2016年全年上升11个百分点,重新成为了房企的重要融资手段。这主要是因为随着我国信贷环境的进一步收紧,公司债门槛升高,房企们陆续扬帆出海,于海外寻找融资机会。

房企境外融资主要包含银行借款、金融结构借款、银团贷款、俱乐部贷款、发行优先票据或债券等等,其中境外发债(包括优先票据、债券等)是房企最主要的境外融资方式之一。据不完全统计,2017年108家房企境外发债合计人民币高达1993亿元,而2016年全年仅合计约人民币626亿元。如中国恒大、碧桂园、绿地集团等纷纷到海外进行发债。

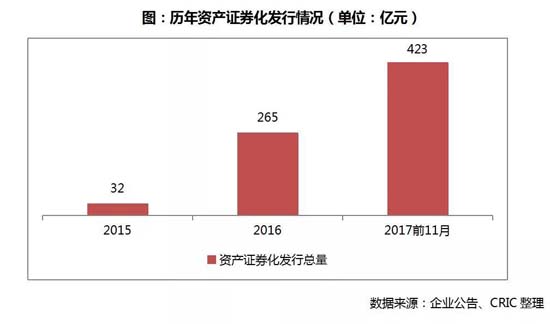

四、融资创新与多元持续推进,资产证券化成为新风口

随着金融市场的不断发展,传统融资渠道的逐步受限,房企除了辗转海外融资之外,还在国内积极拓展创新的融资方式。房地产私募基金、ABS、REITs、永续债等等创新融资方式不断涌现,房企的融资方式也越来越多元化,尤其是资产证券化。从2015年6月万科发布了国内首只公募REITS后,资产证券化逐渐成为房企融资的一个突破口。通过资产证券化,不仅可以有效帮助企业盘活存量资产,提升资产和资源配置效率,还能为企业提供资金支持,因此也成为了融资市场收紧情况下房企融资的一重要手段。

2017年前11个月,多家企业完成发行资产证券化产品,发行金额总计达423亿元,同比大幅增长210%,也大大超过2016年全年总量。资产证券化的占总量的比例连年提升,从2015年的0.3%达到了2017年前11个月的4.2%。一方面是因为发行企业数据量增加,另一方面也是因为超过半数的房地产资产证券化项目单笔发行规模大于25亿,如金融街、世茂、阳光城等企业皆发行了超过45亿规模的产品。

此外,2017年10月保利地产公告,与中联前源不动产基金管理有限公司联合发行的“中联前海开源-保利地产租赁住房一号资产支持专项计划”获得上海证券交易所审议通过。这是国内首单房企租赁住房REITs,也为大力拓展租赁住房业务的房企提振了信心。在房企大力发展租赁业务的趋势下,未来资产证券化的比例还将进一步提升。

五、展望:创新融资开辟新路,并购基金助推发展

总体来看,2017年在国内融资环境逐步收紧的情况下,超半数企业融资总量较于去年大幅下降,融资成本整体回升,境外融资再次回归主流,重新成为房企的主要融资手段之一。从企业角度来看,规模房企优势凸显,融资能力相对较强,而中小房企生存压力逐步加大,尤其是融资能力相对较弱、负债压力较大的房企。随着传统融资渠道的逐步受限,房企除了辗转海外融资之外,还在国内积极拓展创新的融资方式,房企的融资方式也变得更加多元。

展望2018年,基于目前的政策环境来看,短期内融资环境仍将保持收紧态势,境外融资规模的比例将会进一步扩大,更多企业将会采用海外发债的形式为自身新一轮的发展做好准备。除了海外融资,资产证券化、专项债券或票据等创新方式也都将成为未来房企融资的突破口。如10月保利的国内首单央企租赁住房REITs获批,对于在租赁住宅市场大力发展的房企来说,无疑是一场春风。此外,龙湖近日宣布拟发行50亿元住房租赁专项公司债券,协信集团成功注册21亿元商业地产抵押贷款支持票据(CMBN),未来类似的专项债券或票据的融资也会成为房企重要的融资渠道之一。

值得注意的是,在房企拿地资金受限的政策影响下,合作设立并购基金或将也成为未来的破局关键。例如今年阳光城、福晟等就先后合作成立了并购基金支持企业的并购扩张。成立并购基金开发和并购项目作为一种整合多方优势资源的开发模式,不仅能为企业提供充足资金,同时降低企业的融资成本。未来在行业整合加剧,开发机会减少的情况下,房企的并购基金或成企业快速扩张一把利剑。

- 1[中房研协]10月新房交易价格指数环比微降,二手房交易价格指数和租赁价格指数环比跌幅扩大

- 2[中房研协]政策暖风难挽市场颓势,10月核心指标跌幅扩大

- 3[克而瑞]集中供地下的典型城市地价发展指数研究

- 4[克而瑞]11城成交环比小增7%,杭州、厦门等回升显著(11.1-11.7)

- 5[克而瑞]公募REITs扩容,能否化解住房租赁痛点?

- 6[中房研协]重点城市成交面积环降12.66% 大连、东莞跌幅约八成

- 7[克而瑞]物管并购白热化,地产风险蔓延仍需警惕

- 8[中房研协]“共同富裕”框架下的房地产走向

- 9[克而瑞]集中供地下的典型城市地价发展指数研究

- 10[克而瑞]百强10月业绩与上月基本持平,典型房企拿地总额降至新低(10月)