- 城市:全国

- 发布时间:2018-09-02

- 报告类型:市场报告

- 发布机构:克而瑞

榜·单·解·读

2018年8月,受季节性因素影响市场销售情况较为平稳,TOP100房企单月业绩与7月基本持平,仅环比微增1.3%。我们预计三季度末和四季度,房企将加快推货,销售规模也有望继续保持增长。同时,截止目前大部分上市房企已悉数发布了2018年中期业绩。受益行业集中度提升,上半年规模房企盈利能力进一步提高。整体融资成本略有上升,但仍处于较低水平。房企财务杠杆变动也普遍向合理水平靠拢。

01 百强房企单月业绩与上月基本持平

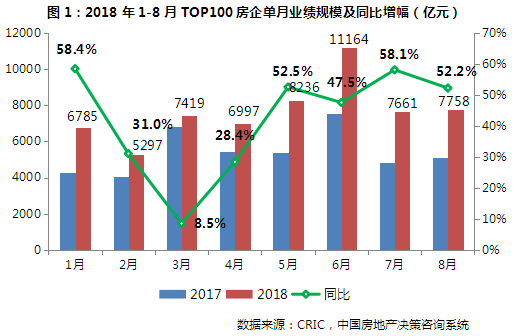

2018年8月,受季节性因素影响市场销售情况较为平稳。本月,TOP100房企合计实现销售金额7758亿元,与7月的业绩规模基本持平,仅环比微增1.3%。虽然7、8两月的业绩较6月超万亿的销售规模相比处于低位,但较之去年同期,TOP100房企8月单月业绩的同比增幅仍达到52.2%。我们预计,在全年销售业绩的压力下,未来几月房企将提高货量供应,加速项目去化和销售回款,三季度末及四季度的销售情况将会有较大提升。

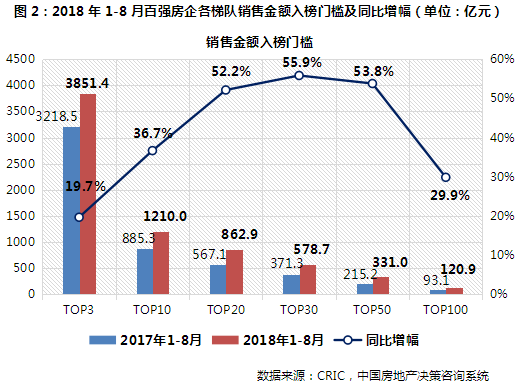

02 TOP30门槛增幅最大超5成

2018年1-8月,百强房企各梯队销售金额入榜门槛较去年同期均有所提升。其中,TOP20、TOP30和TOP50房企门槛提升幅度最大,较2017年同期均增长近5成。截止8月末,TOP10房企门槛已达到1210亿元,千亿房企数量13家。另外,TOP100房企门槛同比提升29.9%至120.9亿元。

上市房企已悉数发布了2018年中期业绩。今年中报数据有以下特点:

受益行业集中度上升 盈利能力继续提升

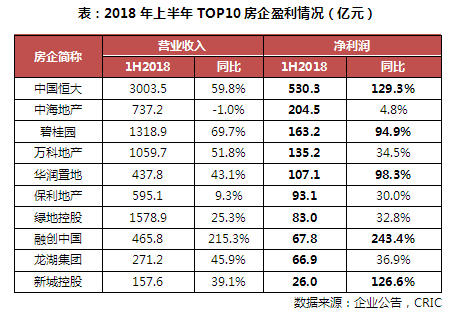

上半年,房企盈利能力继续提升。TOP10房企中,大部分房企营业收入增速低于净利润增速,表明企业盈利能力较强。其中,恒大以530.3亿元净利润居首,超过碧桂园、万科、保利、绿地等四家房企之和。TOP10房企中,碧桂园、融创、华润、新城的净利润增幅超过90%,万科、保利、绿地、龙湖也在30%以上。

TOP10房企中有7家房企的净利率较2017年末提升显著。其中,中海2018年上半年净利率达27.7%,较2017年末提升近2个百分点。龙湖、华润的净利率水平也进一步提升至24.7%和24.5%。

我们对企业当前的盈利能力有以下判断:

内部因素来说,企业不断加强内部管控,严格把控项目盈利空间,保证利润率水平。跟投机制绑定参与者利益,有助于保证项目利润。未来企业管控力度也将延续。

外部行业因素来说,一方面近几年大量发行的公司债等长期融资工具使得房企融资成本持续下降;另一方面,受益于行业集中度上升,近期企业初期大量的收并购项目进入结算周期,这些项目普遍收购成本较低,但由于收并购标的越发稀缺,不排除后期结算项目的成本将逐渐上升。

因此,当前房企盈利能力上升受益于企业在竞争加剧的生存环境下的内部管控加强,以及行业集中度的上升的红利。但未来企业盈利能力仍有下降的压力。

融资环境趋紧 房企融资成本略有上升

2018年上半年,大部分房企的融资成本较2017年末略有提升,这改变了之前数年连续下降的趋势。今年以来,市场融资环境趋紧,低成本的中长期融资方式,如公司债等发行要求提高,加上市场整体利率上升,导致房企新增融资成本有所上升。如TOP10房企中,华润上半年发行了三笔利率分别为5.38%、4.98%、5.23%的中期票据,新城发行了利率为6.39%的美元债券和7.5%的购房尾款ABS,拉高了加权平均融资成本。而从近年来的变动情况来看,目前房企整体的融资成本仍处于较低水平。

房企财务杠杆向合理水平靠拢

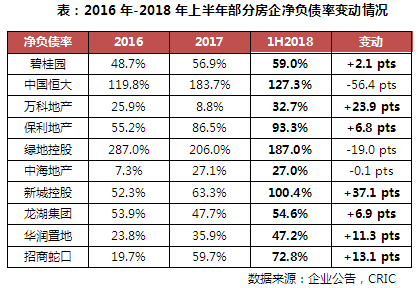

2018年上半年,房企财务杠杆变动普遍向合理水平(行业平均水平约70%)靠拢。较高和较低的杠杆水平都不是房企发展的最佳策略。

从数据上看,一方面,负债率较高的房企降负债效果显著,如恒大、融创、绿地等,净负债率在2017末的基础上均有所降低。这些一般都是前期已经储备较多资源的企业,土地储备丰富,较高的杠杆率意味着风险,也不符合投资者的利益诉求;另一方面,部分财务杠杆偏低的房企在规模扩张的需求下,适当提升杠杆水平,净负债逐渐回归合理。如万科、龙湖、华润、招商等房企,2018年上半年的净负债率较2017年末有所提升。

- 1[中房研协]10月新房交易价格指数环比微降,二手房交易价格指数和租赁价格指数环比跌幅扩大

- 2[中房研协]政策暖风难挽市场颓势,10月核心指标跌幅扩大

- 3[克而瑞]集中供地下的典型城市地价发展指数研究

- 4[克而瑞]11城成交环比小增7%,杭州、厦门等回升显著(11.1-11.7)

- 5[克而瑞]公募REITs扩容,能否化解住房租赁痛点?

- 6[中房研协]重点城市成交面积环降12.66% 大连、东莞跌幅约八成

- 7[克而瑞]物管并购白热化,地产风险蔓延仍需警惕

- 8[中房研协]“共同富裕”框架下的房地产走向

- 9[克而瑞]集中供地下的典型城市地价发展指数研究

- 10[克而瑞]百强10月业绩与上月基本持平,典型房企拿地总额降至新低(10月)