- 城市:全国

- 发布时间:2020-07-22

- 报告类型:市场报告

- 发布机构:克而瑞

自房地产行业“去库存”以来,2018-2019年全国商品房待售面积持续下行,2020年初因新冠疫情“黑天鹅”突袭,使得本就加速下行调整、交易持续低迷的楼市更加“雪上加霜”,库存规模也由降跳增,迎来新一轮周期变换,为市场各方所关注。

为此,我们梳理了全国百城数据,通过商品房待售面积(小口径),商品住宅狭义库存量(中口径)、商品住宅广义库存量(大口径)三个维度,每月20日定期发布《全国商品住房百城库存月报》,以期将库存总量变化趋势和各城市市场的差异分化能及时传达给市场。

1、商品房待售面积:指报告期末已竣工的可供销售或出租的商品房屋建筑面积中,尚未销售或出租的商品房屋建筑面积,包括以前年度竣工和本期竣工的房屋面积,但不包括报告期已竣工的拆迁还建、统建代建、公共配套建筑、房地产公司自用及周转房等不可销售或出租的房屋面积。

2、商品住宅狭义库存量:指报告期末已批准预售可供销售的商品住宅建筑面积中,尚未销售的商品住宅建筑面积。

3、商品住宅广义库存量:指报告期末商品住宅市场的可销售房屋量和涉宅用地施工量之和。以未动工总建面积加上已动工未拿销证面积和狭义库存面积之和来测算。

6月年中冲刺季,房企加快了供货节奏,各地供应显著放量,同环比齐增,随之带来了成交热度的持续回升。因成交涨幅不及供应,百城狭义库存较上月小幅微增1%,同比则稳步增长13%,去化周期收窄至13个月。分能级来看,一线库存量高位回落,环比微降2%,成交热度延续带动去化周期降至15个月;二三线库存量基本与上月持平,去化周期较上月有了稳步收窄。

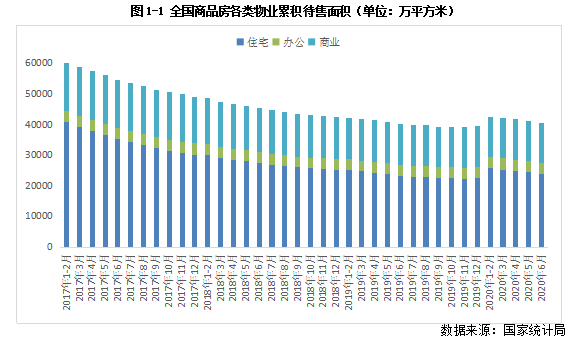

1、商品房待售面积5.1亿平方米,住宅回落显著,办公库存风险不容忽视

国家统计局公布数据显示,6月末,商品房待售面积51081万平方米,比5月末减少691万平方米。其中,住宅待售面积减少512万平方米,办公楼待售面积减少13万平方米,商业营业用房待售面积减少106万平方米。

事实上,因新冠疫情影响,待售面积数据在2020年初已经由降转升,迎来一轮增长,不过从上半年楼市恢复情况来看,整体库存量也在缓步回落,重新步入下行区间,当前总量仍居高位,基本与2019年4月同期持平。分业态来看,得益于近几月成交的稳步恢复,住宅待售面积下降最为显著,较5月末减少512万平方米;办公楼、商业营业用房待售面积亦由升转降,较前几月有所改善,商业去库存效果略好于办公市场,本月待售面积减少106万平方米。而针对于办公市场,2020年整体供过于求,去化速度放缓,租金、出租率皆降,未来去库存道路依旧漫长,销售风险不容忽视。

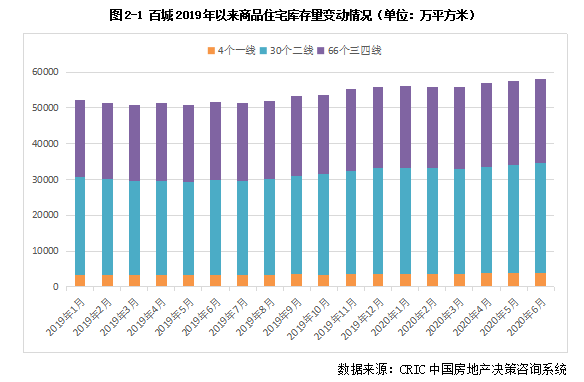

2、狭义库存:百城5.8亿平方米持稳,同比增13%,二线增幅居首

据CRIC监测数据,2020年6月百城商品住宅库存量达到了58071万平方米,与上月大体持平,同比则增长13%,纵观数月百城库存量的变化,可以看出,2019年上半年整体库存量一直都在5亿平方米的低位波动,2019年下半年随着楼市调控持续发酵,库存量稳步攀升,叠加2020年初新冠疫情突袭,当前库存量已破5.8亿平方米,虽然从中央到地方层面相继出台了为企业纾困,刺激居民购房的多项利好政策,销售也有了一定程度的恢复,但是随着年中各地供应持续放量,楼市整体“去库存”的效果并不理想。

分能级来看,各能级环比变动不大,基本与上月持平,一线得益于上海、深圳成交的持续恢复,本月商品住宅库存量环比微跌2%,二三线环比涨幅基本都在5%以内;同比来看全线“飘红”,二线同比上涨15%居首,三四线库存增加并不显著,同比小幅上扬9%。

具体来看,一线城市上海本月库存量同环比齐跌,主要源于其成交集中爆发,市场高热不下,6月延续了5月的市场热度,单月商品住宅成交量达80万平方米。与之形成鲜明对比的当属广州,虽然成交也突破100万平方米达一年来新高,但因其供应放量显著,月末库存还是实现了同环比齐增。北京、深圳整体市场表现不愠不火,库存面积环比呈小幅微跌,不过仍显著高于去年同期。

二线城市本月库存量与上月基本持平,环比小幅微增2%,其中天津、沈阳、太原、青岛等城市6月末库存量均突破2000万平方米,处二线城市前列。环比来看,各城市涨多跌少,济南、宁波、南京等涨幅较为显著,均超过10%;除海口外,其余城市跌幅基本都控制在10%以内。同比来看,7成城市库存处在上升通道,兰州、南宁、武汉、郑州、济南等同比增幅超50%。

三四线库存量环比持平,同比小幅上行,城市间分化则更为显著:烟台、梅州、湖州、防城港、扬州、日照、宝鸡、梧州等城市商品住宅库存量同环比齐增,高位波动;而建德、中山、宜昌、盐城等城市因供求相对疲软,6月库存量均稳步回落。

图2-3 2020年6月商品住宅库存量同比上涨TOP20城市情况(略)

表2-1百城2020年6月商品住宅库存量和同环比变动情况(单位:万平方米)(略)

3、库存消化周期:稳步回落至13个月,一线百城平均三四线二线

从商品住宅去化周期来看,2019年以来百城一直保持在12个月左右,直至2020年初新冠疫情爆发,售楼处被迫关闭,成交出现“断崖式”下跌,使得商品住宅去化周期攀升至24个月的高点,而后随着新冠疫情得以初步控制,楼市供求日渐恢复,整体去化周期也呈现出逐月下行态势,6月已降至13个月,基本恢复到疫前水平。

分能级来看,一线城市6月商品住宅去化周期达到了15个月,显著高于百城平均,二三线基本维持在12-13个月,库存风险相对可控。而从变化情况来看,本月一线去化周期下降最为显著,环比降幅在不同能级城市中居首,达到了16%,同比增幅为26%,显著高于去年同期水平。

具体来看,一线城市中除北京外,上海、广州、深圳的库存消化周期均在1年左右,库存风险基本可控。上海因成交放量,同环比齐降,消化周期降至9个月。北京、广州、深圳虽然环比均有了不同程度下降,但是同比较去年大幅攀升,仍处于阶段性高位。北京因本月供应大幅放量,成交略有不济,库存消化周期依旧维持在29个月。

仅2成二线城市库存消化周期超过18个月,多数城市消化周期环比均有所缩短,但同比则涨多跌少,值得关注的是济南、太原、海口,本月消化周期维持高位且同环比齐增,库存风险浮出水面。

三四线库存消化周期表现与二线类似,因本月成交较上月稳步恢复,因而去化周期环比跌多涨少,但是因库存量仍处于相对高位,因而多数城市去化周期相较去年同期仍有不同程度的延长,泸州、日照、洛阳、台州同环比维持增势;建德、宜昌、宁德、盐城、连江、东营、中山、东莞、江门等城市则同环比齐降,去库存效果显著。

图3-2 2020年6月商品住宅库存量去化周期TOP20城市情况(单位:月)(略)

表3-1百城2020年6月商品住宅库存量去化周期和同环比变动情况(单位:月)(略)

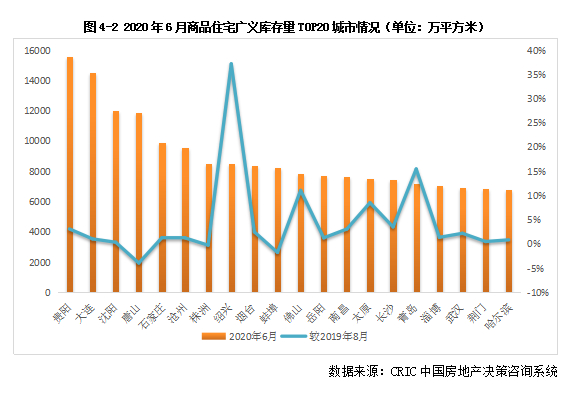

4、广义库存:百城6月末小幅微增至34亿平方米,基本恢复至疫前水平

而从广义库存的角度来看,自2019年8月以来,百城库存量就一直围绕着34亿平方米波动,至6月末,库存量达到了344178万平方米,环比小幅微增2%,较2019年8月增长4%。其中,一线增长最为显著,较2019年8月已增长17%,整体库存压力依旧较大。

分城市来看,贵阳、大连、沈阳、唐山广义库存量遥遥领先,突破1亿平方米,石家庄、沧州、株洲、绍兴、烟台、蚌埠次之,广义库存量也达到了8000万平方米以上。

环比角度,多数城市广义库存量环比变动不大,涨跌幅基本不超过5%,绍兴、无锡、永泰、保定、张家口、漳州等城本月增长较为显著,绍兴环比大幅增长了37%;仅南通广义库存较上月出现了稳步回落,降幅达到了28%;若与2019年8月对比,则呈现出涨多跌少:以廊坊、张家口、保定、郑州为代表的中部城市广义库存量显著增加,涨幅超60%,而短期内市场恢复良好的深圳、南京、成都等城市广义库存量则有了稳步回落,目前的库存风险相对较低。

表4-1百城2020年6月商品住宅广义库存量和变动情况(单位:万平方米)(略)

综上,可以看出,2020年上半年因新冠疫情影响,整体库存量经历了一轮跳升后,目前随着楼市供求逐步恢复,狭义和广义库存量总量持稳,不过相较于去年还是有了显著增长,后期去库存压力依旧巨大。分能级来看,一线城市因短期成交火热,库存量环比下跌,去化周期居首,达到了15个月;核心二线库存风险基本可控,去化周期相对偏低;三四线总量维稳,但分化加剧,诸如廊坊、张家口、保定、郑州为代表的中部城市广义库存量显著增加,后期应谨防库存风险。

预判未来,我们认为,随着前期因疫情积压的购房需求逐步释放完毕,加之局部过热市场诸如宁波、深圳、杭州等已经面临调控升级,短期内的市场大热恐难以延续,未来整体供求以稳为主,7月库存规模仍将保持稳中有增态势,库存消化周期有望小幅回落;而针对于部分项目扎堆,供过于求,当前已然“凉凉”的中部三四线城市,库存风险也将逐步累积,市场整体承压。

- 1[易居研究院]全国超9成城市二手房价格下跌,75%城市新房价格下跌

- 2[中房研协]10月新房交易价格指数环比微降,二手房交易价格指数和租赁价格指数环比跌幅扩大

- 3[中房研协]政策暖风难挽市场颓势,10月核心指标跌幅扩大

- 4[克而瑞]集中供地下的典型城市地价发展指数研究

- 5[克而瑞]11城成交环比小增7%,杭州、厦门等回升显著(11.1-11.7)

- 6[克而瑞]公募REITs扩容,能否化解住房租赁痛点?

- 7[中房研协]重点城市成交面积环降12.66% 大连、东莞跌幅约八成

- 8[克而瑞]物管并购白热化,地产风险蔓延仍需警惕

- 9[中房研协]“共同富裕”框架下的房地产走向

- 10[克而瑞]集中供地下的典型城市地价发展指数研究