市场 2024-07-08 08:52:16 来源:丁祖昱评楼市

2024年以来,房地产市场整体延续弱复苏走势。

上半年,重点城市新房成交累计同比降39%,二手房成交面积累计同比下降8%,在“以价换量”基础上,二手房成交韧性整体好于新房。

房地产市场虽然出现一些积极信号,但是整体下行压力不减。

2024年上半年,房地产政策主基调延续宽松,4月政治局会议以来,政策侧重点转向“去库存”,“517新政”后居民信贷政策迎来史诗级利好,首付比例低至15%、取消房贷利率下限,四大一线城市相继落地调整限购和信贷政策。

据CRIC不完全统计,上半年地方222省市共发布341次宽松政策,购房限制性政策持续松绑,财税端购房激励政策批量发布。

一系列政策之下,重点城市出现止跌企稳信号,目前市场仍处于存量需求释放周期,加之当前供应、成交基本也降至阶段性低位,后期大概率延续企稳态势。

下半年,中央层面更多去库存、稳市场政策可期,地方政策将持续加码,从供给需求两侧发力稳市场。政策提振作用仍将持续发酵,并刺激成交稳步复苏,核心一二线城市新房成交有望企稳、二手房成交份额继续扩大。核心一二线成交企稳将拉动全国商品房销售降幅进一步收窄,不过受限于行业下行、销售、融资不振带来的现金流压力等影响,房地产开发投资仍将低位运行并处于筑底阶段。

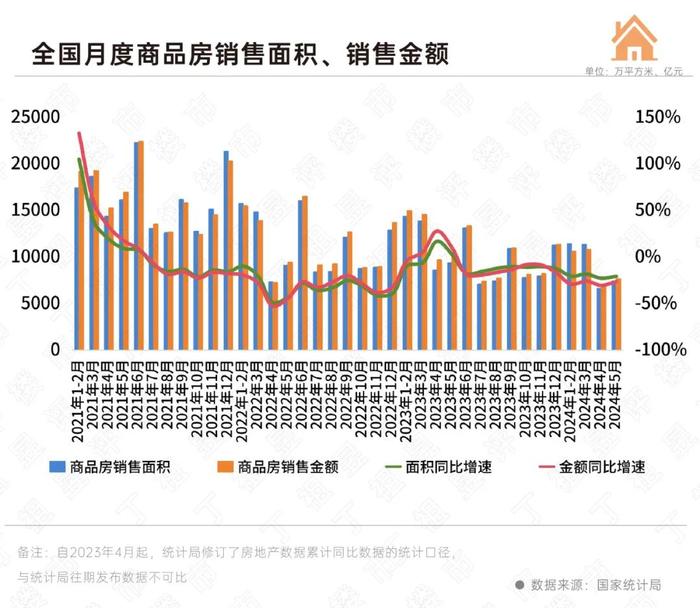

宽松新政刺激全国商品房销售面积、金额低位回升,同比降幅持续收窄,新开工、竣工止跌企稳,不过房企投资开发热情不及一季度,开发投资额累计同比降幅连续3个月走扩至10.1%。

国家统计局数据显示,前5月全国商品房销售面积和金额累计同比降幅分别为20.3%和27.9%。

二季度新开工、竣工止跌企稳,前5月累计同比跌幅收窄至24.2%和20.1%。新开工、竣工双双较弱的格局并未出现实质性扭转,降幅始终保持在低位运行,但有逐步企稳之势。

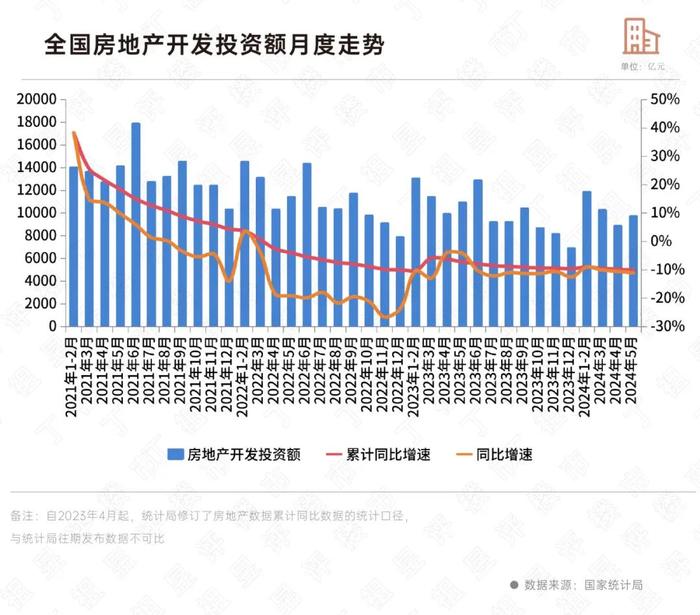

前5月,全国房地产开发投资40632亿元,同比下降10.1%,降幅较1-4月扩大0.3个百分点,累计增速为2020年3月以来新低。从变化情况来看,二季度开发投资额虽有止跌态势,但是累计同比降幅连续三个月扩大。

预判三季度,商品房销售面积、金额仍有进一步回升空间。

首先,去年三季度属于2023年年内低点,基数相对较低;其次,近期从中央到地点降首付、降利率,特别是上海、深圳、杭州等核心一二线限购松绑等利好政策叠加,刺激前期存量客户积极入市,还有一波购房需求有待释放;此外,二手房延续高位震荡,业主置换资金之后仍有可能转投至新房市场。

受制于行业下行、销售、融资不振带来的现金流压力等影响,三季度房地产新开工面积将继续保持低位运行,但因去年同期基数较低,同比降幅或收窄至2成以内。

在“保交楼”政策推动下,预计2024年三季度竣工面积仍有支撑,整体同比降幅也将稳步收窄。

基于新开工、竣工保持低位、拿地收缩等多重影响,三季度开发投资额预期延续低位,不过考量到去年基数较低,预期开发投资额累计降幅也将有止跌回稳态势。

2024年二季度,整体楼市延续弱修复行情,供求环比持增,同比延续降势,二手房以价换量持续分流新房客户。

预计成交总量规模将延续弱复苏,新政效应持续发酵,成交量持平甚至微超二季度,且因去年三季度基数较低,同比降幅将进一步收窄。

1、新增供应:Q2环比增35%,上半年同环比仍降超3成,二线供给约束更显著

2024年二季度全国商品住宅供应较一季度有所回升,但4-5月同比和前5月累计同比降幅仍在3成以上,2022年以来地市显著缩量加剧新房供给约束,部分城市“以销定产”仅有少量推货,部分城市恰逢供应空窗期“无货可供”。

据CRIC监测,4-5月115个重点城市新增供应3240万平方米,较一季度月均增长14%,较去年下半年月均下降27%。从上半年累计数据来看,同环比降幅均在3成以上,供给延续缩量走势。

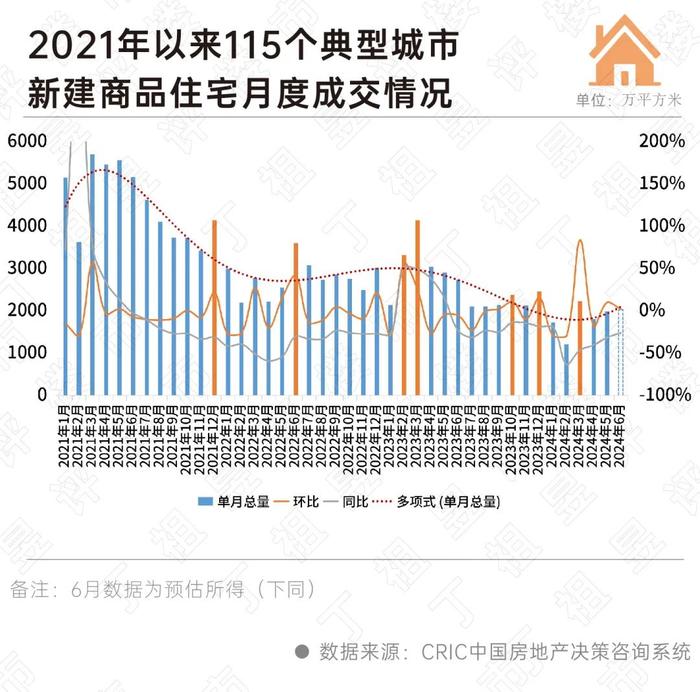

2、新房成交:Q2环增27%且月度同比降幅持续收窄,厦宁合青等增幅超50%

2024年二季度楼市成交延续弱复苏,因4月末以来从中央到地方密集利好政策叠加,尤其是核心一二线诸如北京、上海、广州、深圳、杭州等“四限”均有不同程度松绑,刺激一波存量需求提前释放。4-5月115个重点城市商品住宅成交面积3789万平方米,较一季度月均增长10%,同比降幅为36%,前5月累计同比降幅收窄至42%。从上半年累计数据来看,同环比降幅分别为40%和17%,整体跌幅有所放缓。

微观项目层面来看,因各城市房企推盘延续“减量提质”策略,加之越来越多的项目借助政策东风,积极自救,特价房+强渠道或成“标配”,整体去化率延续低位回升态势,二季度27个重点城市平均去化率为26%,较一季度24%微增2个百分点。

3、二手成交:Q2先降后升总量环增35%、同比正增3%,二手房市场份额持续增加

2024年二季度,18个重点监测城市二手房累计成交面积为2433万平方米,环比增长35%,同比增长3%,较去年下半年季均增长23%。上半年二手房累计成交4231万平方米,累计同比下降8%,较去年下半年增长7%。

深圳、杭州保持领涨,二季度成交环比分别增长40%、75%,同比增幅均在5成以上。

二手房市场份额持续回升。北京、上海、合肥、南京等城市二手房成交占一二手总成交规模的比重跃升至70%以上,南京、合肥等二手房市场份额较2023年增长约20个百分点。

4、房价:一二手房价均持跌且跌幅走扩,沪泉等供给结构变化推升新房均价正增

从CRIC监测的2024年前5月重点城市新建商品住宅成交统计均价看,一线及东部城市房价仍领先,上海、泉州等涨幅排名靠前的主要是受供给结构影响。

典型如上海,前5月单价10万元/平方米以上产品供应增长5%,除此之外,西安、长沙等市场表现相对平稳的城市房价仍有一定涨幅。

与此同时,厦门、三亚、南京、北京等受到供给约束,叠加市场下行因素影响,房价有所走低,房价跌幅在10%以上,厦门前5月成交均价回调16%,领跌重点城市。

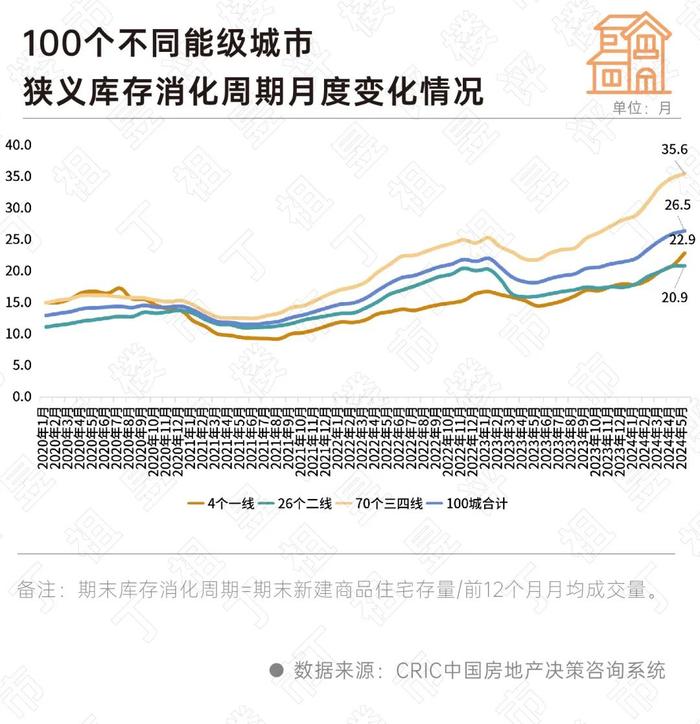

5、新房库存:百城消化周期增至27个月新高

2024年上半年,狭义库存波动下行至阶段性底部。据CRIC监测数据,2024年5月末百城商品住宅库存量达到了50422万平方米,同环比均降1%。

以成交12个月均值测算百城去化周期,5月末去化周期达26.5个月,环比增2%,同比上涨45%,不同能级城市皆呈现同环比齐增态势。

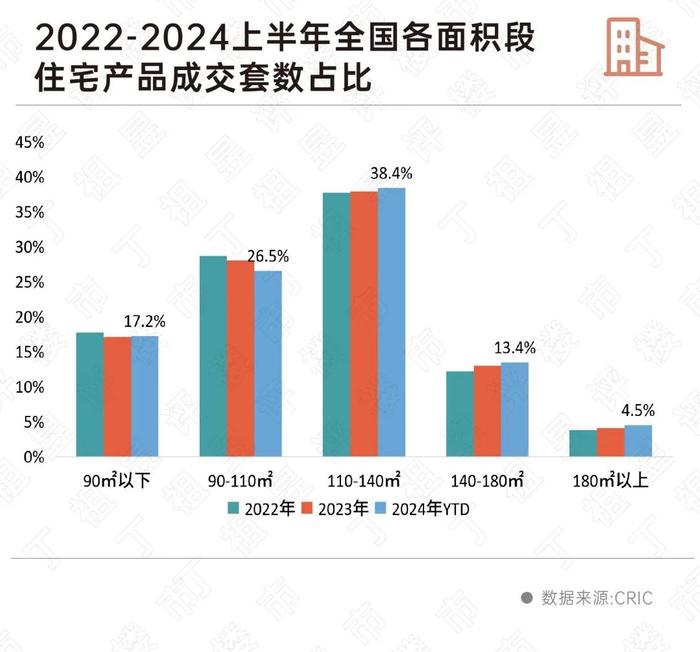

6、产品:改善比例进一步扩大,四房成交比重持续走高

2024年上半年,根据CRIC重点监测的194个城市数据显示,三房产品成交套数依旧占据市场主导地位,占比54.1%,但较去年下滑1.8个百分点,且降幅较一季度拉大。四房产品成交套数占比进一步提升至28.1%,较去年增长1.7个百分点。

从成交面积结构看,2024年上半年110-140㎡产品成交比重较上年进一步上涨0.5个百分点至38.4%,坐稳市场主力面积段;140㎡及以上面积段产品成交比重也均有所上扬。

7、三季度展望:供应规模仍将萎缩,核心一二线城市新房成交企稳、二手房市场份额扩大

预计2024年将成为“供应小年”,三季度供给量或将迎来再度回落。各城市分化还将持续加剧,“以销定产”模式之下,短期内热度较高的核心一二线城市仍将是房企推盘的重点区域。

成交端,我们认为,三季度新房成交总量规模将延续弱复苏,新政效应持续发酵,预期成交量将持平二季度,且因去年三季度基数较低,同比降幅将进一步收窄。

热点城市个数和热点项目个数减少,呈现出脉冲式复苏态势:核心一二线城市迎来明显增长,三四线城市成交规模将延续筑底行情。

二手房成交将延续震荡上行,市场份额仍将继续增长。尤其低总价房源集中成交持续分流新房刚需,但也可能带动一线和部分二手以房换房改善需求重新入市选择新房,叠加部分城市“以旧换新”措施落地,也将带动改善性新房去化提升。二手房因价格优势市场份额仍将继续增长。

产品端,做“好房子”已经成为行业共识,未来,预计会有更多房企加入“好房子”队伍中来,市场将涌现更多优质的产品,且不拘泥于特定面积段、价位,在保证品质、服务的前提下,拥抱产品创新,产品形式将更多元化,让不同需求阶段的客户都能住上好房,更好地满足人民群众对优质住房的新期待。

1、企业销售:6月单月业绩环比增长36.3%,上半年累计同比仍降四成

2024上半年,中国房地产市场整体仍处于弱势整理阶段。百强房企累计销售18518.3亿元,同比降低39.5%,降幅收窄4.7个百分点。企业销售整体延续筑底调整、保持低位运行,市场信心和预期修复还需时间。

6月单月业绩规模继续保持在历史较低水平,TOP100房企实现销售操盘金额4389.3亿元,环比增长36.3%,同比降低16.7%。

2、企业拿地:单月拿地止跌回升,上半年七成百强企业投资额下跌

6月典型房企拿地金额止跌回升。重点监测30家房企单月投资金额288亿元,环比上升101%,保利发展、中海、华润等央国企继续在核心城市发力。

上半年整体来看,房企投资愈发谨慎,仅有三成百强房企拿地,投资金额占到百强房企拿地的82%。此外,已拿地的百强房企中,有70%企业上半年投资额较去年同期下滑,销售TOP10均有不同程度下降,即便是央国企在2024年投资节奏大幅放缓。

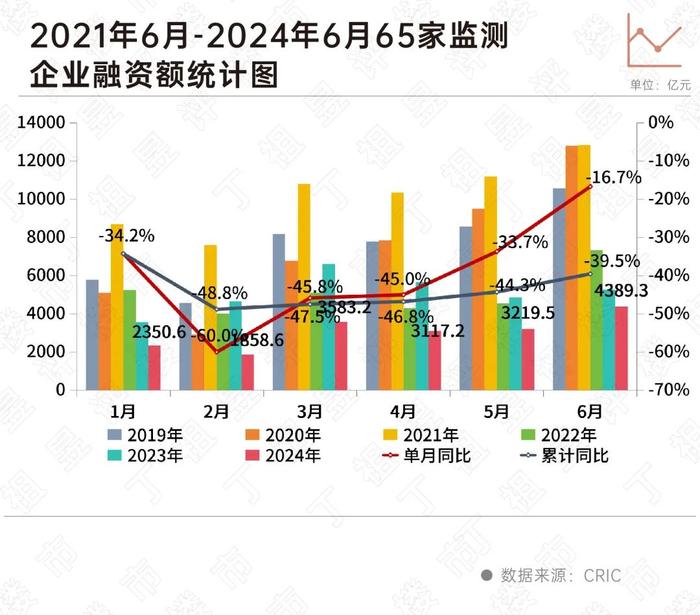

3、企业融资:单月规模回归低位,上半年整体同比减少36%

2024年6月65家典型房企的融资总量为319.52亿元,环比减少37.3%,同比减少48%。从上半年累计数据来看,65家典型房企的累计融资总量为2155.01亿元,同比减少35.9%,新增债券类融资成本3.17%,较2023年全年下降0.43个百分点。

4、三季度展望:中短期市场行情仍然不明朗,行业信用修复仍需时间

企业销售端,整体市场行情走向仍然并不明朗,经营环境充满各种不确定性。

一方面出险房企仍应以保交付为主要目标,同时继续开源节流缓解流动性压力。另一方面,其余房企仍需尽可能保证货量供应、做好营销,以促进项目成交去化。同时,企业也需要持续关注产品升级迭代、加强产品力打造,在日趋加剧的行业竞争中强化发展优势。

投资端,在这些优质地块的刺激下,土拍市场热度有望出现点状回暖,并修复核心板块发展预期,上半年拿地较少的部分规模化央国企拿地积极性或将有所修复。不过,受制于供地规模有限、企业资金压力仍未得到实质性缓解,下半年房企投资力度整体仍将延续谨慎。

融资端,融资协调机制政策后续落地效果仍有待观察,从债务到期来看,2025年债务到期规模高于2024年,行业信用修复仍需时间,对于仍能正常运营的房企而言,当务之急仍是把握好现有政策做好债务接续,如通过增信支持政策,借助信用保护工具、连带责任担保等增信方式通过发行新债券实现“借新还旧”,还可通过发行ABS、REITs等方式盘活经营性物业,积极尝试经营性物业贷款用于偿还存量贷款和公开市场债券。

整体来看,行业正处于筑底修复阶段,近期从中央到地方刺激政策密集的出台,一定程度上提振了市场信心。

重点城市新房、二手房销售出现止跌企稳信号,后续随着政策效应持续释放,不同城市仍然呈现出显著的分化行情,尤其是北上广深杭等核心一二线城市受短期新政影响,仍有一波购房需求有待释放。二手房回暖之后,部分潜在置换需求被激发,有望带动新房成交回稳。

企业端销售短期内出现积极信号,不过从销售传导至企业投资同样需要经历底部修复阶段,因此短期房企投资意愿难有大力度的提升,谨慎和聚焦是主旋律,融资端仍面临较大压力,且2025年债务到期规模高于2024年,行业信用修复仍需时间。

半年盘点|土地市场全面缩水 局部点状火热

2024-07-05预计下半年延续低温运行。百强房企6月业绩环比涨超三成,投资仍未见起色

2024-07-04单月销售业绩改善,投资意愿保持低位。年内超10城出台购房、租房落户政策

2024-07-01落户放松将成为趋势。如何盘活闲置存量土地?自然资源部出台18条新政

2024-06-28鼓励开发,促进转让,规范收购收回。北京购房政策再优化:首套房最低首付比例降至20%

2024-06-27住房需逐渐释放,市场企稳可期。主管部门:保交房是当前促进房地产市场平稳健康发展的首要任务

2024-06-26保交房政策节奏加快。2024年五月房地产大事件盘点

2024-06-25回顾,是为了更好的前行!广东江门拟收购商品房用作保障性住房

2024-06-25根据公告,征集范围为江门市蓬江区、江海区、新会区、台山市、开平市、鹤山市、恩平市行政区域内已建成未出售的商品房项目。

中国城市住房价格288指数

(2023-02)1571.9点

- 0.13%

- -0.91%

| 日期 | 指数 | 环比 | 同比 |

|---|---|---|---|

| 2023.01 | 1569.9 | -0.97% | -0.14% |

| 2022.12 | 1572.1 | -0.92% | -0.11% |

| 2022.11 | 1573.9 | -0.12% | -1.08% |

| 2022.10 | 1575.8 | -0.20% | -1.01% |

| 2022.09 | 1579.0 | -0.02% | -0.87% |

| 2022.08 | 1579.3 | -0.04% | -0.62% |