- 城市:全国

- 发布时间:2016-01-18

- 报告类型:商业地产

- 发布机构:克而瑞

一、 供应

中心区供给缺口较大,预计非中心区供给增加

政府多年来强调的通过卖地增加私人写字楼供给的政策效果一般。在2015年,政府只卖出一处位于九龙湾的写字楼用地。事实上,2014年以来, 新的发展项目全部位于九龙湾、沙田、荃湾和深水埗等非核心地区,体现了供给的地域转移趋势。2016年施政报告特别提出,九龙东新商业区具备巨大潜力,可 供应五百万平方米商办新楼面,提出将九龙东发展为优质商业区的愿景。

落成量方面,在新写字楼供给连续六年低于平均水平之后(每年建筑面积约13.32万平方米而长期建筑面积平均每年18.58万平方 米),2015年的供应量出现较大回升,并将创近五年新高。2016年新增供应预计可达16.97万平方米, 主要来自观塘、沙田和黄大仙区,预计分别占32%、23%和20%。然而2016年的新供给对于租赁市场的影响预计将会小于2015年,因为很大其中一部 分都来自位于九龙湾的高银国际金融中心(5.94万平方米),而该楼盘由于地理位置原因并非跨国公司的入驻首选。

而就中心区写字楼而言,除了2015年第四季度完工的上海商业银行大厦和预计2016第三季度完工的华懋广场一期和二期外,新的供给已经非常有 限。中心区办公楼2015 年第三季度空置率在 1.2%,接近 1998 年 0.8% 的历史最低点。虽然疏散核心区的计划正在持续进行,但是新CBD写字楼大多在2017和2018年才能完工,短期内没有强力的替代供给,因而核心区市场依 旧紧俏,较低的空置率水平将继续维持。

二、 需求

中心区写字楼:跨境金融一体化,中资机构撑起一片天

虽然世界经济形势欠佳,香港经济放缓,企业裁员普遍,对办公楼需求逐渐降低,但自2014年沪港通开通以来,不少中资机构为了提振全球品牌知名 度,追求高回报前景并挖掘内地经济放缓背景下港元进一步升值的潜力, 纷纷到香港来设点办公,推动了香港写字楼的租售市场。过去入驻的以央企为主,如今则多了不少民营企业,比如金融证券机构、律师行及会计事务所等。而为了建 立企业形象,中资企业大多选址中环。有数据显示,2015 年中资机构占中环新租约市场约四至五成,是甲级写字楼市场需求的主要来源。预计 2016 年内地企业将继续大量购买全幢写字楼以及在中央商业区租用写字楼空间,在未来五年会产生 4.1 万平方米来自内地的需求,为未来三至五年写字楼租赁和收购的主要动力。

需求出现地域转移,由中心区迁往非中心区域

中环区域租金今年达到约 1180 港币每平方米,这一价格已经达到中环原有企业的普遍负担上限,且仍有上涨空间。相比来说,租金约为 645 港币每平方米的湾仔和铜锣湾可能是更好的选择。尽管近年来办公室的搬迁及翻新成本也在不断上升,但这一成本完全可以被降低的租金抵消。事实上,不少外资大 行和香港本地金融机构都已经由于资金短缺将后台部门由核心区搬到了九龙甚至新界,比如美银美林和金管局,都租用了位置较为偏远的葵涌九龙商业中心。

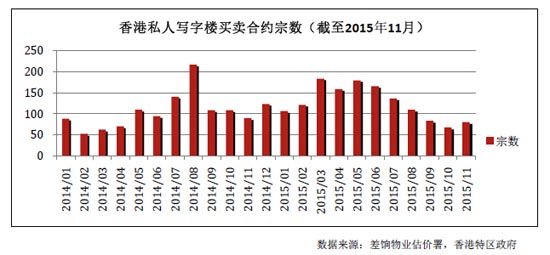

具体到买卖宗数上可以发现,在3-6月出现一个高峰之后,受地域转移期阵痛影响,合约宗数逐步陷入低谷,而从11月开始出现回升趋势。合约宗数 15年总体较14年有约16.4%增长,其中高于 1 亿港元的写字楼买卖交投的宗数和总成交额也分别较 2014 年全年增加 25% 和 67.6%。预计在2016年第一季度将继续基本保持每月80-100宗左右的交易量并缓慢回升, 随着向非中心区转移的完成,未来交易宗数有望继续回升。

三、 结语

2015年香港写字楼市场表现良好,中心区写字楼租金价格上涨高达15%。中资企业和保险公司对全幢写字楼物业的自用需求强劲,加上写字楼租赁 市场复苏,投资者重拾对写字楼的投资信心。由于未来中心区供应有限,香港甲级写字楼的供应会更大程度依赖于非中心区(尤其东九龙地区)。因此在2016 年,中心区的租金增速应高于非中心地区。目前的低空置率和依然紧俏的供求关系或将助力中心区域写字楼租金在大陆经济增长放缓的情况下继续维持5到10个百 分点的增长,而非中心区域办公租金可能上涨约5%。