- 城市:全国

- 发布时间:2020-07-20

- 报告类型:市场报告

- 发布机构:克而瑞

因新冠疫情“黑天鹅”事件来袭拖累国内经济下行,从中央到地方都面临着严峻的财政压力,尤其是对于部分本就“债台高筑”的偏远三四线城市,疫情导致地方财政支出激增,土拍延期又导致政府性基金收入骤减,无论是出于刺激经济增长还是填补财政缺口的需要,提起“房地产夜壶”都对地方政府的诱惑巨大。

究竟哪些城市有望持续加码利好政策刺激楼市、地市成交?后期政策落地之后又会对地方市场产生怎样的影响?

01

静态对比:核心一二线债务超千亿但“资可抵债”

北方三四线债务率偏高

……本节有删减……

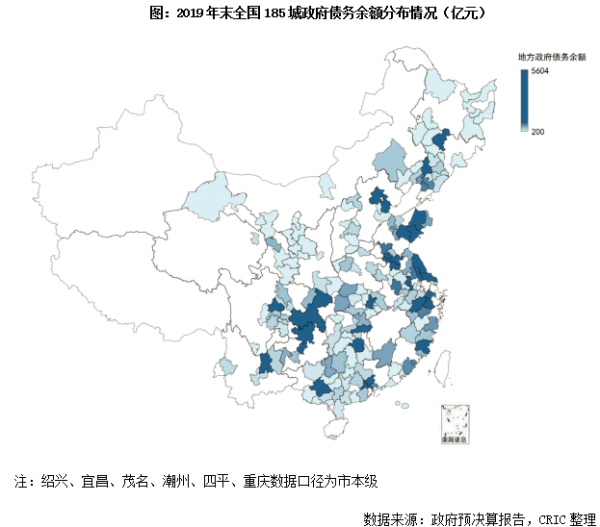

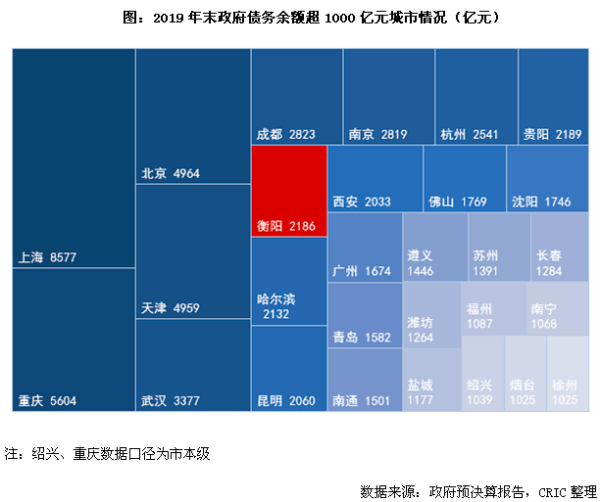

2019年末,横向对比全国185个城市地方政府债务余额及一般预算收入、政府性基金收入两项财政收入,从政府债务规模的绝对量与对比财政收入的相对量两方面分析,可以看到当前多大多数城市债务水平中等,强弱三四线间政府债务绝对规模体量悬殊,内陆三四线城市大多高债务。而强二线城市债务规模超千亿,但自身财政收入已可充分覆盖。1、2019年政府债务余额:半数以上城市处200-1000亿,北上渝等超千亿(部分略)从2019年末政府债务余额的绝对量情况来看,绝大多数城市当前债务余额量中等。185城中的55%共102城政府债务年末余额体量适中。此外,以强二三线为主的15%城市政府负债余额体量较高,超过1000亿元;以弱三四线为主的30%城市政府负债余额相对较低,不足200亿元。

(1)北、上、渝、禅等核心一二线和强三线2019年债务规模超千亿

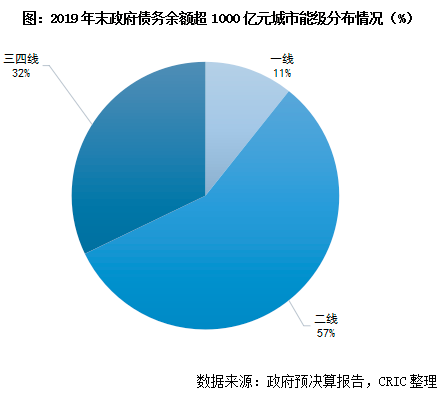

债务余额超千亿的城市主要以一线及核心二三线城市为主。从数量上来看,至2019年末全国185个城市中共有27个城市政府债务余额超过1000亿元。值得关注的是,除北京、上海、广州3个一线城市以及16个二线城市以外,三四线城市占比达到了3成。

(1)北、上、渝、禅等核心一二线和强三线2019年债务规模超千亿债务余额超千亿的城市主要以一线及核心二三线城市为主。从数量上来看,至2019年末全国185个城市中共有27个城市政府债务余额超过1000亿元。值得关注的是,除北京、上海、广州3个一线城市以及16个二线城市以外,三四线城市占比达到了3成。

(2)酒泉、鹤岗、定西等北部地区欠发达城市债务规模不足200亿(略)

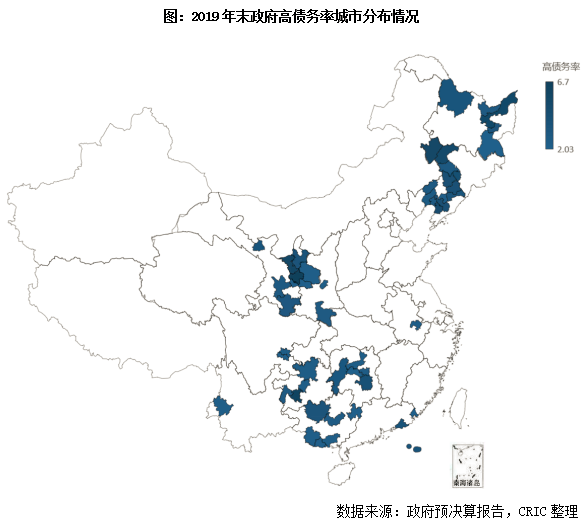

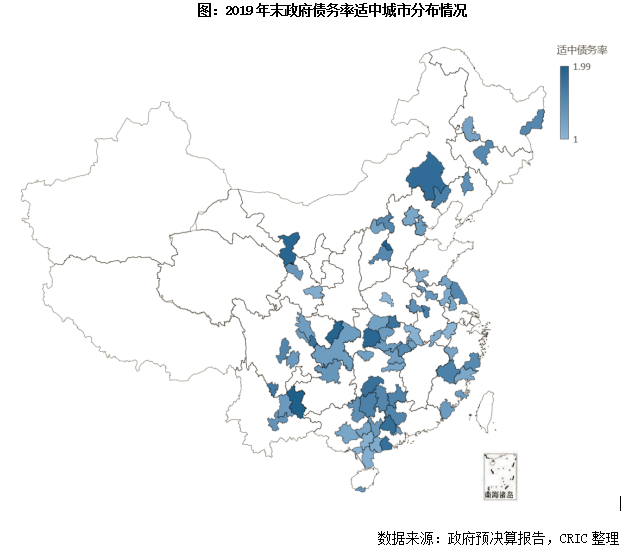

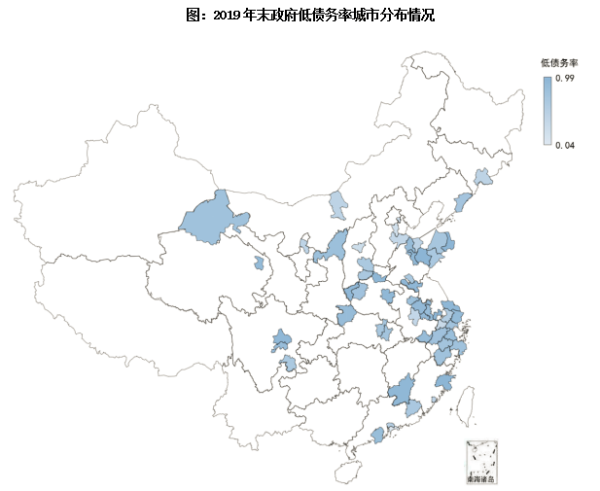

2、2019年债务率:7成城市维持1-2,衡阳、哈尔滨等债务居高,深圳0.04居末(部分略)综合2019年末城市政府收入与负债情况来看,185个城市中共计50城政府债务余额超过政府年收入2倍以上;约31%的城市政府债务率较低,政府年收入超过年末债务余额。其余城市当前政府债务率处于正常水平。

1)高债务率:以边远三四线为主,固原、安顺等债务率高达6以上(部分略)

高债务率城市在能级分布上以三四线城市为主,在地域分布上以内陆较边远城市为主。这一部分城市普遍由于城市经济发展较缓慢,政府自身年收入规模极低。如2019年末固原债务率达到6.7,为185个城市中最高。而其2019年政府一般预算收入与政府性基金收入总和仅22亿元。另外值得关注的是,这一类城市地方政府债务余额普遍不高,多数处于300亿元以下。这一类城市债务率较高主要由于一方面城市自身发展需要下政府被动举债;另一方面城市经济发展尚且初步,政府自身年收入无法覆盖当年债务。因此在历年累计下这一类城市政府历史债务远高于其当年收入。

1)高债务率:以边远三四线为主,固原、安顺等债务率高达6以上(部分略)

高债务率城市在能级分布上以三四线城市为主,在地域分布上以内陆较边远城市为主。这一部分城市普遍由于城市经济发展较缓慢,政府自身年收入规模极低。如2019年末固原债务率达到6.7,为185个城市中最高。而其2019年政府一般预算收入与政府性基金收入总和仅22亿元。另外值得关注的是,这一类城市地方政府债务余额普遍不高,多数处于300亿元以下。这一类城市债务率较高主要由于一方面城市自身发展需要下政府被动举债;另一方面城市经济发展尚且初步,政府自身年收入无法覆盖当年债务。因此在历年累计下这一类城市政府历史债务远高于其当年收入。

(3)低债务率:深圳、合肥等核心城市“高收入高支出”负债率极低(部分略)

核心一二线及强三线城市当前政府负债程度低,以“高收入高支出”为主要特点。在区域分布上以京津冀、长三角、粤港澳以及黄河中游地区城市为主。这一类城市政府当年财政收入已超过地方债务余额,其中深圳、合肥、湖州等城市政府收入更是数倍于债务余额。这一类城市作为区域核心城市,普遍已发展成熟、拥有完备的产业实力,因此部分城市即便债务体量较大,但得益于较高的财政收入,纵使城市高速发展中财政支出较高,但成熟经济体带来的高财政收入使得基本无偿债压力,譬如上海、武汉、成都等。

附表:2019年末185个城市地方政府债务余额及债务率(亿元)(略)

02

动态变化:7成城市债务水平持平或稳中有降

高债哈尔滨偿债风险逐年增大

……本节有删减……

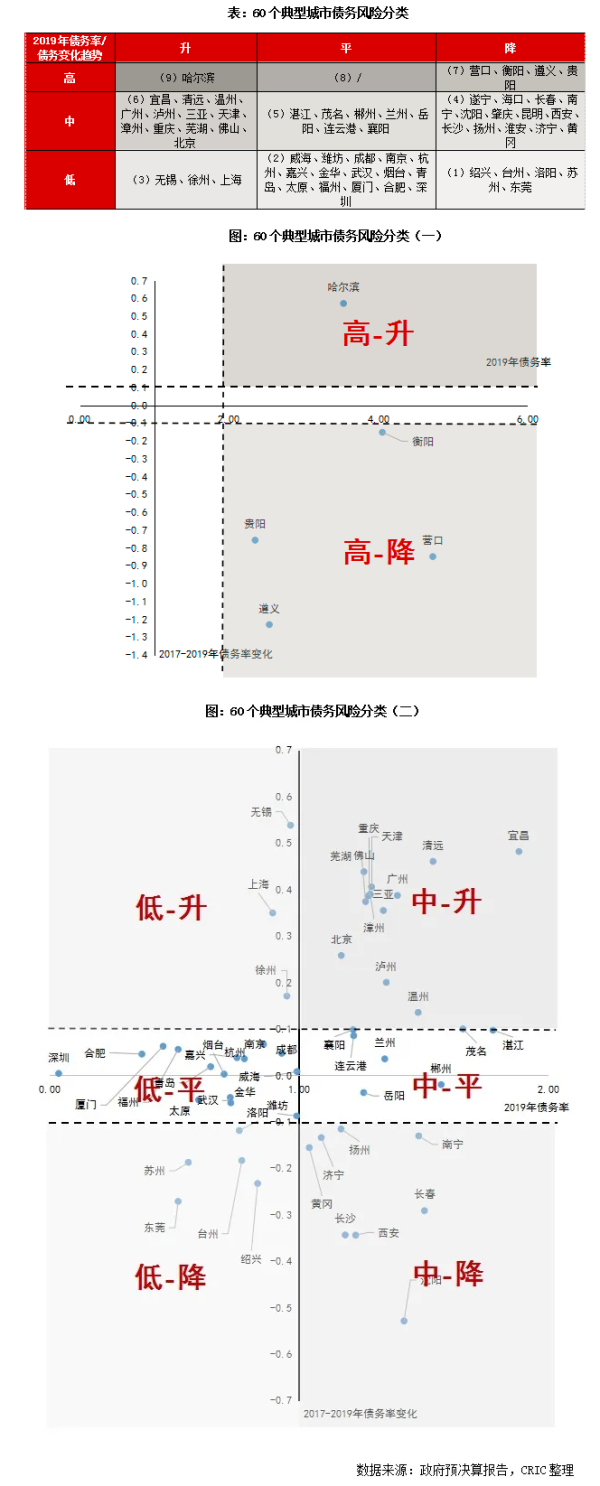

在根据2019年政府债务规模以及债务率高低将185个城市的静态债务水平分为高中低的基础上,以债务体量、负债率、当前楼市成交活跃度等多个维度出发筛选了60个典型城市。按照历年债务率的升降变化规律,将城市政府动态债务风险由“高-升”至“低-降”分为九类。总的来说,7成城市债务水平持平有降,高债城市如哈尔滨偿债风险逐年增大,低债城市财政收入高增逐年稳健。

1、高债城市:哈尔滨债务率高位递增风险加剧,营口、衡阳等债务情况稳步改善

上文提及的高负债率城市中,政府债务风险最高的城市当以哈尔滨为代表。2017年末其地方政府债务余额为1719亿元,当年债务率已高至2.96。而后随着哈尔滨陆续上马了哈长一体化、发展宾县、阿城等卫星城、扩张铁路公路航运等40个重大项目共64个重点工程,其政府债务逐年急剧上升,至2019年末已达2132亿元,较2017年末多增413亿元。然后最为突出的偿债风险点在于一系列发展规划的实施并未立竿见影地提升政府财政收入,因此在负债增长大于财政收入增长的情况下,至2019年末哈尔滨年末政府债务余额已达财政收入的3.53倍。

营口、衡阳、遵义、贵阳等高负债率城市则略有改善趋势。这4城尤其是3个三四线城市由于发展经济、产业转型等规划实施近年始终处于政府债务高企状态,其中尤其以2019年末债务率高达4.73的营口最为严重。得益于城市产业升级转型后以土地出让金为主的政府性基金收入显著增加,推动如遵义2019年相比2017政府财政收入多增200亿元。政府财政收入的快速增长一定程度上改善了政府债务情况,但整体仍处于高位,需要一定警惕。

2、中债城市:宜昌、清远等债务率爬升或将趋于高负债,海口、长春等债务率下行(略)

3、低债城市:成都、南京等债务率逐步回落,徐州、无锡等债务率略增风险可控(略)

03

核心60城:纾困政策密集,楼、地市稳步复苏

高债务城市供地放量显著

……本节有删减……

1、政策:疫后各城“因城施政”,楼市主打人才新政“曲线救国”,地市确保土地供应(略)

(1)广州、东莞等人才政策与调控放松并行,多数城市优先保障刚需购房者需求(略)

(2)无锡、青岛、驻马店等对地市供需双补,确保土地供应、支持房企金融并行(略)

2、楼市:杭州等前5月成交超往年,哈尔滨、长春等成交下行城市具备政策宽松预期(部分略)

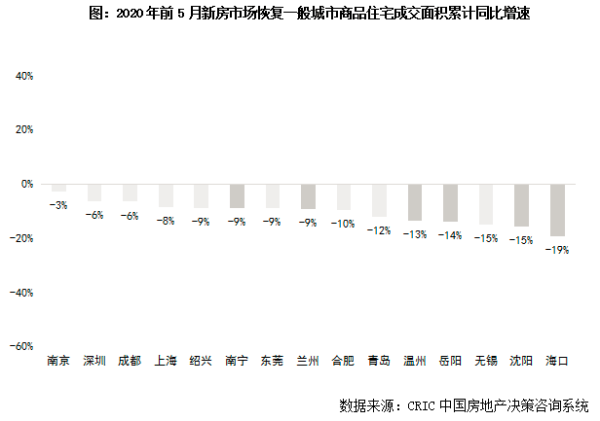

从当前各城市楼市成交恢复情况来看,受疫影响较少、内需充足的城市如杭州等新房销售表现已好于2019年同期,而持续受疫打击、需求透支的城市如哈尔滨、衡阳等楼市前景悲观。以2020年前5月商品住宅累计同比增速作为区分,楼市恢复情况不同的城市间,由于政府债务水平的高低,我们认为后续在政府是否救市、市场规模高低方面均有所不同。

(1)杭州、贵阳、洛阳等城疫后楼市表现已超去年同期,政策料将稳字当头

新房市场恢复较好的城市负债率多适中偏低,后续楼市政策以稳定现状为主,典型城市如连云港、茂名、贵阳、漳州、清远、泸州、杭州、厦门、洛阳等。这一部分城市2020年前5月商品住宅成交面积已超过2019年同期,当前市场成交火热、需求释放稳定。

可以看到2019年末除贵阳债务率达2.35偏高外,其余城市债务率均低于2以下。因此我们认为,后续调控政策将以维稳现状为主,政府不具备入场救市的动力,此外若市场短期过热,不排除有收紧调控的可能。至于市场后势走向,基本面良好、人口净流出的核心二线、强三线城市如杭州、厦门、连云港、贵阳等市场将持续向好;而诸如茂名、漳州、清远等通过以价换量而形成的热市景象难以长期保持。

(2)上海、南京、岳阳等楼市前5月成交降幅2成以内,政策放松机会不大

受疫影响新房市场恢复稍缓,但整体规模未受影响的城市,政府偿债无压力下预计后续出台楼市刺激政策机会不高,典型如南京、深圳、成都、上海、绍兴、南宁、东莞、兰州、合肥、青岛、温州、岳阳、无锡、沈阳、海口等。较为明显的是,这一部分城市均为省会核心二线城市以及环核心的强三线城市,疫情管控下楼市复工受拖延,但在第二季度积压需求的集中释放下,这一部分城市市场规模已基本达到2019年同期水平,前5月成交面积同比降幅均在20%以内。

考虑到绝大多数城市2019年末政府债务余额低于当年财政收入,在几乎没有偿债压力下我们预计,未来政策大体维稳,不会出台大幅度利好房地产交易的政策,人才新增等中长期利好政策将零星出台以增补内需。市场层面,凭借改善需求落地置业、刚需信心恢复下,未来成交规模累计同比大概率将转平微增。

(3)哈尔滨、衡阳等疫后基本“凉凉”,调控放松难以解决刚需购买力不足(略)

3、地市:稳步恢复,前5月成交同比降8%,核心一二线与中部三四线“冰火两重天”(部分略)

从典型60城2019年以来涉宅用地成交建面的变化趋势来看,2019年月度成交量维稳,基本都在6000万平方米上下波动,2019年年末成交量集中爆发,12月单月冲高至11847万平方米,而后2020年初受春节传统假期和新冠疫情的双重影响,1-3月成交量持续低位徘徊,4月稳步回升至7458万平方米,5月阶段性回调至5628万平方米,略低于2019年月均。而从典型60城1-5月涉宅用地整体成交建面来看,总成交量达23258万平方米,同比下降8%,疫后尚未复苏至去年同期水平。

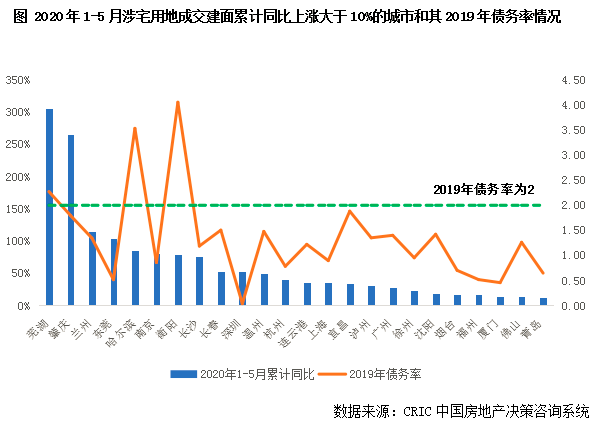

不同城市间的行情相对独立,分化持续加剧。我们依据1-5月涉宅用地成交量同比大小将60城分为以下三大类:一是成交累计同比增幅大于10%的城市,目前地市恢复情况良好,成交相对火爆;二是成交累计同比在-10%到10%之间的城市,当前地市成交不愠不火,大体恢复至疫前水平;三是成交累计同比跌幅大于10%的城市,房企拿地积极性不高,地市成交相对惨淡。具体来看,

(1)24城地市恢复良好,芜湖、哈尔滨、衡阳等高债务城市加大供应带动成交回升

60城中有24城目前地市恢复情况良好,成交相对火爆,即芜湖、肇庆、兰州、东莞、哈尔滨、南京、衡阳、长沙、长春、深圳、温州、杭州、连云港、上海、宜昌、泸州、广州、徐州、沈阳、烟台、福州、厦门、佛山、青岛,2020年1-5月涉宅用地成交量已显著高于2019年同期,芜湖、肇庆疫后土地市场强势反弹,前5月涉宅用地成交累计同比涨幅均超200%。

结合不同城市负债率情况综合分析,多数城市基本都处于2以下的健康区间,政府债务适中,仅芜湖、哈尔滨、衡阳属典型的高债务城市,政府在疫后明显加大了土地供应来缓解地方财政压力,从当前地市复苏程度来看,刺激效果还是十分明显的。

事实上,已有包括南京、衡阳、深圳、上海、福州、青岛等多个省市出台了地市方面的纾困政策,涵盖了降低土地竞买保证金缴纳比例;分期缴纳土地出让金;加大建设用地供给力度、顺延项目开竣工期限等多个方面,我们认为,基于当前这些城市的土地市场恢复良好,后期利好政策加码的可能性不大,总体基调依旧是“稳”字当头。

而就地市热度的持续性来看,哈尔滨、衡阳、芜湖等高债务城市政府推地积极性依旧偏高,土地市场的成交量有望保持稳中微增态势,但综合考量当前溢价率等指标,房企拿地积极性一般,因而成交量涨幅不会过大。上海、广州、深圳、南京、杭州等核心一二线城市短期内地市大热,房企资金面相对宽松,投资热情高涨,短期内市场热度还将延续。而对于肇庆、宜昌、泸州等缺乏基本面支撑的三四线,后期地市持稳或保持稳中微降是大概率事件。

(2)北京、贵阳、苏州等地市恢复至去年同期水平,政策持续利好可能性不大

第二类城市1-5月涉宅用地成交建面累计同比在-10%到10%之间,以北京、贵阳、苏州、西安、无锡、三亚、襄阳、南宁、成都、遂宁、潍坊为典型代表,当前地市成交不愠不火,目前大体恢复至疫前水平,这主要也与地方政府对于地市的纾困政策密切相关:

例如苏州疫后出台了《苏州市自然资源和规划局关于做好土地出让相关工作有效应对疫情的通知》,加快工业用地供应;调整交地及开竣工等履约要求;延长土地出让金缴纳时限;调整超过市场指导价报价规则等。西安同样发布了《关于有效应对疫情促进经济平稳发展若干措施》,内容包括调整土地公开出让方式;可分期缴纳土地出让金;缴纳50%的土地出让金并签订承诺书后,可预办理不动产登记手续等。无锡政府则规定因疫情影响无法按期签订《成交确认书》或《出让合同》的,竞得人可申请延期签订;无法现场交付土地和按期缴纳出让金的,企业可申请延迟交地和延期缴纳出让金;顺延项目开竣工时间。由此可以看出,各地政府基本都采取了让渡资金时间价值,以时间换空间的方法为房企纾困。

结合不同城市负债率情况综合分析,除贵阳外,其他政府债务压力均适中,加之目前地市基本恢复至疫情水平,后期政府推地迫切性不高,利好政策加码可能性不大。基于这样的政策预判,我们认为,一线和强二线诸如北京、苏州、西安、成都等城市地市成交仍有望保持稳中有增态势,而遂宁、潍坊1-5月涉宅用地累计成交同比依旧处于负区间,未来上涨动力略有不足。

结合不同城市负债率情况综合分析,除贵阳外,其他政府债务压力均适中,加之目前地市基本恢复至疫情水平,后期政府推地迫切性不高,利好政策加码可能性不大。基于这样的政策预判,我们认为,一线和强二线诸如北京、苏州、西安、成都等城市地市成交仍有望保持稳中有增态势,而遂宁、潍坊1-5月涉宅用地累计成交同比依旧处于负区间,未来上涨动力略有不足。

4、总结:高债务城市哈尔滨、衡阳等政府推地积极性较高,“双低”城市后期政策利好

综上,我们聚焦了核心46城,结合楼市、地市目前的恢复情况,我们可以将其分为以下四个象限:第一象限,“双高”城市,以杭州、泸州、厦门、贵阳为典型代表,目前楼、地市成交累计同比已然回正,好于去年同期。第二象限和第四象限,“一高一低”城市,其中漳州、清远、洛阳、茂名楼市恢复情况显著好于地市,而芜湖、肇庆、哈尔滨、衡阳、兰州、长沙、长春等城市地市恢复情况显著好于楼市;多数城市属于这一象限,且地市恢复程度好于楼市的城市居多。第三象限,“双低”城市,以海口、昆明、天津、武汉、合肥、岳阳、淮安等弱二线和一般三四线为主,楼、地市整体的恢复情况均不及去年同期。结合不同城市的债务情况综合分析,我们基本可以得到如下结论:

首先,第一象限的“双高”城市诸如杭州、泸州、厦门、贵阳等,因楼、地市恢复情况较好,后期政策以稳为主,预期不会有持续利好的政策出台,其中贵阳为高债务城市且地市成交增幅并不显著,后期政府预计会加大推地力度,激发土地市场活力。

其次,就第三象限的“双低”城市而言,因楼地市恢复情况不佳,各城市负债率基本处于中、低区间,债务风险基本可控,未来不排除地方政府“双管齐下”:一方面实施人才新政、放松限购、限贷等措施来刺激楼市成交,另一方面出台降低土地竞买保证金缴纳比例、分期缴纳土地出让金、加大建设用地供给力度、顺延项目开竣工期限等多重利好地市的政策。

继而针对漳州、清远、洛阳、茂名等楼市恢复情况显著好于地市的城市,多数是依靠房企自身以价换量来拉动销售,政策助力作用相对有限。考量到其政府负债率也处于中、低区间,未来预期政策重点大概率落脚于加快供地,或降低地价,或给予补贴,进而激发房企拿地积极性。

最后,针对于多数城市所处的第二象限,即地市复苏显著好于楼市复苏的城市,未来地方政府或将出台人才新政“曲线救国”,激发成交活力。这其中需要着重关注芜湖、哈尔滨、衡阳等高负债压力的城市,因财政收入相对有限,后续与财政补贴相关的购房补贴、地价下调等利好政策出台可能性不大,迫于债务压力,政府还将加大推地,土地市场的成交量有望保持稳中微增态势。

- 1[克而瑞]新房周报|二线成交低位回升(11.8-11.14)

- 2[克而瑞]10月销售、投资显示尚在探底中,料政策趋缓效果亦将显现

- 3[易居研究院]全国超9成城市二手房价格下跌,75%城市新房价格下跌

- 4[中房研协]10月新房交易价格指数环比微降,二手房交易价格指数和租赁价格指数环比跌幅扩大

- 5[中房研协]政策暖风难挽市场颓势,10月核心指标跌幅扩大

- 6[克而瑞]集中供地下的典型城市地价发展指数研究

- 7[克而瑞]11城成交环比小增7%,杭州、厦门等回升显著(11.1-11.7)

- 8[克而瑞]公募REITs扩容,能否化解住房租赁痛点?

- 9[中房研协]重点城市成交面积环降12.66% 大连、东莞跌幅约八成

- 10[克而瑞]物管并购白热化,地产风险蔓延仍需警惕