- 城市:0

- 发布时间:2018-12-31

- 报告类型:企业报告

- 发布机构:克而瑞

导 读

TOP100房企销售规模增长35%;TOP30销售规模占全行业半壁江山;千亿房企达到30家;预计明年房企销售增速将放缓。

☉文/克而瑞研究中心

榜单解读

下半年以来,市场下滑、行业规模增速放缓。截止12月末,TOP100房企的单月业绩同比增速从7月近60%的高位回落至21%左右。但规模房企全年累计销售增速仍保持较高水平,TOP100房企全年销售增长35%。碧桂园以7286.9亿元排在销售流量榜榜首,恒大继续占据权益榜第一。各梯队房企门槛、集中度进一步提升。其中,TOP10房企门槛超2000亿,千亿房企数量达到30家、TOP50门槛近550亿元。

我们预计,2019年中国房地产行业将从高速增长向平稳增长过渡,百强房企的业绩规模增速也将从近两年的40%左右回落至20%-30%。其中,龙头房企仍将延续2018年的平稳发展,以追求有质量增长为主。千亿房企的数量在今年达到30家之后,未来规模的扩容进程将放缓。而对于目前尚在成长和高速发展中的房企而言,业绩规模仍将处于企业战略的重要位置。

01 业 绩

TOP100平均增长35% 下半年增速逐月放缓

2018年,中国房地产行业整体业绩规模进一步增长,其中TOP100房企全年的销售金额进一步同比增长35%。自下半年以来,政策调控的效果开始显现,市场预期下滑、行业增速放缓。特别是第四季度,虽然房企推案量大幅增加、项目积极入市,但市场去化表现普遍不及预期。值得注意的是,即使TOP100房企12月单月销售规模创历史新高,但单月同比增速偏低,并从7月近60%大幅回落至21%左右。

02 集 中 度

TOP30集中度45%近半壁江山

2018年,TOP200各梯队房企规模持续增长,销售金额集中度较去年同期均有较大幅度的提升。其中,TOP10房企集中度达26.9%,TOP20房企集中度达37.5%。而TOP50和TOP100房企的集中度提升幅度较大,分别较2017年提升9.3个和11.3个百分点至55.1%和66.7%。

从2018年TOP200房企分梯队集中度的变化情况来看,百强房企内部出现分化。TOP3和TOP100之后的房企集中度较前两年基本持平。其中,TOP3房企增速较2017年放缓。TOP11-TOP50房企集中度增速仍然保持较高,较2017年均进一步提升。

03 门 槛

TOP10达2000亿,TOP30达千亿

2018年,TOP100各梯队房企销售金额门槛进一步提升。分梯队来看,TOP3房企门槛虽然已超5500亿元,但门槛增幅较前两年大幅降低。TOP20、TOP30和TOP50房企的门槛增幅都在44%左右。值得注意的是,2018年TOP10门槛超2000亿元、TOP30门槛已达千亿。另外,TOP100房企的门槛增长近43%达218.5亿元,而TOP200房企的门槛则继续保持在50亿元左右。

04 格 局

千亿房企30家,300亿或是增长瓶颈

三家龙头房企中,碧桂园全年实现销售业绩7286.9亿元,同比增长32.3%,自2017年以来稳坐榜首位置。万科和恒大累计业绩同比增幅也分别达14.5%和10%,规模增长稳定。目前,龙头房企主动进行战略调整、销售增速放缓。预计未来三家龙头房企都将以追求有质量增长为主,销售规模也会延续2018年的发展趋势,维持平稳增长。

除了龙头三强外,融创借助其收并购优势、充足的可售货值以及良好的项目品质,以4600亿元的销售规模排在第四位。保利以4050亿元迈入4000亿门槛,绿地全年也超3800亿元。相比TOP3龙头房企,这三家房企的规模增速相对较高。

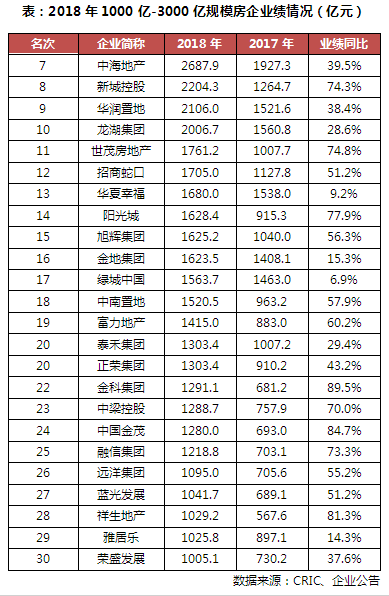

千亿房企数量达到30家,相比2016年、2017年的12家和17家有了较大幅的增加。新城今年以来的业绩增长率较高达到74.3%,名次较2017年提升5位跻身TOP10房企行列。世茂和阳光城的排名也较去年各自上升5位。其中,阳光城、中南、富力、正荣、金科、中梁、金茂、融信等12家房企都在今年迈入千亿房企行列。我们预计,千亿房企的数量在今年达到30家之后,未来规模的扩容将会放缓,短期内将维持在30-35家左右。

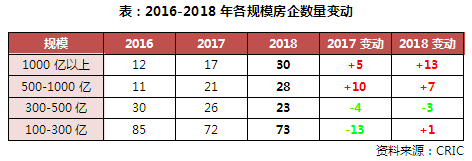

值得注意的是,今年各规模梯队分布出现了明显变化。各梯队从2016年和2017年的金字塔形,演变为今年上窄下宽的沙漏型。一方面,全年业绩500亿以上的房企数量较2017年进一步增加了20家,强者愈强。另一方面,300-500亿房企的数量则逐年减少。这说明,当前中小房企把规模维持在300亿以下,仍然有一定的生存空间,但想把规模做上300亿,对投资布局、融资能力、内部管控等要求极高,因此难度较大,这个区间是目前房企发展的瓶颈。

05 目 标

近9成房企完成全年业绩目标

2018年,百强房企中有近半数的房企制定了年度销售目标,且大部分集中在TOP50房企中。虽然2018年中国房地产市场受调控政策持续影响、企业销售增速放缓,但在这些提出业绩目标的房企中,今年仍有近9成房企按时完成了全年业绩目标。其中,金科、阳光城、世茂、新城、宝龙、华润和奥园这7家企业在11月就提前完成了全年业绩目标。

06 权益榜

TOP100权益比例降至80%,合作增多

从今年权益榜的数据能看出,行业整体项目合作情况增多。TOP100房企销售金额权益比从2016年的85%逐年下降至2018年的80%。除了通过项目收并购获取土地的方式外,在目前项目地块总价较高、房企资金趋紧的背景下,近年来房企在招拍挂市场更倾向于多方合作拿地,通过合作开发分摊风险。

分梯队来看,销售百强中各梯队房企的权益占比都呈下降的趋势。其中TOP11-30和TOP31-50梯队的房企销售权益降幅最为显著,分别达到7个和9.3个百分点。

在今年销售权益榜中,恒大仍以5241亿元稳居榜首。销售权益榜反映了房企的整体投资能力,在一定程度上更能反映企业的资金实力。TOP200房企中,有部分房企权益榜排名显著高于流量榜。这些房企可以分成两类:一类是销售权益占比较高,有较强项目获取和独立操盘能力的房企,如恒大。另一类是股权合作项目较多、投资能力较强的房企,如越秀、弘阳等。

此外,代建、小股操盘业务较多的房企基于快速扩张的需求,项目权益比例较低。虽然这些房企在权益榜中的名次较流量榜偏低,但利用较强的操盘和项目管理能力,在项目拓展和品牌传播上也获取了深厚的积累,如绿城、建业、滨江、朗诗等。

07 2019企业发展展望

展望明年,面对更加错综复杂的市场形势,短期内企业将保持谨慎投资、加紧去化的主基调。时值市场调整期,我们认为当前房企应把握时机,通过强化内部管控,提升自身的投资、融资能力。严格把控项目的盈利空间,保证利润率水平,为未来进入新周期后的潜在增长打下基础。同时,我们预计未来房企多元化业务的发展方向将更为明确,与地产主业的协同性也将更紧密。

市场:房住不炒、因城施策的调控主基调不变

从行业政策走向来看,2018年末虽然有个别城市出现放松迹象,但短时间内较难有针对房地产行业的刺激性政策出台。我们预计,2019年部分城市的限制性政策或将有微调放松,但不会偏离房住不炒、因城施策的调控主基调。

一方面,核心一二线城市有望加快预售证审批并开闸网签备案,供应量价将逐步回归正常水平。另一方面,弱二线及三四线城市在市场下行及高库存压力下,调控政策或将有所松绑。对于企业而言,弱市之下仍将把加紧项目去化、保证现金流放在首位。同时,在调控政策逐步松绑的预期下,货量安排或将主要集中在下半年。

从成交结构来看,2018年各能级城市市场分化明显,三四线城市依然是商品房成交主力。但受棚改货币化安置的收紧及购买力限制,下半年三四线城市的成交略显疲软。预计2019年,受益一二线城市新增供应预期增加、需求充裕且支付能力较高,一线城市成交将保持低位回升、二线整体平稳。城市市场回调的压力将主要集中在需求透支和购买力不足的大部分三四线城市和部分二线城市。这也将在一定程度上给企业的城市布局提供方向性指引。

业绩:整体规模由高速增长步入平稳增长

2016年至今,中国房地产行业经历了增长最快的三年。房企通过高周转和高杠杆完成了规模的快速增长,特别是百强房企整体销售规模的年复合增长率达到40%左右。而自2018年下半年以来,中央多次强调并重申“房住不炒”与“坚决遏制房价上涨”,强化了调控常态化的预期、市场降温明显。

我们预计2019年中国房地产行业将由高速增长向平稳增长过渡。百强房企的规模增速将难以保持在近两年的40%,并回落至20%至30%左右,较2017、2018年显著放缓并保持整体平稳的态势。但即使只有20%的增长率,只要能够保持下去,四年就能翻倍。对于房企而言,如何应对当前的行业周期,综合自身的资源储备和资本运营为2019年设定合理的发展目标,也非常考验企业对市场走势的预判和管理层的智慧。

投资:重心逐步回归一二线城市

我们认为,2019年房企整体的土地投资态度仍将趋于保守,但同时也应注意对拿地机会的把握。一方面,2018年下半年之后企业拿地积极性降低,大部分地块低溢价甚至底价成交,一二线城市溢价率已经降至冰点。预计2019年一二线城市土地市场成交价格仍将保持在低位,目前对有土地投资需求且现金流较强的房企来说是比较适合的拿地时机。

另一方面,目前收缩战线、地域聚焦成为房企未来战略布局的主要方向。在一二线城市地价回调、三四线需求快速释放的情况下,2019年房企将减少对于四五六线城市投资力度,重心逐步回归二线城市及经济基础发展良好的三四线城市。

同时,在目前的市场环境下,规模房企优势将更加明显,企业拿地集中度会进一步攀高,小企业拿地难的局面会加剧,收并购及合作拿地依然是企业获取项目的主要手段。

融资:房企积极开拓多样化渠道

2018年,市场整体融资环境依然保持收紧的态势,房企融资相关政策也基本处于底部运行。但年末随着“1031”和“1213”会议上对房地产和去杠杆相关问题上的态度有所缓和,近期房企融资有了回暖的迹象。虽然年末有多个房企的大额融资计划获批,但从目前来看,金融机构对涉及房地产的融资审核还是相当严格。我们认为在未来的一段时间内,房企整体的融资环境仍会处在较为严峻的环境中,促进销售回款、融资“借新还旧”、保证现金流的稳定将是这段时间的主旋律。

另一方面,在表内融资收紧的情况下,未来房企将继续深化与金融机构的合作、尝试开辟境外融资渠道,并通过开展新型融资方式积极拓宽融资渠道。另一方面,房企也将不断优化融资结构,通过增加中长期贷款和表外融资,将财务杠杆控制在合理水平。

产品:房企将回归产品竞争的本质

从产品战略层面出发,我们认为未来房企之间的竞争将回归产品竞争的本质,项目实际的销售去化表现也将更多地取决于企业对产品的打造。

近年来,行业中的大部分房企已经逐步发展形成了自身标准化、系统化的产品体系。在市场趋冷、消费回归理性、行业整合加剧的大背景下,房企只有不断强化产品力并打造自身品牌优势,才能在日趋激烈的市场竞争中占得先机。企业应更多的审视客户需求,更多的从客户需求出发,找到自身的产品定位。

从中长期来看,未来中高端改善类产品将成为各能级城市新房市场供应的主流,刚性需求则将更多地被二手存量市场、政府保障性住房及“长租公寓”满足。在中高端改善需求的刺激下,相信未来也会吸引更多产品品质优秀的品牌房企“降维”扩张。通过将原先布局一二线城市的成熟产品系引进三四线城市市场,以契合三四线城市日益增长的改善需求,并谋求企业销售规模的进一步增长。

多元化:以地产业务为轴心进行延伸

行业增速放缓背景下,房企纷纷开拓新业务板块,通过谋求多元化转型以谋求新的利润增长点。2018年,包括保利、龙湖、奥园、时代在内的部分房企纷纷通过更名“去地产化”以突出其多元化定位,但我们认为更名“去地产化”并非意味着去地产业务,地产主业依旧是各更名企业发展的重中之重。

当前房企转型的发展模式也主要是以地产业务为轴心进行延伸,如目前已初具规模的长租公寓、产业地产、养老地产、物业管理等细分领域。此外,科技等未来产业也将吸引部分企业进场,如碧桂园对现代农业、机器人等领域的布局。预计2019年,房企的多元化业务仍将围绕地产生态业务展开,发展方向更为明确的同时,与地产主业的协同性也将更为紧密。

本文版权归克而瑞研究中心所有 未经授权请勿随意转载

原 创

要 闻

热门报告

- 1[克而瑞]双十一营销,从让利售房走向流量争夺

- 2[中房研协]恒大预期销量大幅下降,房企应积极探索新的发展路径

- 3[克而瑞]中报点评3 | 时代中国:存货周转承压,仍看好城市更新

- 4[克而瑞]中报点评2 | 禹洲集团:坚持一二线城市深耕,土储总货值逾4400亿元

- 5[克而瑞]中报点评1 | 金辉控股:结算加快、权益大幅提升, 净利增幅92.4%

- 6[克而瑞]评司论企 | 合生商业招揽前凯德高管,未来会擦出什么火花?

- 7[克而瑞]评司论企 | 签约西安荣华,建业的全产业布局要走出河南了?

- 8[克而瑞]评司论企 | 远洋收购红星地产,房企间收并购将持续

- 9[易居研究院]2021年6月中国房地产上市公司市值总量排行榜

- 10[克而瑞]2021上半年中国房地产总结与展望 | 企业篇