- 城市:全国

- 发布时间:2020-03-03

- 报告类型:政策分析

- 发布机构:克而瑞

导 语

存量房贷转换选固定还是浮动利率取决于对未来LPR升降判断,结合个人还款计划。

◎ 作者 / 杨科伟、柏品慧

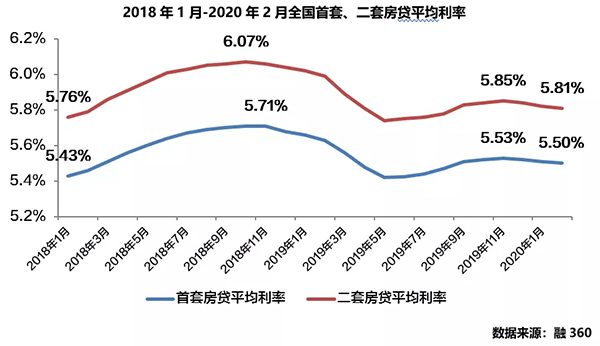

2月,全国房贷利率继续下移,首套、二套房贷平均利率分别降至5.5%和5.81%,环比皆降1个基点。房贷利率新规实行后,未来LPR利率中枢是升是降?存量房贷利率究竟是转换为LPR加点的浮动利率,还是转换为固定利率,两者之间孰优孰劣?

01

全国房贷利率连续3个月下调

首套、二套分别降至5.5%和5.81%

自2019年8月LPR新政实行以来,5年期以上LPR两度下调,跌幅皆为5个基点。其中,2019年11月20日,5年期以上LPR首降5个基点至4.8%;2020年2月20日,5年期以上LPR再降5个基点至4.75%。

融360数据显示,自2019年12月以来,随着LPR利率中枢适度下移,全国房贷利率开始步入下行通道。截止2020年2月,全国首套房贷平均利率跌至5.5%,环比下降1个基点,较5年期以上LPR(2019年12月20日报价)加70个基点,相当于之前上浮14.5%;二套房贷平均利率跌至5.81%,环比下降1个基点,较5年期以上LPR加101个基点,相当于之前上浮21%。

02

2020年货币政策偏积极

短期LPR大概率继续下移,长期下降空间有限

自2月3日央行创纪录地开展1.2万亿元逆回购操作以来,央行已向市场投放巨额流动性达3万亿元,明确释放货币政策转向积极的信号。

联系到央行金融工作会议定调保持房地产金融政策的连续性、稳定性和一致性,坚决不搞大水漫灌。不难看出,央行向市场巨额投放流动性3万亿元,仅是应对疫情期间经济短期下行压力的必要措施,并非代表货币政策根本性转向,稳健的货币政策仍将贯彻执行,坚决不搞“大水漫灌”式强刺激。

鉴于2019年以来,央行共计4次降准,净释放长期资金约2.78万亿元。我们认为2020年货币政策整体稳健偏积极,疫情期间逆周期调节力度或将进一步加大,并对重灾地区以及行业定向降准、降息,甚至不排除全面降准、降息的可能性。而在2月20日5年期以上LPR下调5个基点之后,短期内LPR利率中枢大概率继续下移。

从长期来看,利率到底如何演绎?这一方面现成可借鉴的是,参考欧美等发达经济体,在经济增长由高速转向低速增长之后,长期维持低利率甚至负利率,刺激投资和消费,而中国也正在进入这种社会发展阶段,未来也必然会和欧美等一样,不断降低利率水平,长期维持低利率。那么要思考的是,全球经济都只有这一种发展模式吗?况且这种措施也并没有让发达经济体实现复苏。

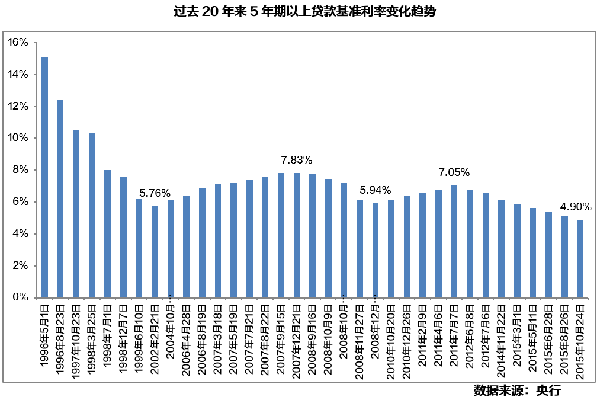

就目前国内利率水平而言,从下图可以明显地看到当前处于相对历史低位,以5年期贷款基准利率为例过去20年基本维持在7%左右,未来从4.8%继续向下的空间到底有多大?尤其是在经济增长放缓、M2总量突破200万亿、宽信贷刺激增长的失灵大背景,一旦通胀速度过快,利率重新进入上行通道也是极有可能。

03

存量房贷转换选固定还是浮动利率

取决于对未来LPR升降判断,结合个人还款计划

近日,多家商业银行发布《关于存量浮动利率个人贷款定价基准转换的公告》,2020年1月1日前已发放的和已签订合同但未发放的参考贷款基准利率定价的浮动利率个人住房贷款(包括组合贷中的商贷,但不包括公积金贷款),利率定价机制可以转换为LPR加点形成的浮动利率,或转换为固定利率。其中,加点数值=原合同当前的执行利率水平-2019年12月发布的相应期限LPR,且加点数值在合同剩余期限内固定不变。

一般而言,存量房贷利率转换为固定利率便能提前锁定剩余还贷期限内每月的还贷金额,主要适用可预见、有计划的客群,不必承担未来LPR利率变动所带来的风险;转换为LPR加点的浮动利率,既有机会享受未来LPR利率下调所带来的月供减少,同时也要承担未来LPR利率上调所造成的月供增加风险。

对于不同的存量房贷客群而言,存量房贷利率转换为LPR加点的浮动利率或固定利率,究竟孰优孰劣,主要取决于贷款余额、还款期限以及还款计划等多方面因素,未来LPR利率升降预期将是关键因素。假如认为LPR利率中枢长期处于上升通道,存量房贷利率转换为固定利率将更为有利;假使LPR利率中枢长期处于下降通道,存量房贷利率转换为LPR加点的浮动利率将更为有利。

同时还要结合自己贷款余额、原先贷款利率上浮还是下折水平,是否计划提前还款、是否收入变换影响月供能力等综合决定。比如余额较少、计划提前还款的无妨选浮动,上下皆影响不大;如果余额较多、月供捉襟见肘、利率下浮有折扣的(比如9折以下低于4.41%)、计划长期还款的,可能固定利率更合适,毕竟未来下调至2%与上调至8%都有可能,但对月供的影响可能天壤之别。

- 1[中房研协]沈阳辟谣放松政策,楼市调控进入相持期

- 2[中房研协]规范整治房地产市场秩序任重道远(2021年第133期)

- 3[中房研协]规范整治房地产市场秩序任重道远

- 4[中房研协]北京拟出商品房预售资金监管新规,保证预售资金优先用于工程建设(2021年第130期)

- 5[中房研协]全国房地产政策变动监测报告(2021年10月)

- 6[中房研协]广东省多地调降二手房交易个税,通过税率杠杆稳定市场

- 7[中房研协]2021年第三季度房地产市场运行情况(政策篇)

- 8[中房研协]重要会议提及保障刚需群体信贷需求,房企资金端压力或将有所缓和

- 9[中房研协]房地产税试点工作稳步推进,补齐楼市长效发展机制拼图(2021年第125期)

- 10[克而瑞]房地产税扩大试点渐进,扰动楼市供需及房企预期