- 城市:全国

- 发布时间:2019-01-02

- 报告类型:月度排行榜

- 发布机构:克而瑞

导 读

全年26家货值破千亿、22家建面超千万方。2018年收紧投资准备“过冬”,2019年继续保持谨慎之势。

榜单解读

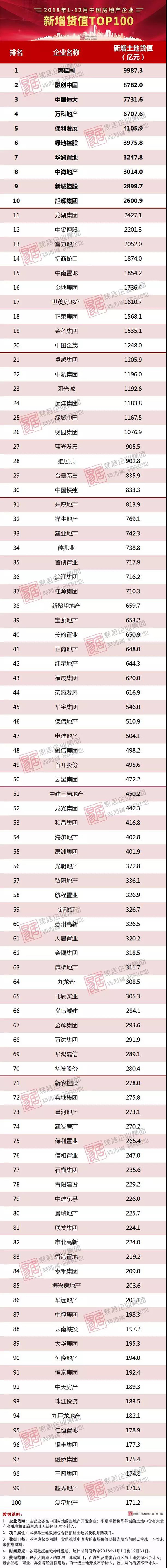

融资承压、市场下滑、土地降温以及政策紧缩等诸多因素,导致2018年房企拿地较去年相对谨慎,且加速资源流向规模房企,强者恒强的局面未变。上半年“冲规模、扩土储”,下半年“紧投资、稳现金”,全年有26家企业货值突破千亿、22家企业建面达到1000万平方米。城市选择上,百强房企投资布局也更多聚焦在市场热度高的三四线以及中西部高能级二线。

就2019年而言,外部大环境未有实质性转变,现金流将成为制约房企拿地的重要因素。短期市场仍未见底,预计百强拿地将继续保持谨慎, 房企拿地规模进一步下滑。投资策略上,一方面房企拿地将更聚焦、更精准,另一方面,2019年主战场或从三四线转向二线,如何把握板块轮动节奏将成为关键。

01

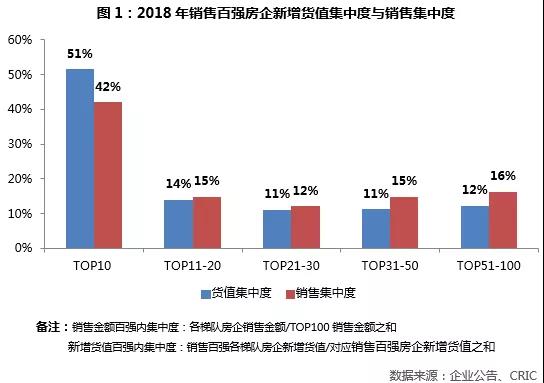

TOP10货值占比超50%

资源加速流向规模房企

2018年销售TOP100房企拿地总货值超过10万亿元,较2017年降幅达到13%。分梯队来看,TOP10企业新增货值、建面集中度均在50%以上,可以说前十的规模房企瓜分百强的50%的地块,而TOP3企业更是占到百强的24%。一方面是因为融资收紧,规模房企融资成本低、流动资金足、融资渠道广等优势明显;另一方面,销售额不断创新高,以及在高周转模式带动下,多数规模房企在2018年上半年仍热衷于补库存。

若从各梯队房企的销售、新增货值在百强中的占比来看,仅销售TOP10新增土储货值占比较销售集中度高出7个百分点,预示着未来规模上仍有较大上涨空间。其余各梯度新增土储集中度均小于销售集中度,融资成本高、资金不够充裕的情况下,竞争激烈导致拿地愈发困难。

总的来说,市场调整和洗牌之下,中小房企未来生存环境不容乐观。房企间规模竞争将更加激烈,且继续分化,中小房企差距将越拉越大。

02

拿地销售比从0.58降至0.38

谨慎投资是2018年主旋律

与2017年相比,2018年百强房企的投资态度总体保持谨慎,且下半年谨慎的态度进一步升温。2018年TOP100企业拿地销售比为0.38,较2017年0.59的平均水平相距甚远,百强房企在拿地上投资金额上减少,整体投资态度趋于谨慎。各梯队来看,无一例外大幅下滑,一方面是这些房企在今年销售规模增长较快,例如富力、金科早在今年前十月业绩就已经突破千亿,另一方面,对市场持谨慎态度,导致其在投资拿地上相对保守,阳光城、泰禾、融信等企业拿地金额较去年下滑幅度较大。

03

新增土储向三四线下沉

对比各房企2018年新增拿地单位货值和2018年销售均价可以发现,有50%的企业单位货值较销售均价下降,这也与今年房企热衷在三四线拿地相互印证。即便三四线热度开始衰退,但全年仍有半数企业投资在下沉,一方面是希望赶上三四线的末班车,另一方面是平衡布局结构。

TOP20企业中,绿地、新城、招商、龙湖等降幅均超过20%,新增土储向三四线城市倾斜明显。典型如绿地和新城。绿地得益于聚焦高铁沿线三四线的战略,不仅货值较去年大幅增长,三四线建面占比也达到67%。

新城则延续了2016、2017年投资布局向非核心的二三线城市倾斜的策略,2018年新增土储中三四线占绝对比重,建面占比超过74%,且积极贯彻了以“长三角为核心”的战略导向,长三角新增土储建面占比接近5成。

此外,中海、富力、金地等企业单位货值较均价有所上升,中海涨幅高到22%,源于这些企业新增土储向核心城市倾斜,其中中海今年一二线城市新增土储建面接近9成。

04

中梁、蓝光货值及排名较去年大幅提升

在2018年先扬后抑的拿地格局下,有33家企业拿地势头较猛,全年新增土储货值已经超越去年全年,多数集中在销售TOP50之后,可以看到,行业整体保持谨慎之下,仍有部分企业在积极补充土储。

其中中梁可以视作本轮土地市场的黑马企业, 2018年新增货值较去年增长165%,货值排名较去年上升23位,一定程度弥补此前土储不足的劣势,成为TOP30企业货值增长最为迅猛的企业。在主动、积极拿地意愿下,中梁目前成功进驻120余座地级市近400个项目,逐步实现全国化战略纵深布局。

拿地销售比来看,中骏全年拿地销售比达到0.8,虽然较去年略有下滑,但依然领先百强。可以看到,货值相对充裕的情况下,保持稳健、快速的投资策略,为未来业绩持续爆发、冲击更高规模打下夯实基础。此外,和昌、华宇、九龙仓等企业,拿地销售比高于行业和梯队平均,很有可能在下一波周期到来时规模再上台阶。

05

2018年房企更聚焦中西部和三四线

从2018年百强房企布局选择来看,地域聚焦的投资策略明显。能级选择上,三四线依然是多数房企的首选。房企在三四线新增土储建面占比接近6成,比二线城市高出20个百分点,一线城市受到供应紧、出让条件苛刻等因素影响,仅有4%。

但从四季度来看,此前需求过度透支、棚改力度衰退的效应逐步显现,部分三四线城市市场降温显著,在整体谨慎投资策略下,房企开始收缩对低能级城市投资力度,并逐步开始回归二线。数据显示,四季度典型房企在二线城市投资拿地建面占比已基本与三四线持平。

三四线城市选择上,环一线城市周边三四线更受房企青睐。在百强房企三四线投资TOP10城市中,环广州的佛山、环深圳的惠州、环上海的嘉兴、南通等均有上榜,长远来看,这些城市受到一线城市的辐射以及规划利好,市场发展依然可期。

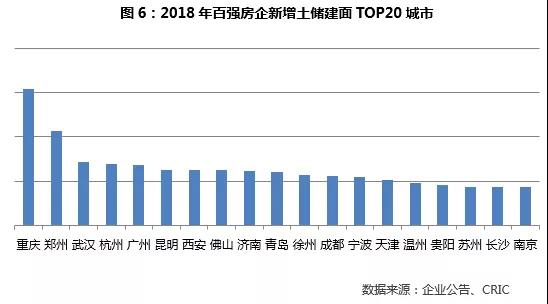

区域选择上,中西部无疑是2018年最热门的区域,在板块轮动的引领下,市场热度颇高,房企也密集进驻。TOP100房企在中西部新增土储建面占比达到38%,比长三角高出10个百分点。

对于中西部城市的渴求,从房企新增土储建面TOP20城市也可见一斑,TOP3城市分别是重庆、郑州、武汉,尤其是重庆,新增土储建面几乎是杭州、广州等城市2倍,足见其热度。

06

拿地规模将继续下滑

谨慎仍是2019年主旋律

当前市场向下的趋势并未出现实质性逆转,融资紧仍然是房企扩张的拦路虎,多数城市市场也未明显见底,地市、楼市继续降温是大概率事件。2019年无论是龙头房企还是中小房企,整体的投资态度都将进一步趋于保守,安全过冬成为房企的共识,这一点从2018年下半年多数房企表态要谨慎甚至暂缓拿地也可见一斑。尤其是土储充裕的企业,通过下行期调结构、降杠杆将是首要选择。

因此,在谨慎投资预期下,2019年房企拿地规模会继续下滑,投资拿地更趋于理性,通过快速扩大土储来冲击规模暂时告一段落,投资拿地更多比拼的是房企的战略前瞻性和投资专业性,聚焦优质地块、精准把握城市轮动周期、不拿高价地等将成为房企在下一个周期到来之时,规模增长的有力支撑。

07

主战场或从三四线转向二线

在一二线城市地价回调、近两年三四线需求快速释放的情况下,过去一年两中企业拓展至三四线甚至五六线城市的拿地趋势或有所转变,将会转变为回归一二线以及重点三四线城市,此类城市的成交量、地价回温可能性更大,2018年末一二线城市流拍情况大幅缓解的现象也已经印证了这一点。

整体而言,我们认为收缩战线、放缓节奏、地域聚焦成为房企未来战略布局的主要方向。避免全覆盖、大面积的开拓,减少对于四五六线城市投资力度,重心逐步聚焦二线城市及经济基础发展良好的三四线,警惕和回避因短期炒作导致市场非理性过热的城市。

此外,2018年随着房企密集进驻中西部、以及地价已经接近临界点,在整体热度下滑的情况下,风险加大,投资布局应该更加理性,可以适当关注东部二线城市底部机遇,尤其是市场经过长期调整、地价已经下滑的核心城市,或将迎来抄底良机。

- 1[克而瑞]2021年1-10月中国房地产企业销售百强排行榜

- 2[克而瑞]2021年1-9月中国房地产企业销售TOP200排行榜

- 3[克而瑞]2021年上半年中国房企总土储货值排行榜出炉

- 4[克而瑞]2021年1-8月中国房地产企业销售TOP排行榜

- 5[国家统计局]2021年7月份居民消费价格同比上涨1.0% 环比上涨0.3%

- 6[克而瑞]2021年7月中国房地产企业品牌传播力TOP100

- 7[克而瑞]2021年1-7月中国房地产企业销售TOP100排行榜

- 8[克而瑞]2021年1-6月中国房地产企业新增货值TOP100排行榜

- 9[克而瑞]2021年上半年中国房地产企业销售TOP200排行榜

- 10[克而瑞]2021年1-5月中国房地产企业新增货值TOP100排行榜