- 城市:全国

- 发布时间:2019-04-02

- 报告类型:月度排行榜

- 发布机构:克而瑞

导读

百强房企仍持谨慎态度,龙头房企保持绝对优势;房企投资回归二线倒逼土地市场急剧升温;三四线土地恐继续探底,房企拿地策略将更谨慎和聚焦。

☉ 文/克而瑞研究中心

榜单解读

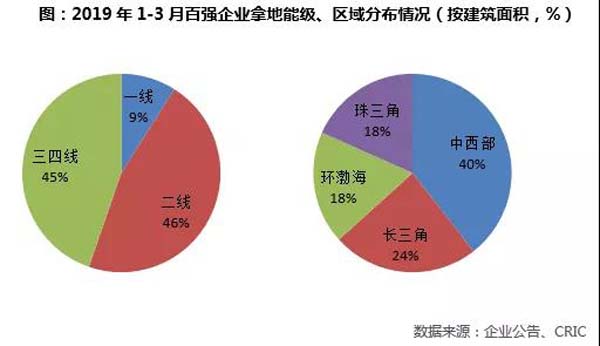

前言:一季度土地市场维持量跌价涨的态势,虽然房企整体拿地态度偏谨慎,但二线土地争夺则异常激烈。这与多数房企也将回归二线作为2019年的投资战略不无关系,数据显示销售百强新增土储建面中有46%分布在二线。此外,排名中下游的的企业仍然保持对规模的渴望,整体拿地销售比高于行业平均。可以预见,在拿地集中度愈发集中和中小房企求生存的困境下,整体投资格局会愈发分化,优质城市优质地块争夺会更加激烈。

01

土地市场量跌价涨,二线城市地价回暖

一季度全国土地市场成交建面同环比分别下跌了28%和40%,土地市场维持低位运行,但成交均价同环比各上升10%和7%,呈现一定回暖走势,尤其3月份成交规模虽未达预期,但受到三四线城市规模锐减和二线城市回暖的影响,整体溢价率达到18.46%,环比上涨6个百分点。

分能级来看二线城市一季度回暖最为显著,成交均价环比上涨16%,随着企业对一、二线城市——尤其是溢价空间相对较大的二线城市关注度回升,其土地的竞争激烈程度也在上升,溢价率较2018年四季度上涨8个百分点。

02

百强房企仍持谨慎态度

龙头房企保持绝对优势

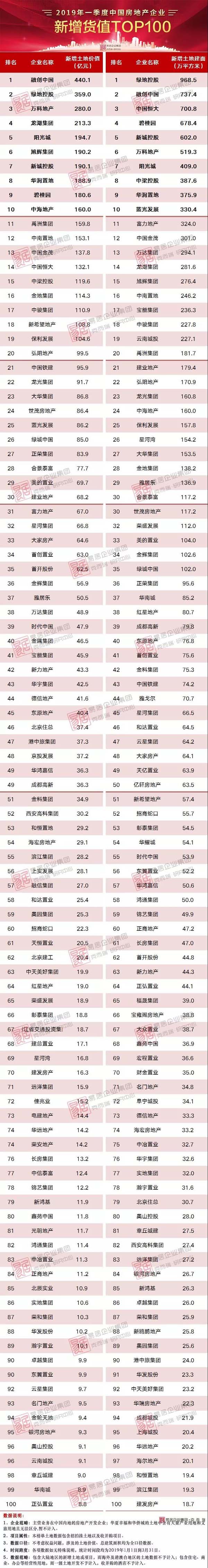

2019年1-3月新增货值超百亿的房企数量达到46家,对比2月份翻番。随着土地市场转暖,部分在1、2月持观望态度的企业也在3月份纷纷出手。格局上,龙头房企依然保持绝对优势,得益于资金的雄厚,百强新增土储货值的近一半被TOP10企业夺走。新增货值TOP10企业中,有7家企业同时也位列销售排行前十。

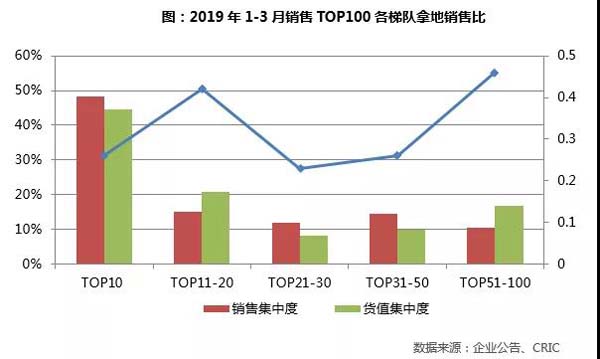

从销售集中度和货值集中度的对比来看,TOP11-20房企的货值集中度高于销售集中度,本梯队的业绩仍有上升空间,像阳光城、旭辉等企业新增土地货值排名比销售排名更靠前,表现相对突出。

1-3月百强房企整体拿地销售比仅为0.31,相比2018年全年和2月末分别再降3、2个百分点,企业整体投资态度维持谨慎,从部分百强房企仍未出现在拿地TOP100企业中也可见一斑。

03

新希望表现抢眼,中梁等加速二线布局

一季度各房企拿地销售比来看,仍有部分房企纳储积极,一方面体现在自身拿地销售比显著高于行业平均和去年全年;另一方面体现在布局策略调整下加快向二线进军。

新希望、大华、禹洲、中骏等企业在一季度表现抢眼,拿地销售比维持1以上,前三月的销售额几乎都用来买地。其中新希望在3月份分别在南京、杭州等地积极拓展。而中骏则延续去年的拿地较快势头,积极纳储也是其销售目标提升至700亿、同比增幅高达36%的底气所在。

此外,还有部分规模房企也在加快平衡自身布局的脚步,主要是集中回归二线。这些企业拿地销售比也达到0.5以上。典型的如旭辉、中梁。

04

房企投资回归二线倒逼土地市场急剧升温

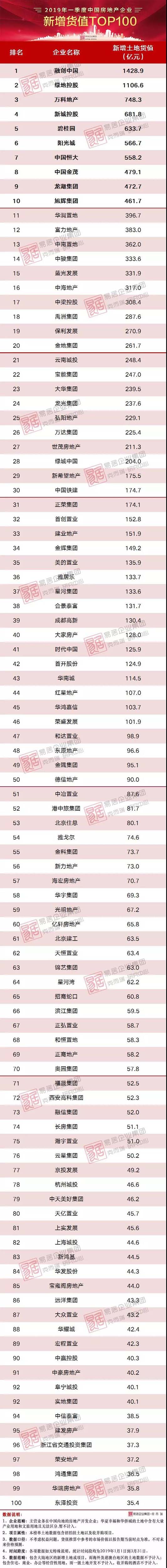

一季度末,百强房企在一二线城市的成交占比持续提升,共有55%的新增土储布局于一二线城市,三四线城市的成交占比较1-2月再度下降1个百分点,回归一二线的战略已经体现在企业拿地的布局上。

从区域布局来看,中西部、长三角新增土储建面占比分别较前两月下降5、2个百分点,珠三角建面占比上涨5个百分点,与大湾区规划利好不无关系。

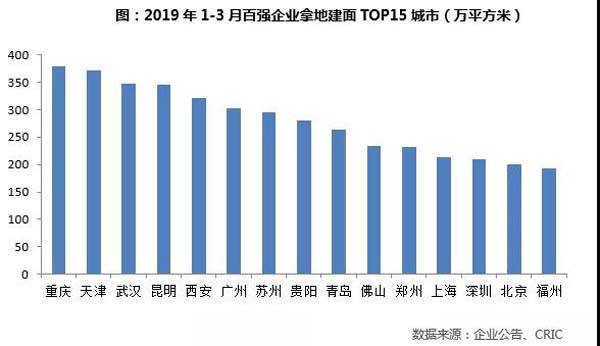

成交量TOP5的城市均为核心二线城市,百强房企聚焦二线的战略也导致一季度二线城市成交溢价率普遍上升,其中合肥、重庆和南宁一季度土地市场平均溢价率分别达到86%、25%和24%。

05

三四线土地恐继续探底

整体来看,大量三四线城市在一定程度上透支了未来几年内的房价上涨空间,地价上调一轮过后企业在三四线城市的利润空间被压缩,此类城市的溢价率还有下探的可能,成交规模的回落也可能延续;但佛山、温州等少数热点三四线城市或可维持较高的关注度,三四线土地市场进一步分化。随着热度转向二线,未来优质地块竞争依然会激烈。

06

房企拿地策略将更谨慎和聚焦

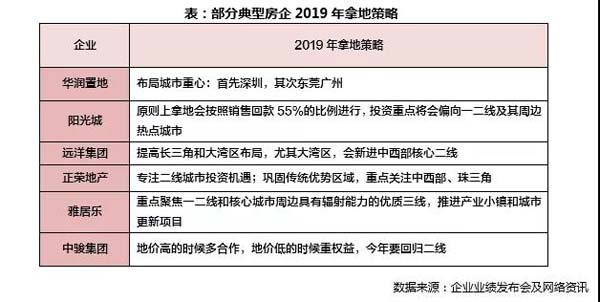

结合本月上市房企业绩发布会来看,谨慎投资的态度导致企业愿意投资的区域更明显聚焦,一方面是对于未布局的城市和区域不会轻易进驻,另一方面是从三四线城市重新聚焦至二线城市,阳光城、中骏、雅居乐等企业都在业绩发布会上明确提出回归、聚焦一二线的拿地策略。在回归一二线的主流态度引导下,一二线和强三线城市土地市场预计还将有更突出表现。

- 1[克而瑞]2021年1-10月中国房地产企业销售百强排行榜

- 2[克而瑞]2021年1-9月中国房地产企业销售TOP200排行榜

- 3[克而瑞]2021年上半年中国房企总土储货值排行榜出炉

- 4[克而瑞]2021年1-8月中国房地产企业销售TOP排行榜

- 5[国家统计局]2021年7月份居民消费价格同比上涨1.0% 环比上涨0.3%

- 6[克而瑞]2021年7月中国房地产企业品牌传播力TOP100

- 7[克而瑞]2021年1-7月中国房地产企业销售TOP100排行榜

- 8[克而瑞]2021年1-6月中国房地产企业新增货值TOP100排行榜

- 9[克而瑞]2021年上半年中国房地产企业销售TOP200排行榜

- 10[克而瑞]2021年1-5月中国房地产企业新增货值TOP100排行榜