企业监测分析沈晓玲、张少贤 2024-04-16 16:19:44

- 城市:全国

- 发布时间:2024-04-16

- 报告类型:企业监测分析

- 发布机构:克而瑞

核心观点

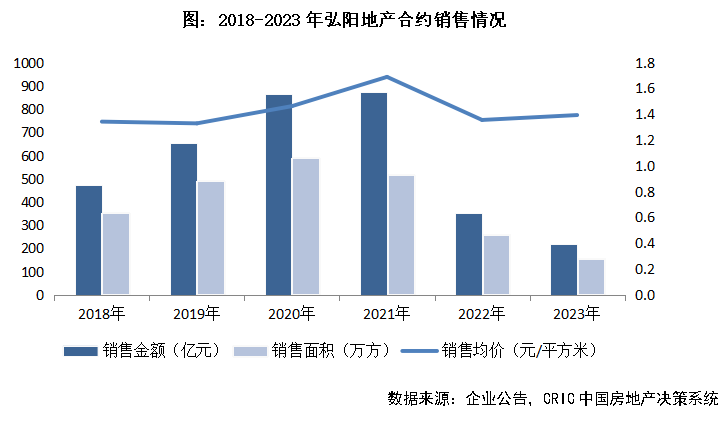

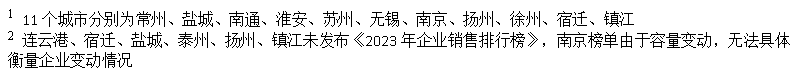

【销售金额降幅近四成,江苏销售占比超六成】2023年,弘阳地产合约销售金额218.3亿元,较去年同期相比下降38.0%,降幅远大于百强房企业绩平均降幅,弘阳销售乏力凸显。同期实现合约销售面积157万方,同比下降39.7%,销售均价达1.39万元/平方米,同比微增2.8%。江苏省内销售贡献率超六成,徐州、淮安竞争力有所提高。

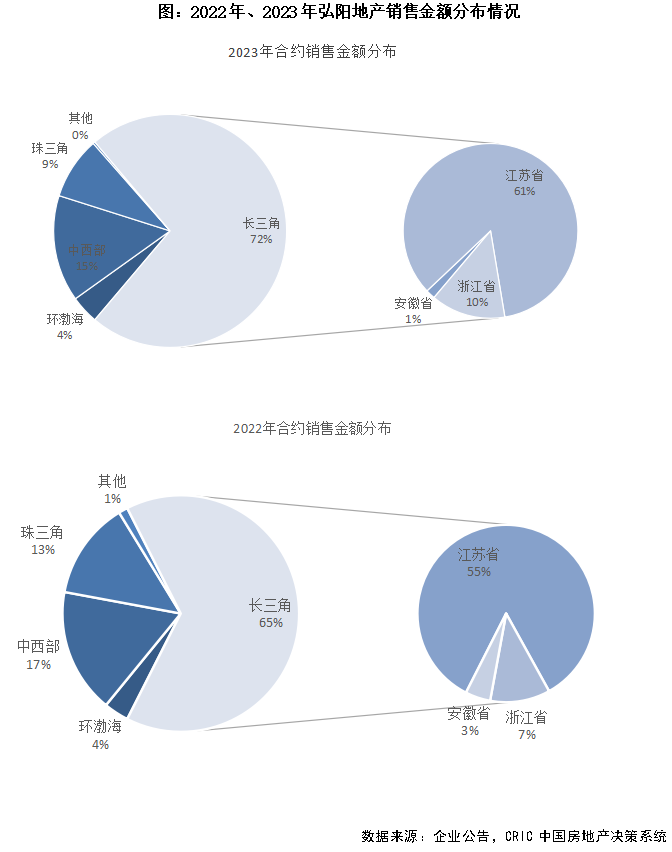

【全年无新增土储,江苏土储占比超五成】根据CRIC监测,2023年弘阳无新增土储,截至2023年12月底,弘阳共拥有1084.4万平方米土地储备,总规模较2022年末下降27.6%,尽管土储规模下降,但按照近三年的销售情况来看,目前弘阳土地储备量足够覆盖未来三到四年的销售。从土储分布上看,与2022年年底格局变动不大,长三角土储建面占比63%,江苏省土储占总土储占比51%。中西部、环渤海土储建面占比较2022年底小幅变动。从城市能级来看无明显变动,一二线城市土储占比为46.4%,三四线城市土储占比为53.6%,三四线土储占比较去年年底小幅下降1.3个百分点。

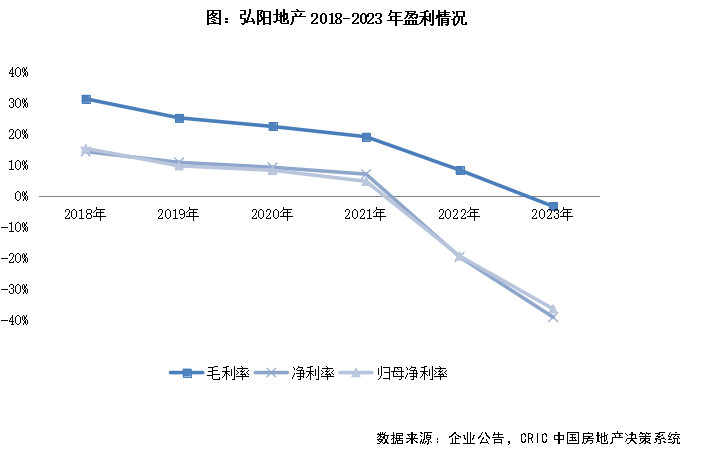

【营收同比下降1.1%,毛利首次出现亏损】2023年,弘阳营业收入为197.9亿元,同比下降1.1%,其中物业销售收入为192亿元,占比97%,合同负债覆盖营收倍数(合同负债/2023年全年营收)为0.67,未来营收增长乏力。2023年弘阳地产实现毛利润亏损6.7亿元,同比下降140.2%,毛利和毛利率的下降主要是由于年内结转的高毛利项目占比下降,同时在建、竣工物业计提减值金额较去年同期增加。2023年企业净利润亏损幅度进一步加大至77.4亿元,归母净利润亏损72.2亿元,净利润出现亏损主要由于期内毛利大幅下降、投资物业公允价值损失、合营企业亏损等因素。

【短期流动性枯竭,三条红线变为红档】截止至2023年底,现金余额27.5亿元,相比2022年末减少43.3%,其中受限制现金16.2亿元、已质押存款0.6亿元,占现金总量的61%。短期债务172亿元,相比2022年末规模增长3.9%,根据业绩报,截止2023年底现金短债比仅为0.16,远低于监管红线要求,剔除受限制现金及已质押存款的现金短债比仅为0.06,流动性问题亟待解决。剔除预收款的资产负债率达75.9%,较去年年底提高7.4个百分点,高于监管阈值。同时弘阳地产的净负债率为126.1%,高于监管要求。与此同时,2024年2月16日由于弘阳地产无法按期偿还”2022年到期的2.75亿美元9.875%有担保优先票据”,其债权人提出弘阳集团的清盘呈请。3月13日,弘阳集团已就该呈请获得高等法院的认可令。

销售

销售金额降幅近四成江苏销售占比超六成

合约销售规模同比下降38%,销售面积降幅39.7%。2023年,弘阳地产合约销售金额218.3亿元,较去年同期相比下降38.0%,降幅远大于百强房企业绩平均降幅,弘阳销售乏力凸显。同期实现合约销售面积157万方,同比下降39.7%,销售均价达1.39万元/平方米,同比微增2.8%。

江苏省内销售贡献率超六成,徐州、淮安竞争力有所提高。从合约销售额的区域分布来看,2023年弘阳72%的合约销售额分布在长三角,江苏省合约销售贡献度较去年提升6个百分点至61%。从江苏省内单城市的市场地位来看,弘阳在江苏省13个城市中已布局11①城,根据CRIC发布的《2023年1-12月企业销售排行榜》②来看,弘阳在南京、徐州、淮安、常州4个城市入围该城市2023年企业销售排行榜,从入围榜单类别和榜单排名上看,省内本土市场有退有进,徐州、淮安竞争力有所提升,徐州全口径销售金额排名从2022年全年的第14名提升至2023年的第12名,淮安全口径销售金额排名从去年的11名继续提升3个位次,但常州全口径销售金额排名较去年下降11位次至第29名。

土储

全年无新增土储江苏土储占比超五成

年内无新增土储,土储可支撑未来近四年销售。根据CRIC监测,2023年弘阳无新增土储,截至2023年12月底,弘阳共拥有1084.4万平方米土地储备,总规模较2022年末下降27.6%,尽管土储规模下降,但按照近三年的销售情况来看,目前弘阳土地储备量足够覆盖未来三到四年的销售。

土储集中长三角区域,江苏省土储占比过半。从土储分布上看,与2022年年底格局变动不大,由于弘阳销售主力城市主要分布在长三角尤其是江苏省内,长三角土储建面占比63%,较期初小幅下降3个百分点,同时江苏省土储占总土储比较期初下降1个百分点至51%。中西部、环渤海土储建面占比较2022年底小幅变动。从城市能级来看无明显变动,一二线城市土储占比为46.4%,三四线城市土储占比为53.6%,三四线土储占比较去年年底小幅下降1.3个百分点。

营收

营收同比下降1.1%毛利首次出现亏损

营收同比小幅下降,物业销售部分占比97%。2023年,弘阳营业收入为197.9亿元,同比下降1.1%。营收主要由物业销售、商业和酒店经营三部分组成,其中物业销售收入为192亿元,占比97%,商业和酒店经营收入分别为5.6亿元和0.4亿元,占比合计3%。从合同负债储备来看,合同负债覆盖营收倍数(合同负债/2023年全年营收)为0.67,未来营收增长乏力。

毛利亏损6.7亿,净利亏损规模扩大。2023年,弘阳地产实现毛利润亏损6.7亿元,同比下降140.2%,毛利和毛利率的下降主要是由于年内结转的高毛利项目占比下降,同时在建、竣工物业计提减值金额较去年同期增加。2023年企业净利润亏损幅度进一步加大至77.4亿元,归母净利润亏损72.2亿元,净利润出现亏损主要由于期内毛利大幅下降、投资物业公允价值损失、合营企业亏损等因素。

负债

短期流动性枯竭三条红线变为红档

包含受限制现金短债比仅为0.16,短期流动性枯竭。截止至2023年底,现金余额27.5亿元,相比2022年末减少43.3%,其中受限制现金16.2亿元、已质押存款0.6亿元,占现金总量的61%。短期债务172亿元,相比2022年末规模增长3.9%,根据业绩报,截止2023年底现金短债比仅为0.16,远低于监管红线要求,剔除受限制现金及已质押存款的现金短债比仅为0.06,流动性问题亟待解决。为缓解流动性压力,8月弘阳退出珠实地产合作项目,以34%的股权换取2.95亿元流动性。

三道红线全部踩线。截止至2023年底,除现金短债比指标外,剔除预收款的资产负债率达75.9%,较去年年底提高7.4个百分点,高于监管阈值。同时弘阳地产的净负债率为126.1%,高于监管要求。

与此同时,2024年2月16日由于弘阳地产无法按期偿还”2022年到期的2.75亿美元9.875%有担保优先票据”,其债权人提出弘阳集团的清盘呈请。3月13日,弘阳集团已就该呈请获得高等法院的认可令。

- 14:11

- 12:56

- 10:13

- 10:00

- 09:57

- 09:45

- 09:29

- 09:26

关于《郑州住房公积金管理中心关于商业银行个人住房贷款转住房公积金个人住房贷款有关事项的通知(征求意见稿)》向社会公开征求意见的通告

- 09:23

- 09:18

- 08:46

- 08:34

- 08:32

- 08:27

- 07:35

中国城市住房价格288指数

(2023-02)1571.9点

- 0.13%

- -0.91%

| 日期 | 指数 | 环比 | 同比 |

|---|---|---|---|

| 2023.01 | 1569.9 | -0.97% | -0.14% |

| 2022.12 | 1572.1 | -0.92% | -0.11% |

| 2022.11 | 1573.9 | -0.12% | -1.08% |

| 2022.10 | 1575.8 | -0.20% | -1.01% |

| 2022.09 | 1579.0 | -0.02% | -0.87% |

| 2022.08 | 1579.3 | -0.04% | -0.62% |