市场 2024-09-09 08:38:47 来源:丁祖昱评楼市

进入“金九”,市场略显平淡。

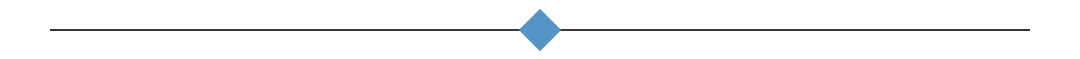

一方面,虽是传统营销旺季,但房企推盘积极性一般。据CRIC调研,9月28个重点城市预计新增商品住宅供应面积703万平方米,环比下降4%,同比下降59%,绝对量显著不及二季度月均,与一季度月均699万平方米基本持平。

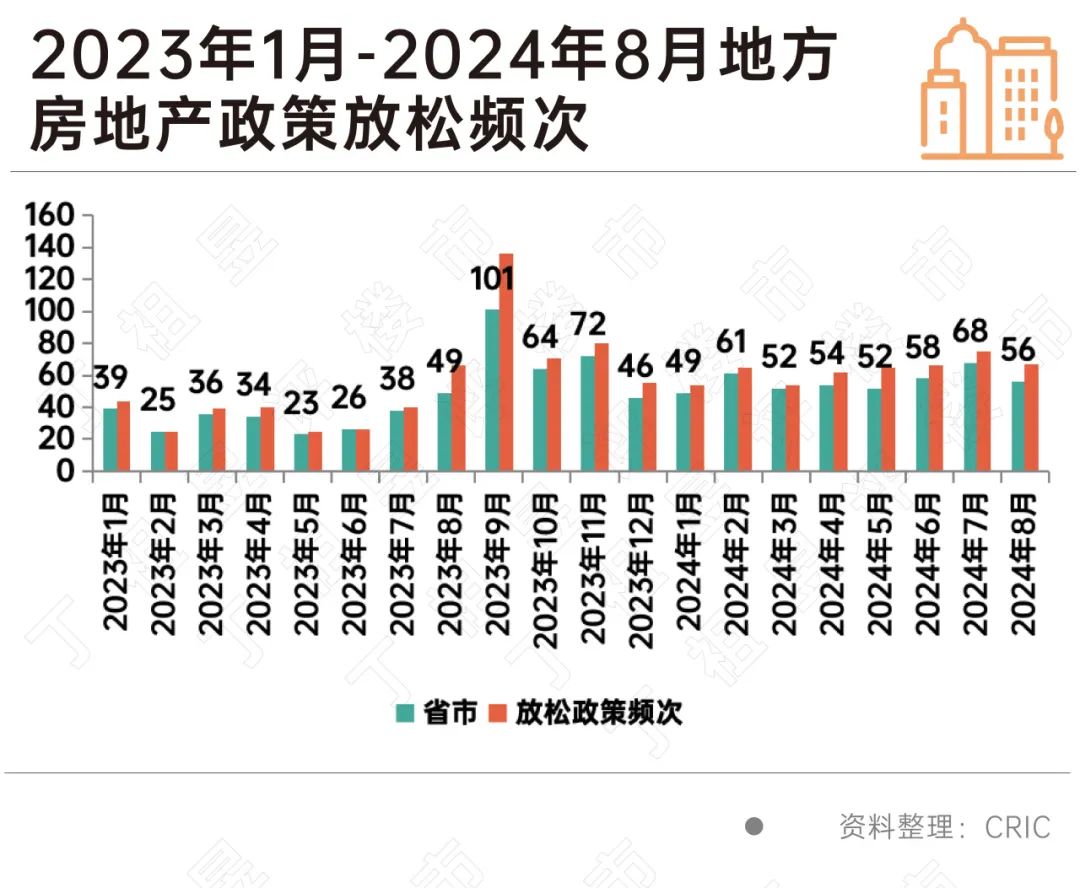

另一方面,刚刚过去的8月虽有56个城市发布67次放松房地产政策,但整体力度和影响有限,新房市场延续筑底行情,30个重点城市整体成交923万平方米,绝对量规模仅与1月相当,为前8月年内次低。

究其缘由,主要还是因为市场信心不足。

据中国人民银行调查统计司发布的二季度城镇储户问卷调查报告数据显示,2024年第二季度,居民收入感受指数比上季下降1.3个百分点,收入信心指数比上季下降1.4个百分点。预期方面,23.20%的居民预期第三季度房价“下降”,预期房价“下降”的居民占比已达2019年至今新高。

我们认为,当前市场积极性不足,9月成交大概率环比微增,同比持降,政策端仍有发力空间。

每年的9月、10月是房地产市场传统旺季,历年来看。作为行业一年中重要的营销节点,很多房企都会在这期间积极营销,有的推出“金九银十”促销活动,有的加大推货力度,并通过各种方式争取意向客户。

但从今年来看,房企推盘积极性一般,绝对量虽不及二季度月均,与一季度月均基本持平。据CRIC调研,9月28个重点城市预计新增商品住宅供应面积703万平方米,环比下降4%,同比下降59%。

分能级来看,仅一线环比保持正增10%,累计同比降幅低于二三线。其中北京、广州集中放量、环比持增,北京预计9月供应量将达到50万平方米,绝对量为年内次高,预期将有3700余套房源入市,累计同比降幅约10%。上海、深圳均保持同环比齐降态势,以深圳为例,受当前低迷市场环境影响,房企推货节奏预期稳中有降,供应或将不足3000套。

二线供应环比微跌5%,同比降幅超6成,分化持续加剧。绝对量来看,西安、长沙单月供应量突破50万平方米。从变化情况来看,阶段放量的有宁波、苏州、西安、长沙、重庆、厦门等,本月环比持增,其中宁波、苏州增幅翻倍。苏州主要源于上月基数较低,同比持降;而宁波则迎来集中放量行情,累计同比降幅收窄至3成以内。余下城市基本都保持同环比齐降态势,即便是前期热度较高的成都、杭州等本月供应也出现小幅回调,房企推盘积极性并不高涨。

三四线供应量显著回落,同环比降幅均在4成以上,5个长珠三角重点城市供应普降,因低迷行情影响,基本都处于去库存阶段。

房企推盘积极性的不足,主要受市场下行压力影响。

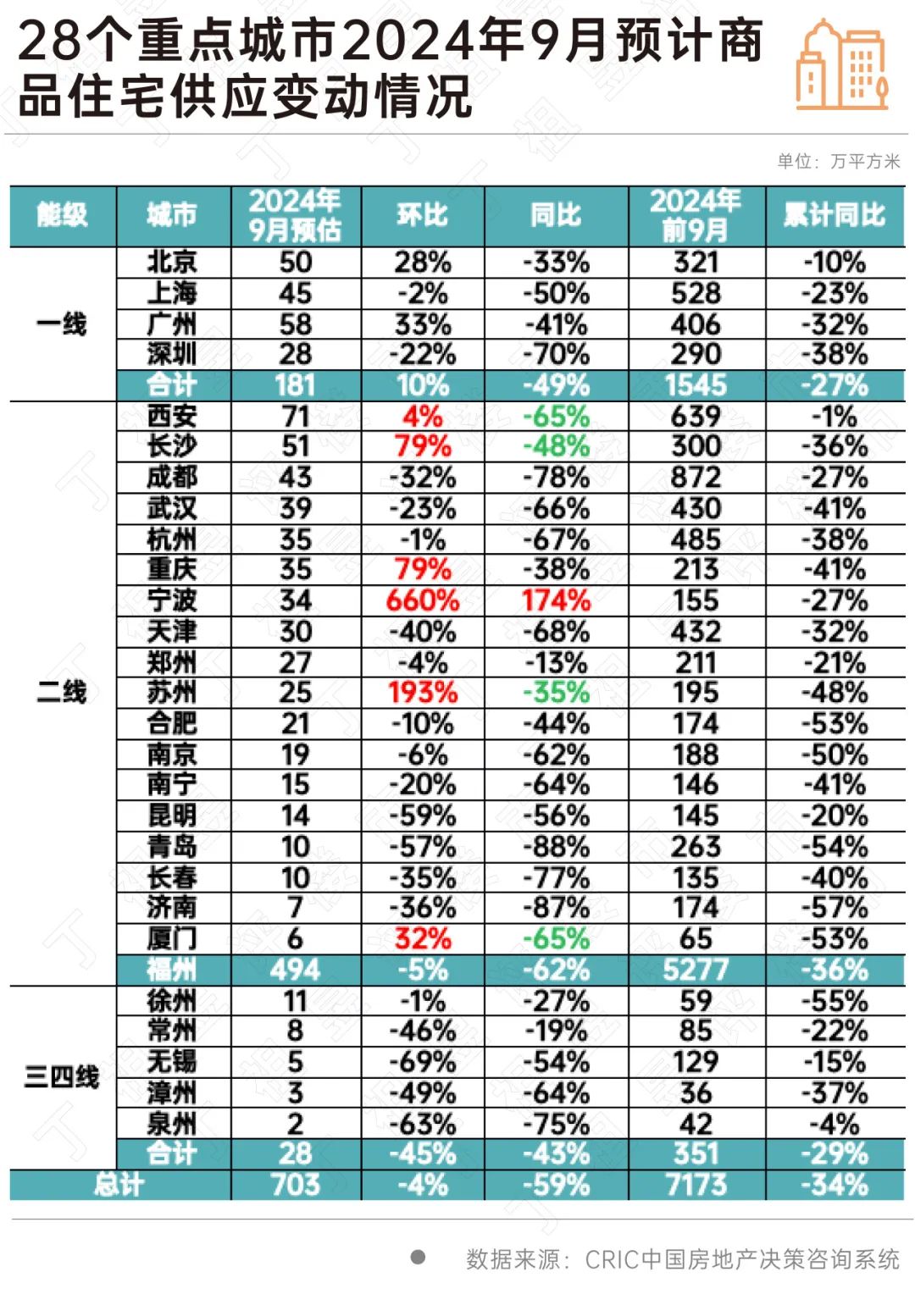

据不完全统计,2024年前8月累积出台约450次房地产放松政策,其中7月频次最高达68次。与2023年同期对比来看,2024年至今单月放松政策出台频率要明显高于2023年。

但从结果来看,除了5-6月份各地积极落实“5.17新政”之外,近期需求端政策新意不多、力度和影响有限。

CRIC数据显示,30个重点城市前8月累积成交8165万平方米,累积同比下降34%,其中刚刚过去的8月整体成交923万平方米,绝对量规模仅与1月相当,环比下降9%,同比下降20%,与二季度均值相比下降23%。

分能级来看,2024年8月北上广深四个一线城市同环比均有不同程度回落,除了供给制约,居民购房观望情绪持续加剧,尤其是5月刺激性政策对市场提振效应递减,四城中仅北京8月成交较二季度月均增长3%,规模尚能维持。

二三线城市成交环比降幅8%不及一线,但是单月同比和累计同比降幅均显著高于一线。

从当前市场来看,信心不足仍是核心关键。

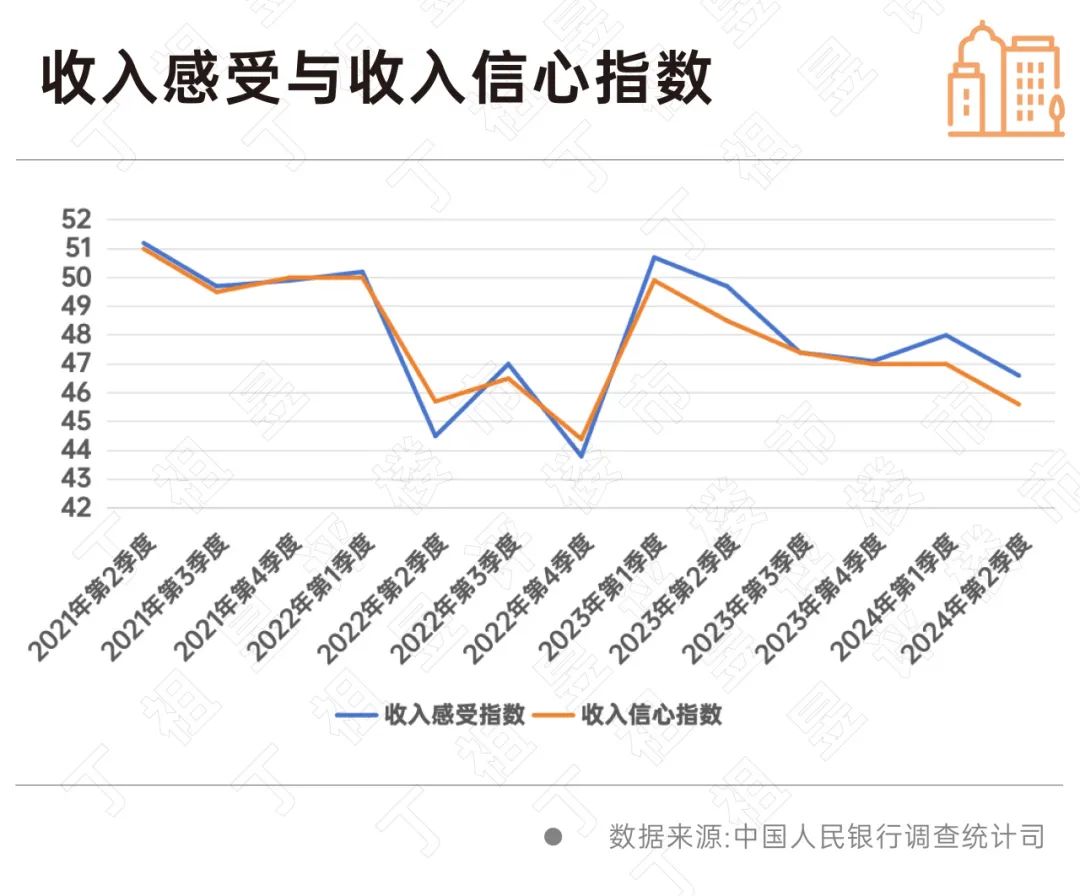

据中国人民银行调查统计司发布的《2024 年第二季度城镇储户问卷调查报告》显示,二季度全国50个城市2万户城镇储户收入感受指数为46.6%,比上季下降1.3个百分点。收入信心指数为45.6%,比上季下降1.4个百分点。

从趋势来看,城镇储户收入感受及收入信心指数自2022年第二季度下降后于2023年第一季度回升至高位,但2023年至今收入感受及收入信心指数皆持续下降。

对下季度对房价预期来看,2024年二季度11.0%的居民预期“上涨”, 52.3%的居民预期“基本不变”,23.2%的居民预期“下降”,13.6%的居民“看不准”。

2019年至今,对房价预期“下降”的居民数量呈上升趋势,从9.80%上升到23.2%,目前为2019年至今最高点。

从预期“上涨”和预期“下降”的走势来看,2022年第二季度,居民预期“上涨”和“下降”的居民占比首次相交,随后至2023年第二季度两者多次交错,在2023年二季度之后,预期“下跌”的居民占比开始明显上升,同时预期“上涨”的居民占比也开始明显下降。

由此可见,经过2022年二季度至2023年二季度这一年的反复,目前市场预期房价“下跌”人数明显压过预期“上涨”的人数,同时,预期“基本不变”的仍是目前主流。

从消费、储蓄和投资意愿来看,倾向于“更多消费”的居民占25.1%,比上季增加1.8个百分点;倾向于“更多储蓄”的居民占61.5%,比上季减少0.2个百分点;倾向于“更多投资”的居民占13.3%,比上季减少1.5个百分点。

从中国人民银行调查统计司的调查报告来看,当前投资意愿已降至近三年最低点。

2024年8月开启房屋养老金试点,地方存量房收储迎来进展,但各大城市前期出台的利好政策对市场提振效应递减。如今“金九”已至,房企推盘积极性不如以往,市场情绪总体低迷。

我们认为,9月房地产政策端仍有发力空间,一方面是“930”等关键政策节点将至,近期市场也有存量房贷利率将迎来进一步调整等的传闻,另一方面,当前新房、二手房市场活跃度下降,成交动力不足,市场信心需提振。

百强房企8月业绩环比降低10%,投资意愿降至“冰点”

2024-09-06销售继续探底,投资策略持续趋紧。深圳土拍探索“现房销售”

2024-09-05土拍市场迎来三大变革。2024年1—7月全国新开工改造城镇老旧小区3.8万个

2024-09-03分地区看,江苏、吉林、青海、辽宁、江西、上海、内蒙古、山东等8个地区开工率超过80%。重庆新政:已出租住房不纳入家庭住房套数计算

2024-09-02调整住房限售,支持“以旧换新”,加快存量商品房去化。广州:全市新建商品房推行“购房即交房、交证”

2024-09-02保障“去库存”“保交房”“防烂尾”工作实施,方便企业群众购房办证。报告|百城新房去化压力处于“高温期”

2024-08-29压力较大城市应争取政策和各类信贷资金支持。上海“7090政策”正式落幕!

2024-08-28房子更大了,大房子也更多了。关于房屋养老金,住建部最新回应

2024-08-27不增加个人负担、不减损个人权益。

中国城市住房价格288指数

(2023-02)1571.9点

- 0.13%

- -0.91%

| 日期 | 指数 | 环比 | 同比 |

|---|---|---|---|

| 2023.01 | 1569.9 | -0.97% | -0.14% |

| 2022.12 | 1572.1 | -0.92% | -0.11% |

| 2022.11 | 1573.9 | -0.12% | -1.08% |

| 2022.10 | 1575.8 | -0.20% | -1.01% |

| 2022.09 | 1579.0 | -0.02% | -0.87% |

| 2022.08 | 1579.3 | -0.04% | -0.62% |